דב קוטלר, מנכ"ל בנק הפועלים , אחד משני הבנקים הגדולים בישראל, הפתיע את מרביתם המוחלט של עובדי הבנק בבוקר יום שלישי, כשבישר להם שהוא עוזב את התפקיד. להודעה לא היו סימנים מקדימים, שכן רק באוקטובר האחרון החליטה אסיפת בעלי המניות של הפועלים, כידוע בנק ללא גרעין שליטה, להאריך את הקדנציה שלו עד לסוף 2026, תוך שדרוג תנאי השכר הגבוה ממילא (למרות מגבלת שכר הבכירים).

● אלו החברות שהכי מעניינות משקיעים בת"א

● מתוך הבנק או מבחוץ? המועמדים שעשויים להחליף את דב קוטלר בפועלים

במכתבו לעובדות ועובדי הבנק, כתב קוטלר כי קיבל החלטה אישית לצאת לדרך חדשה. רבים בעולם הפיננסי טוענים כי עזיבה זמן קצר בלבד אחרי סיום תהליך של הארכת כהונה מעידה כי קוטלר אכן מסיים את הכהונה ממה שהם מכנים "מקום נקי" של רצון לפנות לאפיקים אחרים אחרי 40 שנה בעולם הפיננסי, מהם כ־20 שנים כמנכ"ל בחמישה גופים שונים.

"זו לא החלטה מפתיעה. הוא אומר 'עשיתי טוב ואני לא יודע אם יכולים להגיע לבנק זמנים רעים בקרוב, כך שזהו הזמן הנכון לפרוש", אומר גורם בשוק ההון. מנגד, יש המחזיקים בדעה הפוכה. "הוא אמר בשוק רק לאחרונה שהוא מתכוון להמשיך לפחות עוד שלוש שנים. יש משהו לא ברור פה. הפרישה בלתי צפויה בעליל", אמרו גורמים אחרים בשוק ההון.

הפרשות שנפתרו

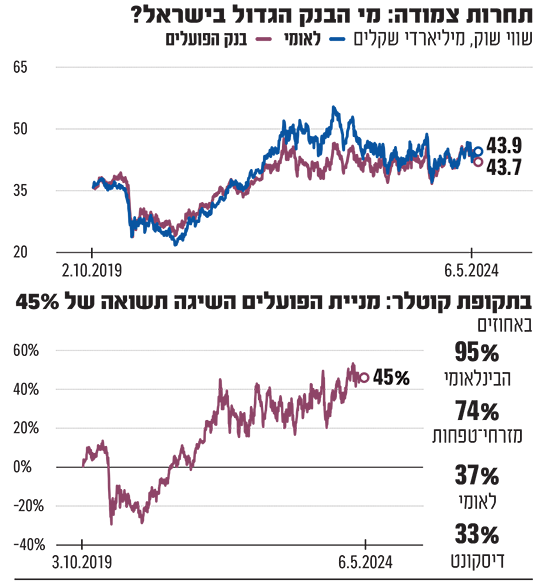

קוטלר נכנס ללשכת המנכ"ל ב־1 באוקטובר 2019, אז החליף את אריק פינטו שהודיע על פרישה זמן קצר לפני כן. באותה תקופה נסחר הבנק בשווי של כ־36 מיליארד שקל. בתום חמש שנים וחצי הוא עוזב את הפועלים כששווי הבנק עומד על קצת פחות מ־44 מיליארד שקל, זינוק של 22% (השיא נרשם בינואר 2022 עם יותר מ־48 מיליארד שקל).

עם כניסתו לתפקיד עמדו בפניו שלושה אתגרים משמעותיים. הראשון היה סיום פרשת הסיוע בהעלמות המס בארה"ב. החקירה האמריקאית כנגד הפועלים, כמו גם נגד מזרחי טפחות ולאומי, נמשכה יותר מעשור וכללה בנקים זרים נוספים, בחשד שסייעו ללקוחות אמריקאים להעלים מסים. בנק מזרחי טפחות שילם לאמריקאים סך של 195 מיליון דולר בעוד שבנק לאומי, שהיה הראשון לסיים את המהלך, נקנס ב־400 מיליון דולר.

בפועלים גררו את הטיפול בפרשה עוד זמן רב לאחר מכן, ולמעשה רק באפריל 2020 הגיע הבנק להסדר עם הרשויות בארה"ב לפיהן שילם סכום הרבה יותר גבוה מהמתחרים - 874.3 מיליון דולר. כלל הנראה, בהסתמך על נתונים שפורסמו בעבר, הבנק שילם סך מצטבר של כ־1.3 מיליארד שקל נוספים עבור מימון ההוצאות המשפטיות ואחרות. בנוסף, הוא שילם 30 מיליון דולר, בגין חלקו בפרשת השוחד בארגון פיפא.

אירוע נוסף איתו התמודד קוטלר בחודשיו הראשונים בתפקיד היה מכירת חלקו של הבנק בחברת כרטיסי האשראי ישראכרט, שבעבר הייתה בבעלות הפועלים אך חודשים ספורים לפני תחילת הקדנציה הונפקה בבורסה בתל אביב. זאת, כחלק מחוק הריכוזיות במשק (שטרום) שחייב את הפועלים ולאומי למכור את חברות כרטיסי האשראי ישראכרט ולאומי קארד (כיום מקס), בהתאמה. אחרי שהבנק הנפיק את רוב מניות ישראכרט, קוטלר החליט כי 33% שנותרו בידי הפועלים יחולקו לבעלי המניות שלו כדיבידנד בעין, בין אם כי לא נמצא רוכש ראוי ובין אם כדי לא ליצור מתחרה משמעותי נוסף לבנק.

התהליך השלישי שקוטלר סימן עליו וי מיד עם תחילת הכהונה היה הגעה להסכם קיבוצי חדש עם ועד העובדים. שנתיים אחרי שפג ההסכם החדש ואחרי שההסתדרות הכריזה על סכסוך עבודה, חתמו בינואר 2020 שני הצדדים על הסכם חדש שכלל מצד אחד תוספות שכר משמעותיות, ומצד שני תוכנית פרישה מרצון רחבת היקף, הכוללת כ־900 משרות. ביולי האחרון נחתם הסכם חדש עם הוועד, גם הוא אחרי מתיחות רבת חודשים שאף הגיעה, בניגוד לפעם הקודמת, לשיבושים מצד העובדים.

בין כל אלו הוא הצליח אשתקד גם לסיים את ההרפתקה של הפועלים בטורקיה, כשהבנק הצליח סוף סוף למכור את כל החזקותיו בבנק פוזיטיף. עד כמה הסיפור הזה הסתבך? בפועלים נשמו לרווחה גם לאחר שלא רשמו רווח כתוצאה מהמכירה.

תוצאות שיא

את השנה המלאה האחרונה שלו בתפקיד קוטלר מסיים עם רווח שיא (כמו יתר המערכת הבנקאית) של 7.36 מיליארד שקל, תוך שהוא עוקף את לאומי (שנאלץ לבצע הפחתת שווי של 1.1 מיליארד שקל בשל ירידת שווי החזקותיו בבנק ואלי נשיונל בארה"ב). בשנה האחרונה הצליח הפועלים גם להדביק את הפער מול לאומי בשווי שוק, לאחר שהמתחרה הגדול כבר פתח פער של 10 מיליארד שקל.

זאת בין היתר לאחר שהפועלים הראה למשקיעים שהוא צומח באופן אחראי באשראי וצמצם חשיפה לסקטור הנדל"ן שסבל מקשיים, כשמנגד הוא הפריש הון גדול יותר מהמתחרים להפסדי אשראי, הן בתקופת הקורונה והן בעקבות מלחמת חרבות ברזל.

עם זאת, יש לציין כי ההתנהלות הזהירה אפשרה ללאומי ההרפתקן הרבה יותר לעקוף את הפועלים בהיקף תיק האשראי שלו, כשבתחום המשכנתאות מזרחי טפחות מגדיל ממנו את הפער.

ואם מדברים על שני המשברים הללו, קוטלר הוביל את הבנק לצלוח אותם בצורה מיטבית, תוך שיתוף פעולה עם שאר המערכת הבנקאית, עם בנק ישראל והפיקוח על הבנקים בעיקר (הפועלים היה הראשון שהחליט לחלק דיבידנד אחרי היציאה מהקורונה). הוא גם פעיל במטה להשבת החטופים שמוחזקים כבר יותר משבעה חודשים בעזה, ובסמוך להודעתו לדירקטוריון על סיום תפקידו אף ביקר שוב במטה החטופים. במשבר נוסף שפקד את ישראל, זה שהביאו עמם שינויי החקיקה שהובילה הממשלה וגרמו בתגובת נגד הפגנות ענק, היה קוטלר בין הקולות הבולטים במשק שהזהירו מפני השלכותיה, בהתבטאויות שאנשי עסקים בכירים בישראל לא רגילים להשמיע. יחד עם ראשי המערכת הבנקאית הוא קרא לעצירת החקיקה תוך שהתריע מפני "נזק כלכלי וחברתי בלתי הפיך".

הנורמלי החדש במערכת

על פי הודעת הבנק, טרם נקבע מועד סופי לסיום הכהונה של קוטלר. עם זאת, ברור כי הוא יתקיים בסמיכות יחסית לסיום כהונתו של היו"ר ראובן קרופיק, שבפברואר הבא יגיע לתשע שנים כדירקטור בבנק, המקסימום המותר בחוק.

בכך ייקלע הפועלים למצב דומה לזה שאליו נקלע דיסקונט, כשבמהלך 2023 התחלפו בתוך חודשים ספורים הן המנכ"ל אורי לוין שפרש והוחלף על ידי אבי לוי, והן שאול קוברינסקי שסיים גם הוא תשע שנות כהונה כדירקטור והוחלף על ידי דני ימין. אם לא די בכך, גם במזרחי טפחות התחלף היו"ר משה וידמן, ובבנק לאומי שמואל בן צבי נכנס לתפקיד היו"ר במקום סאמר חאג'־יחיא בסוף 2023. מכך עולה כי פרקי כהונה קצרים הם ככל הנראה הנורמלי החדש במערכת הבנקאית, ככל הנראה גם בשל מגבלת שכר הבכירים. זאת לאחר שהמנכ"לית הוותיקה ביותר במערכת, סמדר ברבר־צדיק מהבינלאומי, סיימה את תפקידה אשתקד אחרי 16 שנים.

כאן נציין כי בתחילת השבוע פרסמה הוועדה הציבורית למינוי דירקטורים בתאגידים בנקאיים קריאה להגיש מועמדות לדירקטוריון בנק הפועלים. לבחירה שתעשה באספה הכללית של בעלי המניות של הבנק ייבחרו שלושה דירקטורים: שני דירקטורים במעמד דירקטור חיצוני על פי הוראת נב"ת (ניהול בנקאי תקין) 301 וכן דירקטור אחד במעמד דירקטור שאינו דירקטור חיצוני. שניים שצפויים להתמודד על קדנציה נוספת הם הדירקטור הבלתי תלוי יואל מינץ והדירקטורית רונית שוורץ. בניגוד לאיתור המועמדים הקודם, הפעם לא ציינה הוועדה במפורש שהיא מחפשת דירקטור שיוכל לעמוד בראש הדירקטוריון ולהחליף את קרופיק.

בורסת השמות נפתחה

הודעת העזיבה של קוטלר הביאה את דירקטוריון הבנק להקים באופן מיידי ועדת איתור בראשות היו"ר ראובן קרופיק, ולצדו הדירקטורים רונית אברמזון רוקח, דוד אבנר ונעם הנגבי. מתוך הבנק מסומנים שלושה בעלי תפקידים בכירים להתמודד על כס המנכ"ל. הראשון הוא ידין ענתבי, משנה למנכ"ל והממונה על חטיבת שווקים פיננסים ובנקאות בינלאומית שהתמודד מול קוטלר על תפקיד המנכ"ל ב־2019. ענתבי חבר בהנהלת הבנק מאז יולי 2013 וניהל את החטיבה הפיננסית של הבנק (CFO) בין השנים 2013־2018. הוא היה גם הממונה על שוק ההון בשנים 2005 עד 2009.

מועמדת נוספת מתוך הבנק היא דלית רביב, משנה למנכ"ל והממונה על החטיבה הקמעונאית, החטיבה הגדולה ביותר בבנק. יש לה וותק של יותר מ־30 שנים בבנק, מהן ארבע וחצי שנים כחברת הנהלה. רביב ניהלה בעבר את בנקאות הפלטינום (הלקוחות האמידים) ואת האגף לבנקאות מסחרית.

השלישי הוא מנהל החטיבה הפיננסית, רם גב. הוא נחשב כבן טיפוחיו של קוטלר ועבד תחתיו עוד בישראכרט, בה היה משנה למנכ"ל ו־CFO בין השנים 2011 ל־2019.

שם נוסף שעולה בשוק הוא מועמד חצי פנימי - גולן שרמן. הוא הודיע ביוני 2022 על יציאה לחל"ת בתום 27 שנות עבודה בבנק. בתפקידו האחרון כיהן כממונה על חטיבת החדשנות והאסטרטגיה וכחבר הנהלת הבנק במשך ארבע וחצי שנים. שרמן הוביל את מהפכת התשלומים בביט ואת השתלטותה על שוק התשלומים בישראל.

אולם ההיכרות של הארבעה עם הבנק והיותם חלק מההנהלה הנוכחית לא מבטיחה להם את המינוי, כפי שקוטלר הובא מבחוץ. בשוק כבר מדברים על כמה שמות אפשריים שיגיעו מחוץ לבנק. כאן עלה שמו של שמוליק ארבל שעזב את המתחרה הגדול לאומי לפני שנה. מאז עלה שמו גם כמועמד לתפקיד מנכ"ל דיסקונט, אך בסופו של דבר לא נבחר.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.