בורסות בכל העולם שוברות השנה את שיאי כל הזמנים. ב־14 מתוך 20 הכלכלות המובילים בעולם המדדים ברמות שיא היסטוריות (גם בישראל המדדים רחוקים רק בכ־5% מהשיא). מדד ה־S&P 500, מדד הדגל של ארה"ב שבר את השיא של עצמו 24 פעמים רק מתחילת השנה, וכבר 311 ימים לא ירד ביותר מ־2% ביום - הרצף הארוך ביותר מאז 2018 לפי בלומברג.

● רוב שוקי המניות בשיא כל הזמנים. זה מה שחושבים האנליסטים

● איך הפכו מניות השירותים לתחום שמדליק את השוק האמריקאי

זה לא באמת משנה מתי נכנסים לשוק

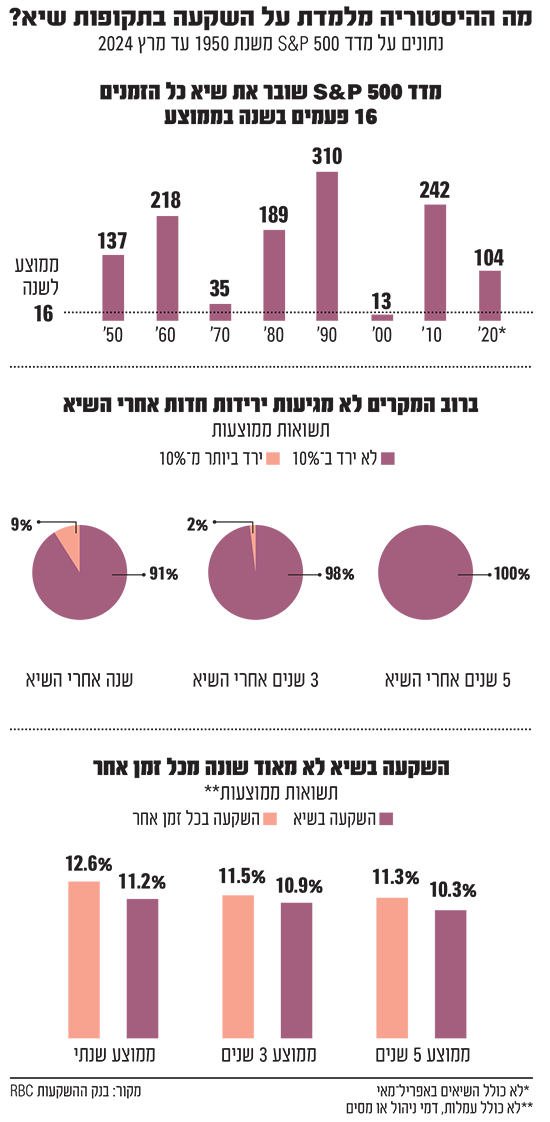

אבל מה המשמעות של שיא כל הזמנים עבור המשקיעים? האם זה הזמן לממש מחשש שיגיע תיקון? מבט על ההיסטוריה של מדד S&P 500, המשקף 60% משוק המניות העולמי, מגלה שזה לא באמת משנה. בדיקה של בנק RBC, בנק ההשקעות הגדול בקנדה, מראה ששיאים חדשים הם תופעה נפוצה למדי: "שיאי שוק אינם נדירים כמו שאנשים נוטים לחשוב. לעיתים קרובות הם נובעים מצמיחה מתמשכת של הכלכלה ועלייה ברווחי החברות וזה יכול לייצר תוצאות חזקות למשקיעים לטווח ארוך". על פי הבדיקה שלהם, בין השנים 1950 ועד מרץ 2024 מדד ה־S&P 500 קבע 1,248 שיאים חדשים "ממוצע של יותר מ־16 פעמים כל שנה".

בנק RBC מציינים כי "כאשר השווקים מתקרבים לשיאי כל הזמנים משקיעים רבים לא יכולים שלא להרגיש קצת אי נוחות לגבי הכנסת כסף חדש, חלקם מקבלים את ההחלטה להישאר במזומן ולחכות לתיקון גדול לפני שהם משקיעים. עם זאת, פעמים רבות לא מגיע תיקון משמעותי, מה שמותיר את המשקיע עם חרטה על החמצת תשואת ההשקעה".

אבל לפי RBC, שיאים בבורסה הם ממש לא סיבה לצאת ממניות. לדבריהם, "אנשים חושבים שמדובר בזמן הגרוע ביותר להשקעה, אבל אם הייתם משקיעים רק בשיאי כל הזמנים, התשואות שלכם היו קרובות לתשואה הממוצעת השנתית של מדד S&P 500 בטווחים של שנה שנתיים ושלוש (11.2% לעומת 12.6% בטווח של שנה ו־10.3% לעומת 11.3% בהתאמה, נ"א)". הם מדגישים כי הנתונים נכונים גם כשלוקחים בחשבון את יום שני השחור ב־1987 (נפילה של 22.6% ביום אחד), ואת הנפילות בזמן בועת הדוט.קום בשנת 2000 ואת משבר הסאב־פריים בשנת 2008, שגררו את מדד ה־S&P לנפילה של 50%.

הנתונים של RBC התייחסו לתקופה ארוכה במיוחד, משנת 1950 עד מרץ 2024. אם מצמצמים את טווח הבדיקה, כפי שעשו בבנק ג'יי פי מורגן, מגלים תוצאות אף טובות יותר. לפי הנתונים שלהם, מאז 1988 השקעה בזמן שיא דווקא משתלמת יותר, ומניבה תשואה ממוצעת של 14.6% לעומת 11.7% בטווח של שנה. בהסתכלות ל־3 שנים מדובר על תשואה מצטברת של יותר מ־50% לעומת 39% בהתאמה ובטווח של 5 שנים התשואה מצטברת ל־79% לעומת קצת יותר מ־71% בימים אחרים.

המתנה לתיקון יכולה לייצר בעיקר אכזבה

לא סתם הכלכלנים ובתי ההשקעות חוזרים על האימרה הידועה ש"לא כדאי לנסות לתזמן את השווקים". מי שימתין לתיקון עד שהשווקים שוב יעלו, עלול לנחול אכזבה לתקופות ארוכות, הוא עלול להמתין על הגדר תקופה ארוכה ולפספס עליות חדות. הדוגמה האחרונה לכך היא חודש אפריל האחרון שהוכתר כחודש "אדום" בשווקים אחרי שמדד ה־ 500 S&P ירד בכמעט 4%. אלא שמתחילת מאי המדדים שוב חזרו לעלות ובשבועיים הראשונים של החודש S&P 500 השלים עליה של 5.3% והנאסד"ק זינק ב־6.3%.

הדברים הללו משתקפים גם בנתונים של חברת המחקר Bespoke, לפיהם, מאז שנת 1952 בכמעט 20% מימי המסחר מדד ה־500 S&P נסחר במרחק של פחות מ־1% משיא כל הזמנים וב־44% מהימים המדד נסחר במרחק של פחות מ־5% מהשיא. גרף נוסף שפרסמו מראה כי בעוד שביום מסחר בודד יש סיכוי של כ־53% להרוויח, בהסתכלות לטווח ארוך, של יותר מ־20 שנה, אנשים תמיד הרוויחו כסף במניות.

אבל כמובן שהשווקים לא תמיד עולים, וגם מדד הדגל האמריקאי יודע לרדת בחדות ואף בשיעורים דו־ספרתיים כפי שראינו בשנת 2022. 100 השנים האחרונות מאות כי השווקים נסחרים בירידות בערך כל 4 שנים בממוצע. לפי הבדיקה של הבנק הקנדי RBC, תיקון של יותר מ־10% אחרי שיא כל הזמנים במדד S&P 500 הוא תופעה נדירה במיוחד. בטווח של שנה אחרי השיא הוא מגיע בתדירות של 9% בלבד וככל שמרחיבים את ההסתכלות מגיעים לשיעור אפסי של מקרים בהם המדד האמריקאי הציג תיקון חד אחרי השיא.

"אין לדעת מה יקרה": יש גם סיכונים

לטווח הארוך, מדד הדגל האמריקאי הוא בין הדרכים הבטוחות ביותר להציג תשואה גבוהה יחסית, אך הוא עדיין דורש התמדה וסיבולת לתנודות חדות. "אין דרך לדעת מה צפוי בטווח הקרוב", כתבו כלכלני RCB. "מה שההיסטוריה מספרת לנו היא שמניות נוטות לעלות בטווח הארוך. שיאים חדשים הם תופעה נורמלית ואינם בהכרח מזהירים מפני תיקון צפוי. למעשה, הם עשויים לאותת כי צפויה צמיחה נוספת".

מה יקרה למי שישקיע לאורך זמן (גם בנפילות) ולא ינסה לתזמן את שוק המניות? כבר הצגנו כאן לאחרונה את הקושי להתמיד בהשקעות לטווח ארוך, בגלל הנפילות בשווקים, אך מי שיצליח להתמיד בכך צפוי ליהנות מ"התשואה המשוגעת" שנותן אפיק המניות לאורך זמן, יותר מ-9.5% בממוצע לשנה (לפני אינפלציה), שגבוהה משמעותית מכל אפיק השקעה אחר. כך, 100 דולר שהושקעו בשנת 1970 צמחו ליותר מ-22 אלף דולר כיום. המעניין הוא שזה קורה למרות שכמעט בכל שנה ניתן למצוא לפחות תקופה אחת של ירידות משמעותיות לאורך השנה בשיעור של יותר מ-5%.

איזה כוח ישפיע בצורה חזקה יותר על השווקים בטווח הקרוב - ירידות בעקבות הריבית הגבוהה שעלולה לפגוע ברווחי החברות והופכת אלטרנטיבות כמו אג"ח ליותר אטרקטיביות, התמחור ה"יקר" של השוק האמריקאי, החשש מהתפרצות מחודשת של האינפלציה, או אולי דווקא המשך עליות בעקבות הורדת הריבית שתגיע מתישהו, (למרות שזו בינתיים מתעכבת)? כנראה שהמסקנה היא שזה לא ממש משנה, לפחות לא בטווח הארוך. סביר שמתישהו השווקים שוב יירדו, אך לפי הסטטיסטיקה הם יכולים לעלות עוד הרבה בטרם תגיע המפולת הבאה. לדברי רינת אשכנזי, הכלכלנית הראשית של הפניקס בית השקעות: "היום, מספיקה הציפיה שריבית הפד תרד מתישהו כדי לשכנע את המשקיעים להמר על נכסי סיכון וצריך לזכור שיש כ־6 טריליון הדולרים ש'חונים' כרגע בקרנות הכספיות ודי בקלות יכולים להמשיך ולתדלק את השווקים".

אבל מה ניתן לעשות אם בכל זאת חוששים מירידות בשווקים? יש מי שממליצים להסיט את הכסף למדדי "משקל שווה" כדי להקטין את החשיפה לענקיות הטכנולוגיה, או להרחיב את הפיזור הגיאוגרפי אל מחוץ לארה"ב. "באופן כללי, הדינמיקה בשווקים היא כזו", אומרת אשכנזי, "תחילה, הכסף נכנס לארה"ב ואחרי שזו מתייקרת ואם הכול מתנהל כשורה, מחפשים הזדמנויות בשווקים אחרים".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.