המלחמה באיראן והזינוק במדדי הבורסה בת"א בעקבותיה, גרמו לכך שדיווח של הבורסה עצמה, לפיו היא בוחנת מהלך למכירת פעילות המדדים שלה לגוף זר, כמעט לא זכה להתייחסות.

● ההטבות הירוקות בארה"ב יקוצצו יותר מהצפוי - והמניות בת"א יורדות

● תוך שנה וחצי: משפחת לואיס מכרה מניות ישרוטל בכ-400 מיליון שקל

● שכחו מ"שבע המופלאות": האנליסט שממליץ על מניות זולות בתחום ה-AI

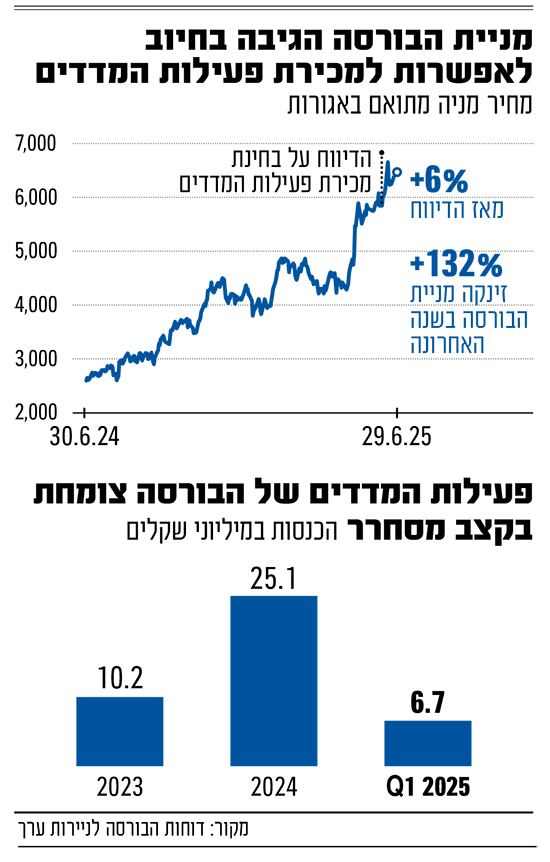

מאז שהפכה לחברה ציבורית בשנת 2019, הבורסה הצליחה לשפר את תוצאותיה מדי שנה, תוך שהיא נהנית מהעלייה בהיקפי המסחר וממעמדה כשחקן יחיד ללא תחרות בשוק המקומי. שווי מניית הבורסה זינק פי 7.5 מאז אותה הנפקה, כשרק בשנה האחרונה, היא סיפקה תשואה חלומית של כ-130%.

מכירת פעילות המדדים נועדה להציף ערך נוסף לבעלי המניות של הבורסה, הנסחרת כיום בשווי שיא של 5.8 מיליארד שקל, ואולי אף לתמוך במכפיל הרווח הנדיב (מעל 50) שבו היא נסחרת.

מהי פעילות המדדים?

כחלק מפעילותה, עורכת הבורסה ומחשבת מדדי מניות ואיגרות חוב. במסגרת זו, היא מעדכנת פעמיים בשנה (בחודשים מאי ונובמבר) את מדדי המניות, המתבססים על שווי שוק (ת"א 35, 90 וכו') וכן על תחום פעילות (נדל"ן, בנקים, נפט וגז, טכנולוגיה וכו'), ופעם בחודש את הרכב מדדי איגרות החוב.

מדדים אלו מספקים תמונת מצב בנוגע למתרחש בשוק ובסקטורים השונים, אך גם מאפשרים מעקב של המשקיעים אחריהם, בעיקר באמצעות קרנות סל ומכשירים פיננסיים נוספים. בשנים האחרונות, לאור עניין גובר בקרנות סל ובמכשירים מחקי מדדים, שווי הנכסים העוקבים אחר מדדי הבורסה צמח לכמעט 103 מיליארד שקל: מתוכם, כ-51.8 מיליארד שקל בגין מדדי מניות וכ-51.1 מיליארד שקל בגין מדדי אג"ח ומק"מ.

כמה שווה הפעילות?

בשנה החולפת, הכניסה פעילות המדדים לבורסה כ-25 מיליון שקל - צמיחה של כמעט 150%, ביחס להכנסות 2023. זו נבעה, בין היתר, מהגידול בנכסים העוקבים אחרי המדדים, אך בעיקר מעלייה משמעותית בתעריף אותו גובה הבורסה מבתי ההשקעות בתמורה לשימוש בהם, אשר נכנסה לתוקפה במלואה במהלך 2024. על־פי ההערכות בשוק, פעילות המדדים עשויה להימכר תמורת 300-400 מיליון שקל. זאת, על בסיס הנחה שהיא תימכר במכפיל של 10-15 על ההכנסות השנתיות שלה. מהמכירה צפויה הבורסה להכיר ברווח חד־פעמי משמעותי של מרבית התמורה שתקבל.

מדוע למכור עכשיו?

בשנת 2022, החליטה הבורסה להעלות את תעריף השימוש במדדים. על רקע העלייה בפופולריות של מכשירים עוקבי־מדד, ביקשו שם להגדיל את שיעור העמלה שהם גובים פי 10, לכ-0.05% משווי השוק של המכשירים העוקבים.

בבורסה טענו אז כי המהלך נועד להשקעה בתחום המדדים ולפיתוחו. מי שהתנגדו למהלך הם איגוד מנהלי קרנות ההשקעה, שעד לשינוי שילמו לבורסה שיעור של 0.005% משווי הנכסים, ומקסימום של עד 9,000 שקל עבור כל מוצר.

בעקבות פניית האיגוד לרשות התחרות, שטען לניצול לרעה של ה"מעמד המונופוליסטי" של הבורסה, החליטה רשות ניירות ערך להתערב וקבעה שיעור עמלה של 0.03% (לצד ביטול תקרת המקסימום), אשר נכנס לתוקף באופן הדרגתי והושלם בתחילת שנת 2024. בכך, ייצרה לעצמה הבורסה פעילות עם הכנסות משמעותיות, שגם נהנית מהצמיחה בשווי השוק של קרנות הסל, שצמחו בשנתיים האחרונות בשיעור של 77%.

שינוי התעריפים חשף את השווי האמיתי של פעילות המדדים. אם בשנת 2022, טרם השינוי, עמדו הכנסות הבורסה מהפעילות על כ-3 מיליון שקל, הרי שכעבור שנתיים, היא הפכה לפעילות עם הכנסות הגבוהות פי שמונה. הבורסה אמנם לא חושפת את נתוני הרווחים של פעילות זו, אך ניתן להעריך שגם הם צמחו בשיעור משמעותי ותרמו לשורה התחתונה.

מי הרוכשות הפוטנציאליות?

לצורך בחינת המהלך, התקשרה הבורסה עם בנק ההשקעות ג'פריס, מי שליווה גם את הנפקתה הראשונית, ששווקה בעיקר למשקיעים זרים. ג'פריס צפוי ללוות את התהליך משלב הבחינה ועד לניהול המו"מ עם הגורמים שיאותרו, כאשר סביר להניח שתיבחר אחת השחקניות העולמיות בתחום, דוגמת דאו ג'ונס, MSCI ,S&P ,FTSE Russell ו-STOXX.

לחברות המנהלות את המדדים המובילים בארה"ב ובאירופה ניסיון רב בתחום, כשכניסה לשוק בישראל עשויה להניב להן פעילות רווחית עם פוטנציאל צמיחה.

מה המכירה תיתן?

גורמים בשוק מעריכים כי מכירת פעילות המדדים תיטיב עם השוק: "זה מכניס גוף מקצועי חזק, שיעשה את הדברים ברמה מקצועית יותר גבוהה ממה שהבורסה עושה. אבל לא פחות חשוב, זה מוציא את ניגודי העניינים המבניים שקיימים בין בורסה לעורך מדד", אומר גורם בכיר בשוק הקרנות.

עם זאת, החשש של הגופים הוא שכדי להצדיק את הקנייה, הגוף החדש יחליט להעלות את התעריפים פעם נוספת. "חשוב שהרגולטור יתנה את המכירה בכך שלא תלווה בעליית מחירים, שתגולגל בסוף לצרכן", מוסיף מנהל בכיר באחת הקרנות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.