הערב החלטת ריבית בבנק ישראל. מוסכמה ידועה בשוק ההון היא שריבית נמוכה דוחפת את הבורסה קדימה ומיטיבה עם שוק המניות. "העדר אלטרנטיבות" כך מסכמים את זה בקצרה והכוונה היא לכך שכמעט בלתי אפשרי להשיג תשואה חיובית סבירה בהשקעה שנחשבת סולידית.

ניתן להניח שריבית נמוכה גורמת לאנשים לקחת סיכונים ולהזרים את כספם לאפיקים שפוטנציאל התשואה בהם גדול יותר. אך האם ניתן לחזות את כיוון שוק המניות רק על סמך הטענה שיש קורלציה הפוכה בין רמת הריבית לשוק המניות?

אז זהו שלא.

סביר להניח שמחפשי התשואה יקחו סיכונים גבוהים כאשר ניירות הערך שקשורים ישירות לריבית מניבים תשואה שולית. אין להסיק מכך שכל עוד הריבית נמוכה זה ידחוף את הבורסות ברחבי העולם ומנגד שכאשר הריבית תעלה שוק המניות יפגע.

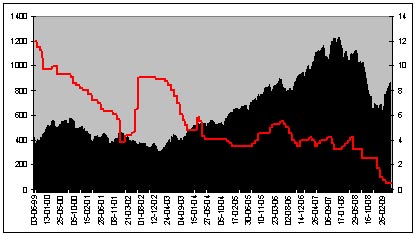

הביטו בגרף המבטא את היחס בין שוק המניות בישראל כנגד ריבית בנק ישראל בעשור החולף (הריבית היא הקו האדום והכתם השחור מייצג את שוק ההון).

מבדיקה שערכתי על הקשר בין ריבית בנק ישראל למדד המניות הכללי עולות הנקודות הבאות:

- היו מספר פעמים בעשור הנוכחי שמגמת הריבית ושוק המניות נעו באותו כיוון:

כך בשנים 1999-2002 כאשר הריבית ירדה בהתמדה ואיתה הבורסה, בתקופה שבין 2005 עד אמצע 2006 כאשר הריבית עלתה וכך גם שוק המניות ובשנת 2008 כאשר סטנלי פישר הוריד את הריבית בחדות, כמו מרבית הנגידים, דבר שלא מנע מהשוק לרדת.

- מהגרף משתמע שלא ניתן לפתור את הממצאים המפתיעים בטענה ששינוי המגמה בשוק המניות מגיב באיחור לעלייה או הירידה בריבית, כי הנה דווקא בשנת 2002 לאחר העלאה חדה של ריבית בנק ישראל, שוק המניות דווקא החל לעלות.

- כל סביבת הריביות בשנים האחרונות נחשבת נמוכה. בין אם מדובר על 1% או על 2% ואפילו 3% זה עדיין נמוך מאוד ביחס לרמה הדו ספרתית! ששררה כאן לפני כעשור. מי שחושב שעליה של אחוז או שניים מהריבית האפסית המצויה כיום תיצור אלטרנטיבה לשוק לא יודע איך חושבים "משקיעי המניות".

אולי אפשר לבסס תיאוריה הפוכה שאומרת ששוק המניות יודע לחזות מחזורים כלכליים ושנגידי העולם מגיבים אליהם, כשהם כבר מתרחשים. אך עצם השינוי ברמת הריבית לא ממש משפיע על שוק המניות. מה שהשפיע בעבר וימשיך להשפיע הן הציפיות לצמיחה מקומית ועולמית והתחזית להשפעה על רווחי החברות.

מי שמצפה שהבורסה בארץ ובחו"ל תמשיך לעלות, כל עוד הריבית נמוכה וחושש משינוי כיוון כאשר הריבית תעלה, כדאי שיבחן את הגרף המצורף. יש להעביר גם את התיאוריה הזו מן העולם ולשכוח מהמיתוס הזה.

ריבית הבנק המרכזי היא פקטור אחד והוא מייצג מציאות נוכחית, בעוד שוק המניות תמיד מתבונן קדימה. לכן הדרך להשיג תשואה עודפת לאורך זמן היא ללמוד על הגורם המזין שהוא התחזית לרווח החברות ברמת המיקרו, ויכולת הצמיחה העולמית לאורך זמן ברמת המאקרו.

יובל זעירא הוא שותף מנהל בחברת ערך מוחלט בע"מ למתן יעוץ כלכלי, הערכות שווי מקצועיות וליווי פיננסי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.