קוראיי הנאמנים יודעים שאני סבור שסקרנות כלכלית מועילה לתהליך קבלת ההחלטות בתחום שוקי ההון. סקרנות כלכלית פירושה עדכון בנעשה בשווקים וזאת על ידי עיתונות כתובה, אינטרנטית או ערוצי טלוויזיה יעודיים מסוג CNBC ו-Bloomberg המוצעים כיום בערוצי לווין וכבלים.

תולדות המשברים הפיננסיים

מדיי פעם, מופיע ספר המתרומם מעל הזרם הבלתי פוסק של המילים הנכתבות בתחום זה, ואשר תופס את תשומת הלב. כזה הוא ספרם של קנת רוגוב (Kenneth Rogoff) וקרמן ריינהארט(-Carmen M. Reinhart) הנושא את הכותרת האירונית: "This Time is Different: Eight Centuries of Financial Folly", וכל תוכנו בא ומפריך את הטענה ש"הפעם זה שונה". האמונה הבאה לידי ביטוי בשלוש מלים אלו, הייתה ונשארה מהמסוכנות ביותר בתחום הפיננסי, משום היותן המכשול העיקרי הגורם לציבור המתוחכם - יותר או פחות - להתעלם מן ההיסטוריה.

הכותבים מגוללים מהלכם של משברים פיננסיים ממקורותיהם, דרך ועד סיומם, והמסקנה ההיסטורית הכוללת הנובעת מאוסף זה. מתוארים שם כ-250 משברים אשר קרו ב-66 מדינות, ואשר בכל אחד מהם, ניסו מנהיגי הדור להתעלם במידה זו או אחרת של אי הצלחה מן הבלתי נמנע. בכמה מילים אנסה להביא לכם את אחת הנקודות החשובות שאני רואה במחקר מעמיק זה, ובמה נקודה זו רלוונטית לימינו אלו.

אמון הוא המושג המבטא בצורה הטובה ביותר נקודה זו. כאשר מדובר במכשיר פיננסי, במנהיג כלכלי, באמיתות נתונים סטטיסטיים או ביכולת להחזיר ולגלגל חוב, המסמר שמחזיק את הכול הוא האמון הניתן מצד המשקיעים.

ולאמון יש תכונה מוזרה מאוד: הוא יכול להתפוגג באופן פתאומי. תהליכים כלכליים יכולים להתקיים לאורך שנים רבות, ואף לקבל עידוד מכל קשת הדעתנים בנושא, ולפתע, בגלל סיבה שניתן לסברה רק בדיעבד, האמון נעלם ואז פורץ המשבר.

האזובית והארזים

כדוגמא אציין את מה שקורה כבר חודשים סביב יוון. האם ליוון הייתה אי פעם מדיניות ריסון פיסקאלי? האם בעיותיה התרחשו בין לילה? האם גרעונותיה צמחו ביום אחד? בוודאי שלא.

כניסת יוון, ומדינות דרום נוספות, לאיחוד האירופאי, לוותה בעיקום אף מצד המדינות הצפוניות החזקות, בשל חשש להחלשת הכלל. אז למה פתאום הריבית הנדרשת היום מיוון כה גבוהה, ומדוע האירו צלל כמו אבן בגללה מאז שהה בסביבות שער 1.50 לדולר?

התשובה טמונה בערעור האמון ביכולת יוון לעמוד בהתחייבויותיה, ובכל מנגנון האיחוד שמאחוריה. אם יוון (האזובית), בעלת תוצר שאיננו עולה על 2.5%, אינה מסוגלת למצוא פתרון לבעיותיה "בתוך המשפחה", מה יגידו מדינות הארזים כגון איטליה, ספרד, אירלנד, וצרפת?

גרירת הרגליים של הפוליטיקאים הביא את חוסר האמון, שהוביל להורדת דירוג ולעלייה במחיר הכסף לצורך גיוס וגלגול החוב. יתר על כן, הבאת IMF כשותף, מצביעה כאלף עדים על חוסר האונים של האיחוד לפתור את בעיותיו. לכן, למרות שצריך לצפות לעיתים לתיקונים טכניים באירו, הבאים אחרי סיכומים בדבר חבילת הצלה כמו זו שאנו עדים לה בסוף השבוע, לדעתי מתקיים לנגד עינינו תסריט פירוקו הבלתי נמנע.

יוון היא רק דוגמא. העיקר הוא להבין שאין דבר מובן מאליו. האמון ביכולת מדינה, חברה או כל גוף אנושי כלכלי אחר לעמוד בציפיות, יכול להתאדות בין רגע.

מה שמדאיג אינן דובאי, יוון ואירלנד, אלא בריטניה יפן, ולבסוף ארה"ב. האם הן יוכלו לעמוד בציפיות המשקיעים, ולגרום להמשך האמון במכשירים הפיננסיים שהן מוכרות כדי לתת זמן להמשך תהליך "ניקוי" של הנכסים הרעילים?

במלים אחרות: האם השוק ייתן לפוליטיקאים זמן כדי להוריד בהדרגה את העול שלקחו על עצמן מדינות כדי להציל את המערכת הפיננסית? על פי רובוב וריינהארט, התשובה שלילית - "למה שהפעם זה יהיה שונה?", הם שואלים. ובצדק.

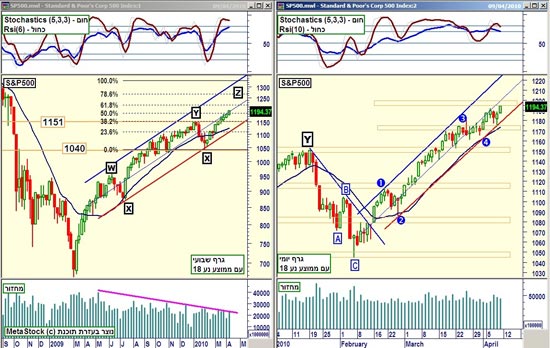

המגיבים בטור מלפני שבועיים ביקשו לקבל ספרור חדש של מדד S&P500:

משה שלום ספרור ספ500

לפני שאתייחס לגרף שלעיל, אחזור על כמה נקודות חשובות לגבי גלי האליוט:

-

בעיני הן דבר נהדר ככלי תומך, לצורך קביעת מפת דרכים, אבל קצת מסוכן כבסיס בלעדי למסחר. עקב התכונה הקיימת של כמה ספרורים אפשריים, וחוקיים, בו זמנית, ניתן לעיתים להיות בפוזיציה הלא נכונה, אם זו המתודולוגיה היחידה.

-

ככל שהטווח רחוק יותר, כך היכולת לספרור תהיה טובה יותר.

-

גלים מתקנים ובמיוחד גלי B ו-4 מאוד קשים כי הם יכולים להיות בעלי קומבינציות שונות ומשונות של אבני היסוד הקיימים לצורך הגלים האנטי מגמתיים (Zigzags, Flats, Triangles).

וכעת למצב הנוכחי:

לדעתי, המדד ממשיך לנוע לקראת היעד שציינתי במפת המשבר, דהיינו לקראת אזור תיקון שני השליש הנמצא בין 1200 ו-1250. יש לי בעיה עם העובדה שיעד זה מצוטט כבר בכל המדיות אבל לעת עתה זו הסברה ההגיונית ביותר.

המדד נע ליעד זה בזיגזג משולש (ממרץ 2009), בפברואר 2010 החל הזיגזג השלישי - דהיינו גל Z. בניגוד למה שחשבתי בזמנו, הירידה בינואר לא הייתה תחילת השלב הבא במשבר, אלא גל ה-X השני של הזיגזג המשולש כולו.

ברמה היומית, ניתן לראות היטב את שלושת הגלים (ABC) של ה-X ואיך התפתחו חמישה גלי A של Z. על פי ספרור זה, לפני המדד ניצב גל B מתקן מטה, ואחריו גל C עולה אחרון, לפני סיום Z. לדעתי, סיום גל C של Z יהיה באזור המיועד, ואולי קצת יותר, כי תמיד המהלכים נמשכים מעט יותר מן המצופה (ולקראת סופם בהתלהבות יתרה.

בימים אלו של אחרי ולפני חגים, אני שוב מאחל לכם הרבה הצלחה במעשיכם בכלל ובשוקי ההון בפרט.

-

-

-

-

משה שלום עשוי להיות בעל עניין אישי בנכסים הפיננסים המוזכרים בסקירה זו. אין לראות בנכתב בה הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. המעוניינים להיכנס לרשימת תפוצה לקבלת אתראות על סקירותיו, וחומרים נוספים, יכולים לשלוח אימייל ל- Moshe.Shalom@gmail.com עם "אני מעוניין להצטרף" בנושא או בתוכן.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.