לאחר שירד מפלס החששות מהמהומות שהתעוררו בשבוע שעבר אצל שכנתנו הדרומית, היה מי שקיווה לשבוע שקט בשווקים. אולם בשלב זה נראה כי אנחנו בפתחה של תקופה סוערת הרבה יותר, וזאת לאור גל ההתייקרויות במשק הישראלי ובעולם.

לצד העלאות המחירים שהפכו לסדרתיות בשוק המקומי, העדכון שפרסם השבוע ארגון המזון והחקלאות של האו"ם, FAO, ולפיו מחירי המזון בעולם רשמו בינואר שיא חדש - גבוה אפילו יותר מהשיא שנקבע במשבר המזון בשנים 2007-2008 - כמעט ומבטיח לנו התגברות בקצב האינפלציה.

יובל סייפר, מנהל השקעות בכיר בבית ההשקעות מיטב, שמתארח השבוע במדור, דווקא לא ממהר להתרגש מהחדשות האחרונות. אולי זה בגלל המוטו שלדבריו מנחה אותו בעבודתו, שהדגש בו הוא על זיהוי וניצול הזדמנויות.

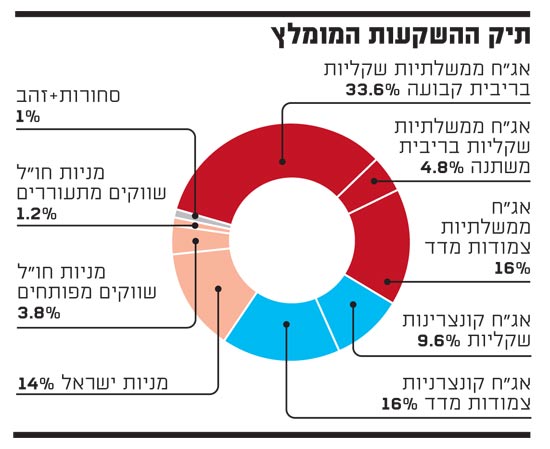

"כדי לענות על הסכנות מאינפלציה, נתנו משקל של 40% באפיק האג"ח צמודות המדד במח"מ של 3-3.5 שנים", הוא מסביר. "החשיפה הזו היא על רקע הסכנה כי נראה עליית מדרגה נוספת באינפלציה בשנה הקרובה. בנוסף לעליית מחירי המזון והסחורות בעולם, ועלייה במיסים בישראל, גורמים מקומיים נוספים שיכולים לתרום לעליית המדרגה הם המשך עליית מחירי הדיור לאור הריבית הנמוכה, אבטלה נמוכה, פער תוצר שלילי ועליית שכר".

- ומה עוד עושים כדי להתמודד עם גל עליות המחירים?

"גם רכיב שקלי של 60% בתיק מגלם מדדים גבוהים, ויחד הם מאפשרים ליהנות מהמדד העולה. בנוסף, חלק מהרכיב המנייתי כולל בתוכו סחורות וזהב. יש תעודות סל גם בארץ וגם בחו"ל שעוקבות אחרי מדדי סחורות ואחרי מחירי הזהב, ומספקים הגנה על התיק יחד עם אפשרות לרווחים. בחו"ל אפשר למצוא ETF על חברות מסקטור הסחורות כדוגמת IYM או XME. בארץ יש מספר תעודות עוקבות על הסחורות, וניתן להיחשף אליהן גם דרך קרנות נאמנות".

- איך משתלב החלק המנייתי בתיק ההשקעות?

"החשיפה למניות תעמוד על כ-20%, כשהחלוקה היא 70%-80% חשיפה לישראל, וכ-20%-30% חשיפה לחו"ל. החשיפה לחו"ל מתחלקת בין שווקים מפותחים (16%-24%) ושווקים מתעוררים (4%-6%)".

"רוב מנהלי ההשקעות לא לוקחים חופש"

- במצב השוק הנוכחי, מה הסקטורים המועדפים להשקעה?

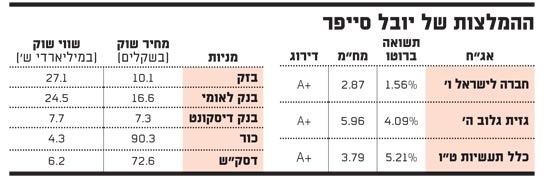

"יש להתמקד בחברות שמחלקות דיבידנדים, בעלות יכולת תזרימית מוכחת, כדוגמת בזק. החברה צפויה לחלק את מלוא הרווח הנקי בסך של כ-2 מיליארד שקל בשנה. רווח זה משקף תשואת דיבידנד של כ-8% בשנה. מעבר לכך, החברה צפויה לבצע הפחתת הון של כ-3 מיליארד שקל, שתתפרס על פני שלוש שנים ותעלה את תשואת הדיבידנד. יש לזכור כי מנגד יש תוספת חוב. סיכון לחברה קיים מצד מיזם התקשורת של חברת החשמל".

"סקטור הבנקאות צפוי להציג השנה תוצאות כספיות טובות ואף להתחיל לחלק דיבידנד. הבנקים צפויים להציג תשואה דו ספרתית על ההון ונסחרים היום סביב ההון העצמי שלהם. מאבק השליטה הצפוי בבנק לאומי וחילופי ההנהלה בדיסקונט יעמדו במרכז הבמה השנה. סקטור הביטוח מומלץ גם הוא, לאור העובדה שהוא ימשיך לרכז עניין סביב נושא המיזוגים והרכישות".

- ומה לגבי סקטורים שכדאי להתרחק מהם?

"בין הסקטורים שיש להקטין את החשיפה אליהם ניתן לציין את סקטור התקשורת, על רקע עודף הרגולציה שממנו צפויות חברות הסלולר לסבול. מנגד, יש לזכור כי החברות הללו הן עדיין פרות מזומנים המספקות תשואת דיבידנד אטרקטיבית. בסקטור הביומד יש להיזהר מהשקעה ב'חברות חלום', ולהתמקד בחברות עם מודל עסקי מבוסס יותר".

במהלך השיחה עם סייפר הרושם הוא שגם אחרי 11 שנים כמנהל השקעות, הוא עדיין נלהב ומלא באנרגיות. הוא אמנם מדגיש את חשיבות זמן האיכות שהוא מקפיד להעניק למשפחה, אבל יחד עם זאת לא מסתיר את העובדה כי העבודה היא מסביב השעון, גם כשחוזרים הביתה. "זה תחום פעילות דינמי ומלא אקשן. כל הזמן קורים דברים וצריך להיות עם היד על הדופק. גם בערב אני מתעדכן מה קורה דרך המחשב ומקבל אס.אמ.אסים".

- ומה לגבי חופש?

"רוב מנהלי ההשקעות לא לוקחים חופש".

ההמלצות של יובל סייפר

תיק ההשקעות המומלץ

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.