כמה משלם המבוטח או העמית עבור ניהול החיסכון הפנסיוני שלו בגוף זה או אחר? התשובה הראשונה שעולה לראש היא שהתשלום עבור ניהול החיסכון הפנסיוני של אותו אדם הוא דמי הניהול הנגבים ממנו על-ידי הגוף שמנהל את החיסכון שלו. ובכן, דמי הניהול הם עיקר העלות שהציבור משלם עבור ניהול החיסכון שלו לטווח ארוך, אבל בהחלט לא כל העלות.

תקנות הפיקוח על שירותים פיננסיים של האוצר מאפשרות לחברות הביטוח, לקופות הגמל ולקרנות הפנסיה לנכות מחשבונות החוסכים בהם הוצאות ישירות |בשל ביצוע עסקאות, מעבר לדמי הניהול שאותם משלמים אותם חוסכים. מדובר בהוצאות הקשורות ישירות בניהול ההשקעות באמצעות גופים חיצוניים (קשורים ואינם קשורים), ואף שקל מהן לא הולך למוסדיים עצמם כהכנסה אלא משמש ככלי למימון אפיקי השקעה עבור העמיתים.

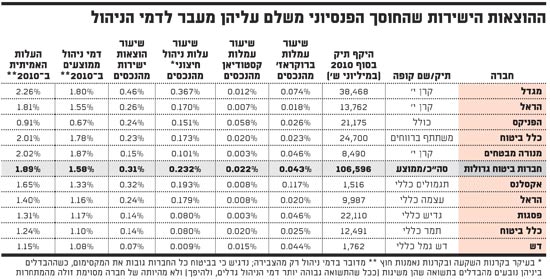

כך או אחרת, מבדיקת "גלובס" עולה כי ב-2010 ניכו חמש קבוצות הביטוח הגדולות מחשבונות העמיתים בהן הוצאות ישירות בהיקף של כ-333 מיליון שקל, בגין עמלות על שירותי ברוקראז', עמלות קסטודיאן, הוצאות הנובעות מהשקעה בני"ע לא סחירים ובמקרקעין, עמלות בגין ניהול חיצוני בקרנות נאמנות חוץ ובקרנות השקעה ועוד. במקביל, אצל חמש קופות הגמל המאפיינות של חמשת גופי הגמל המובילים בשוק מדובר בהוצאות ישירות בהיקף של כ-78 מיליון שקל.

בסה"כ מדובר על תשלום בשיעור של כ-0.3% מהנכסים שנוהלו על-ידי חברות הביטוח בפוליסות המשתתפות ברווחים, ובשיעור של כ-0.16% בקופות הכלליות של חמשת גופי הגמל המובילים בסוף 2010. העלות הזו, נדגיש, מתווספת ישירות לדמי הניהול ששולמו על-ידי החוסך הפרטי בבואנו לבחון את העלות "האמיתית" שלו בחיסכון לטווח ארוך.

כך, ב-2010 שיעורי ההוצאות הישירות שנוכו מחשבונות החוסכים לטווח ארוך, בגופים שבדקנו, היו שקולים לכ-20% מדמי הניהול שנגבו מהמבוטחים החוסכים בפוליסות המשתתפות ברווחים בחמש קבוצות הביטוח הגדולות, דמי ניהול שהגיעו לכ-1.6%, כתוצאה מהתשואות שהשיגו הגופים בשוק ההון. בקופות הגמל שנבדקו על-ידינו היו ההוצאות הישירות שקולות לכ-14% מדמי הניהול.

מבדיקתנו עולה, כי ההוצאות הישירות הגבוהות ביותר עבור ניהול השקעות על-ידי גוף מוסדי נרשמו במגדל ביטוח. החברה, המנהלת את מסלול החיסכון לטווח ארוך הגדול ביותר בשוק, הציגה ב-2010 הוצאות ישירות בהיקף של כ-177 מיליון שקל, שהם כ-0.46% מהנכסים הצבורים אצלה נכון לסוף 2010.

ההבדל במגדל נובע במידה רבה מהפיזור הגדול בהשקעות החברה, שמשקיעה בחו"ל בשיעורים גבוהים יותר מאשר ביתר הגופים (מעל 40% בחשיפה לחו"ל ולמט"ח לעומת פחות מ-30% אצל המתחרות). כך, העלויות הישירות עולות כחלק מתפיסה של הקטנת סיכון על-ידי הגדלת הפיזור, במטרה להשיג תשואה נטו ביחס לסיכון גבוהה יותר לאורך זמן, ונראה שגם אצל יתר המוסדיים יגדלו ההוצאות הישירות, כחלק מהמגמה להגדלת החשיפה לחו"ל.

הגוף השני אחרי מגדל הוא בית ההשקעות אקסלנס, ששיעור ההוצאות הישירות שניכה מחשבונות העמיתים בקופת התגמולים שלו עמד על כ-0.32%. גוף בולט נוסף הנו הראל, שהציג בקרן י' הוצאות ישירות של כ-0.26% מהנכסים המנוהלים, בעוד שבקופת "הראל עצמה כללי" דובר על שיעור של 0.24%.

הפער בהוצאות הישירות בין חברות הביטוח לקופות הגמל מציף הבדל משמעותי בין שני סוגי המוסדיים. בעוד שבחברות הביטוח מדובר על עלויות ישירות גבוהות יותר מאשר בקופות הגמל, הנתונים מצביעים בין היתר על כך שקופות הגמל נוטות להתמקד בהשקעותיהן בשוק המקומי, עם פחות פיזור גיאוגרפי והשקעות אלטרנטיביות מאשר בחברות הביטוח.

נציין עוד כמה קופות גמל שבחנו: מיטב תגמולים כללי עם שיעור הוצאות ישירות של 0.14%, דש גמל עם 0.07%, ילין לפידות גמל (שמתרכזים בשוק ההון המקומי) עם 0.03%, אנליסט גמל כללי (שמתרכזים אף הם בשוק ההון המקומי בהשקעותיהם) עם 0.02% וכן אלטשולר שחם גמל כללי עם שיעור הוצאות ישירות של 0.23% - כמו בחברות הביטוח. אגב, באלטשולר שחם מאמינים בפיזור לחו"ל, וזה מתבטא גם בהוצאות הישירות. מכאן שלפיזור יש עלות מיידית, בעוד שלאי-פיזור עשויה להיות עלות לאורך זמן בשורה החשובה ביותר של התשואה נטו.

ההוצאות הישירות שהחוסך הפנסיוני משלם עליהן מעבר לדמי הניהול

עיקר ההוצאות: קרנות השקעה

מבדיקתנו בקרב חמש קבוצות הביטוח הגדולות עולה כי בעוד שהברוקראז' והקסטודיאן הם סוג של קומודיטי, ההוצאה הישירה הגדולה ביותר היא בגין השקעה באפיק אלטרנטיבי של קרנות השקעה שונות - קרנות פרייבט אקוויטי, הון סיכון ועוד - שהסתכמה בתיקי המשתתף של חמש קבוצות הביטוח הגדולות בכ-133 מיליון שקל ב-2010, לעומת סך של כ-114 מיליון שקל בהוצאות ישירות ששולמו בגין קרנות נאמנות חוץ. מדובר בשיעור של כ-0.12% ושל כ-0.11%, בהתאמה, מתוך הנכסים.

מהצד השני, סך עמלות הברוקראז' ששילמו חמש קבוצות הביטוח הגדולות בקרן י' (בכלל ובהפניקס מדובר בתיקים המכילים יותר מאשר קרן י' בלבד) הסתכמו בכ-46 מיליון שקל (כ-0.04% מהנכסים), כשעמלות הקסטודיאן הסתכמו בכ-23 מיליון שקל שהם כ-0.02% מהנכסים שנוהלו נכון לסוף 2010.

לסיום נציין, שמבחינת חמש קבוצות הביטוח הגדולות ספקי שירותי הברוקראז' שזכו לתגמול הגדול ביותר הם UBS (כ-5.4. מיליון שקל), הבינלאומי (3.5 מיליון שקל) ואופנהיימר (2.1 מיליון שקל), כשהפועלים במקום הרביעי עם כמיליון שקל. מבחינת "ספקי" שירותי הקסטודיאן המועדפים על תיקי המשתתפות ברווחים של חברות הביטוח עולה שיובנק הרחק מעל כולם, עם תשלומים בהיקף של כ-17 מיליון שקל, כשאחריו (בסדר יורד): הפועלים, לאומי ומזרחי-טפחות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.