סוכניות הדירוג הורידו את אופק הדירוג לארה"ב לשלילי. המשמעות היא שישנה סבירות של יותר מ-33% להורדת דירוג לארה"ב תוך שנה. לא מדובר בהסתברות זניחה שניתן להתעלם ממנה, ולכן יש לשאול מה הסבירות האמיתית להורדת דירוג לארה"ב, וכיצד תושפע הכלכלה הגלובלית מהמהלך.

מכיוון שארה"ב מחזיקה בדירוג ה-AAA (הדירוג הגבוה ביותר) מאז הקמתה, והחשש להורדה לא היה קיים בעבר, ישנו קושי אמיתי להעריך מה יקרה בתרחיש שכזה.

האם לארה"ב בכלל מגיע דירוג AAA?

השאלה הראשונה שיש לענות עליה היא האם לארה"ב מגיע בכלל דירוג חוב מושלם. דירוג החוב מורכב באופן גס משני פרמטרים: מאפיינים כלכליים המשפיעים על יכולתן של המדינות להחזיר את החוב ורצון המדינות לעמוד בחוב שלהן. כך למשל, למדינות בעלות משטרים לא דמוקרטיים, ישנו דירוג נמוך עקב החשש כי במדינות אלו גדול הסיכון לכך שהן לא "יתאמצו" לשלם את החוב החיצוני שלהן. כמובן שאין חשש שארה"ב תאבד לפתע את הרצון שלה לשלם את החוב.

הפרמטר השני שיש לבחון הוא האם לארה"ב יש היכולת לשלם את החוב? אם נתעלם מנתוני הכלכלה והחוב, הרי שהחוב הפנימי והחיצוני של ארה"ב נקוב במטבע המקומי שלה. זאת אומרת, כל החוב של המדינה נקוב בדולרים, ולכן אין למדינה סיכון מטבעי בתשלום החוב.

מכיוון שלארה"ב יש שליטה המוניטרית על המטבע בו היא הנפיקה את החוב, הרי שלכאורה אין כל אפשרות שממשלת ארה"ב לא תשלם את החוב שלה. בכל מצב ותרחיש, ניתן להדפיס עוד דולרים ולשלם איתם את החוב הפנימי והחיצוני. (יש לציין שמדיניות שכזו תביא לירידת הערך של האחזקה הדולרית ולמשקיע הזר הינה כתספורת דה פקטו).

להבדיל, מדינה עם קושי אמיתי לשלם את החוב היא יוון. המדינה הנפיקה חוב באירו, מטבע שעליו אין לה שליטה מוניטרית, ולכן ייתכן ש"פשוט ייגמר לה הכסף". דוגמה זו ממחישה את ההבדל בין מדינה עם שליטה מוניטרית לכזו שאין לה. מכאן, שלארה"ב אין בעיה אמיתית לשלם את החוב שלה.

עם זאת, נושא היכולת מורכב גם ממאפייני הכלכלה והחוב. האם לארה"ב מגיע דירוג AAA על סמך יחסי הגרעון, החוב והצמיחה שלה?

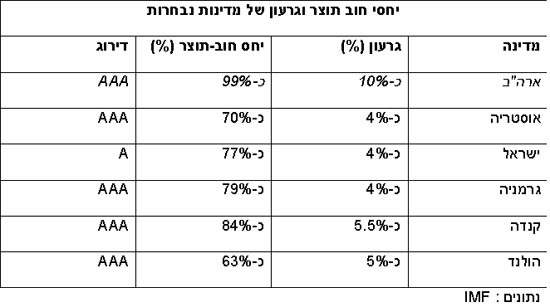

לארה"ב ישנו יחס חוב-תוצר קרוב ל-99%, וגירעון תקציבי של כ-10%. למדינת ישראל יש יחס חוב-תוצר של 77% וגירעון תקציבי של 4%. למי מגיע דירוג גבוה יותר?

חיים נתן יחסי חוב

מהטבלה נראה כי, לפחות על-פי מאפיינים אלו, לישראל מגיע דירוג AAA יותר מאשר לארה"ב. ואכן, כבר ציינו בסוכנויות הדירוג כי ארה"ב מותחת את הגדרות הדירוג AAA.

ובכן, אם לארה"ב לא באמת מגיע דירוג AAA הרי שהסיכוי שנראה הורדת דירוג כזו הינו גדול. מכיוון הכלכלה האמריקנית נעה לכיוון הגדלת תקרת הגירעון זהו רק עניין של זמן עד שהדירוג הזה ייאבד. וכפי שכבר נרמז, לא מדובר ב"האם ארה"ב תאבד את הדירוג המושלם", אלא "כשארה"ב תאבד אותו".

מה יקרה כשיורידו לארה"ב דירוג?

מכיוון שמעולם עדיין לא הורידו את דירוג החוב של ארה"ב, קשה להעריך מה יקרה בדיוק והדעות סותרות. יש הטוענים שהתשואות יעלו עקב הסיכון הגדל ויש הטוענים שהתשואות ירדו בעקבות הבריחה לנכסים בטוחים. יש כאלו שטוענים שהדולר ייחלש, ויש כאלו שטוענים שיתחזק ובעצם כל בעל דעה יכול לשכנע בבהירות למה דעתו היא הנכונה.

בעבר אוסטרליה, קנה ויפן איבדו את דירוג ה-AAA שלהן. משלושתן, רק יפן לא הצליחה לחזור לדירוג המושלם, בעוד שקנדה ואוסטרליה חזרו ל-AAA ונתפשות כמדינות בטוחות באמת כשהמטבעות שלהן מתחזקים באופן רציף מול הדולר. כך שהורדת הדירוג הייתה זמנית.

הורדת הדירוג לקנדה, הגיעה לאחר עליית תשואות באג"ח שלה לעשר שנים, כך שנראה כאילו השווקים כבר תימחרו את הורדת הדירוג הקנדית. בהורדת הדירוג עלו התשואות קלות, אך תיקנו מיד לאחר מכן, כך שהמהומה הייתה זמנית ובבחינת Buy on the rumors - sell on the news (קנה על בסיס שמועות ותמכור לפי החדשות).

כמו כן, הורדת הדירוג של קנדה לא הייתה משותפת לכל חברות הדירוג. הורדה על-ידי כל חברות הדירוג עלולה להביא למכירה כפוייה מצד גופים שמחוייבים בהחזקת נכסי AAA. הורדה על-ידי חברה בודדת לא תפעיל מכירה שכזו וההשפעה שלה תהיה מתונה יותר. במקרה של ממשלת ארה"ב זו נקודה חשובה ביותר לאור מרכזיות האג"ח האמריקני כמטבע רזרבות וקרנות כספיות.

ביפן היו מספר הורדות דירוג. ניתן לבחון את הורדות הדירוג של יפן הן לחוב המקומי (הנקוב ביין) והן לחוב הנקוב בדולר, מטבע עליו אין ליפן שליטה מוניטרית.

הורדת הדירוג לחוב המקומי התרחשה במהלך ניסיונות הבנק המרכזי להלחם במשבר החל משנת 1995 ועד 1998. תשומת לב השווקים הייתה נתונה יותר לגובה הריבית היפנית, לצעדי הממשלה והבנק המרכזי מאשר להכרזותיהן של חברות הדירוג. לכן, להורדות הדירוג של החוב המקומי לא הייתה השפעה ארוכת טווח. עיון בחדשות בסמוך להורדות הדירוג מראה שהעניין הכלכלי המרכזי נגע להורדת הריבית של הבנק המרכזי ולציפיות האינפלציה, וזה השפיע על שערי האג"ח הרבה יותר מאשר חברות הדירוג.

הורדת הדירוג לחוב החיצוני התרחשה מספר פעמים בתחילת שנות ה-2000. במהלך כשלוש שנים ירד הדירוג של אג"ח ממשלת יפן ל-(AA-) על-ידי מספר חברות דירוג. גם בהורדת הדירוג, בה איבדה יפן את דירוג ה-AAA, הייתה התנהגות "מוזרה" והתשואות הארוכות דווקא ירדו. שוב, הסיבה היא כיוון שההורדה הייתה צפויה. כיום, התשואות על האג"ח של יפן נמוכות מהרמה שהיו בזמן דירוג ה-AAA למרות החוב הענק של המדינה.

הניסיון ההיסטורי, עד כמה שניתן להסתמך עליו, רומז כי לא נראה דרמה גדולה מהורדה שכזו, אך הסביבה הכלכלית הנוכחית אינה דומה לזו של יפן. ארה"ב אינה יכולה להוריד עוד את הריבית, ולכן אין ציפיות להורדת ריבית שיאזנו חשש מעליית תשואות באג"ח הארוכות. כמו כן, הורדת דירוג לארה"ב, אם לא תשווק נכון לתקשורת נכון, עלולה להתקבל כהפתעה ולהביא לתנודתיות חדה בשווקים.

עם זאת, בטווח הארוך, כפי שראינו ביום בו הפתיעה סוכנות הדירוג S&P עם מתן האופק השלילי, ייתכן והתשואות דווקא ירדו. הסיבה היא שהורדת דירוג שכזו לא מסמלת פגיעה אמיתית ביכולת ורצון החזר החוב של ממשלת ארה"ב. הורדה שכזו דווקא יכולה לסמן את הצורך האמיתי של ארה"ב למשמעת חוב רצינית, כזו שתביא את הדמוקרטים והרפובליקנים לשבת יחד ולסמן את הדרך להורדת הגרעון ויחסי החוב.

ההבנה שארה"ב כבר איבדה דה פקטו את הדירוג המושלם מתחילה לחלחל למשקיעים, והורדת דירוג שכזו דווקא יכולה להביא את הפוליטיקאים לשבת ולסמן דרך להורדת החוב והגרעון ויכולה להתברר, בטווח הארוך, כגורם חיובי לשווקים. גם אם בטווח הקצר ייתכן ונראה תנודתיות בשווקים, הרי שבטווח הארוך, ייתכן וזה דווקא יוריד את התשואות.

מר חיים נתן הינו ראש צוות מאקרו במנורה מבטחים קרנות נאמנות בע"מ (להלן: "מנורה קרנות"), בעל רישיון מנהל תיקים ובעל זיקה מכוח תפקידו לנכסים פיננסיים.

מנורה קרנות ו/או חברות אחרות בקבוצה עשויים להיות בעלות עניין אישי בני"ע מכוח כך שהן מחזיקות ו/או עלולות להחזיק ו/או לבצע פעילות בני"ע עבור עצמן ו/או עבור לקוחותיהן ו/או במסגרת אחרת. אין לראות באמור לעיל עבודת אנליזה של ני"ע ו/או הצעה של הנכסים ו/או הזמנה לרכשם ו/או ייעוץ בדבר כדאיות ההשקעה בהם ו/או כהצעה או כשידול, במישרין ו/או בעקיפין, לקנות ו/או למכור את הנכסים, בשום אופן צורה ו/או דרך.

שיווק ההשקעות לעיל אינו מהווה תחליף לשיווק המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.