ימי המסחר הדרמטיים שעברו על הבורסה בת"א הבליטו לשלילה את ניירות הערך שהנפיקו חברות ההחזקה של הטייקונים המקומיים. מעל לכולם בלטו ביצועי החסר של אג"ח שהנפיקו שניים: מוטי זיסר (אלביט הדמיה ) ויוסי מימן (אמפל ), אשר בתשואות הנוכחיות שלהן משקפות חששות גבוהים באשר ליכולתן של שתי החברות להחזיר את מלוא החובות בזמן.

ירידות השערים החדות באג"ח הגיעו באלביט הדמיה עד ל-18% ואילו באמפל ל-11%, והובילו את השתיים להיסחר בתשואות זבל של עד 30% . בד בבד נרשמה צניחה של 14% במניית אלביט הדמיה, ושל 18% במניית אמפל - אשר כיווצה עוד יותר את שווי השוק המצומק של שתי החברות.

אלביט הדמיה: "נמצאת על הקצה"

אין זו הפעם הראשונה שסימני שאלה מרחפים מעל יכולת ההחזר של אלביט הדמיה, החברה הגדולה יותר מבין השתיים בשוויה ובהיקף התחייבויותיה. בחודש מאי השנה חשף "גלובס" כי בעל השליטה בחברה, זיסר, מתקשה לעמוד בתנאי חוב של כ-1 מיליארד שקל לבנק הפועלים, שאותו נטל באמצעות החברה הפרטית אירופה ישראל, לצורך רכישת השליטה בחברה.

פרסום הדברים גרם לירידות שערים חדות במניית אלביט הדמיה ובסדרות האג"ח שהנפיקה, והכנסת האג"ח לרשימת מעקב, עם השלכות שליליות של חברות הדירוג.

בשבועות האחרונים נראה היה כי הסערה שככה, אולם כעת, עם עליית החששות בשוקי העולם, במיוחד באירופה, שם מרוכזת עיקר פעילות אלביט הדמיה, שבו גם סימני השאלה באשר למצבה.

עיקר הפעילות של אלביט הדמיה מתרכזת ביזמות נדל"ן במרכז ובמזרח אירופה, באמצעות החברה הבת פלאזה סנטרס. כחברה בעלת אופי יזמי, עיקר רווחיה מגיעים ממימושים, ומספר מהלכים מרשימים כאלה היא הציגה טרם המשבר העולמי. בשל השקעות הענק שביצעה, נדרשה אלביט הדמיה לגיוסי חוב עצומים, אשר עומדים לה לרועץ כעת, לאור המצב בשווקים שמקשה עליה לבצע מימושים משמעותיים במחיר כדאיים.

היקף החוב של אלביט הדמיה (סולו) בסוף הרבעון הראשון עמד על כ-3.2 מיליארד שקל, מתוכו כ-3 מיליארד שקל חוב למחזיקי האג"ח. הונה העצמי של החברה מסתכם ב-775 מיליון שקל, והיקף הנכסים הנזילים עומד על סכום דומה.

עד סוף 2013 צריכה החברה לפרוע קרן וריבית לבנקים ולמחזיקי האג"ח בהיקף של כמיליארד שקל, ולהערכת החברה המזומנים שברשותה, בתוספת תזרים ממימוש מניות ונכסים, עתידים להספיק לצרכים אלה (כאשר במקביל החברה מתכננת לבצע בשנתיים הללו השקעות בהיקף של 340 מיליון שקל).

"אלביט הדמיה נמצאת כרגע על הקצה", אומר היום אנליסט החוב והנדל"ן של אקסלנס, ד"ר אמיר ארד. לדברי ארד, "החברה צריכה לממש חלק גדול מנכסיה כדי לעמוד בהתחייבויות. מימוש הנכסים, במיוחד המלונות שלה, תלוי בשוק הבנקאי שיצטרך לאפשר לרוכשים לקחת הלוואות. ככל שהמצב הפיננסי באירופה מורע, כך הסיכוי למצוא קונים הולך וקטן והסיכון באג"ח גדל".

עוד מציין ארד, כי "אנחנו מעריכים שהסיכון באג"ח צריך לבוא לידי ביטוי בתשואה דו-ספרתית. ההערכות שלנו כבר יותר משנה הן שהסיכוי לחדלות פירעון בחברה גבוה יחסית. אלביט הדמיה צריכה שיחול שיפור משמעותי במצב הכלכלי בשנתיים הקרובות, גם באירופה וגם בהודו שבה היא פועלת".

הבעיות במימוש התוכניות של אלביט הדמיה ניכרות גם בשתי סדרות האג"ח של החברה הבת פלאזה סנטרס, הנסחרות בתשואות של 13%-16%.

היקפי התשלומים שלהם נדרשת פלאזה סנטרס מגיעים השנה לכ-100 מיליון שקל ובשנה הבאה לכ-460 מיליון שקל, כשסך התחייבויות האג"ח שלה מגיעות לכ-1.3 מיליארד שקל.

בינתיים, אלביט הדמיה ממשיכה בפעילותה השוטפת, ובחודש שעבר השלימה יחד עם כמה שותפים (פלאזה סנטרס, קרן איסטגייט ומנורה מבטחים) את ההשתלטות על קרן הריט האוסטרלית EDT, הפועלת בתחום הנדל"ן המניב בארה"ב, בהשקעה של 242 מיליון דולר, כשחלקה של אלביט עומד על כ-57 מיליון דולר.

מאלביט הדמיה נמסר, כי "ברבעון הקודם של השנה פרסמה החברה לציבור המשקיעים דוח מפורט של מקורות ושימושים, ובכללם יישום האסטרטגיה העסקית של החברה, תוך הצפת ערך ותזרים המזומנים של החברה. כפי שפורסם במצגת מקורות ושימושים של החברה, לאלביט הדמיה יכולת לעמוד בהתחייבויותיה ובפירעונות האג"ח כסדרם".

אמפל: "הגז המצרי איבד כושר תחרות"

בעוד המשקיעים באלביט הדמיה ממתינים בציפייה לשיפור המצב ביבשת הישנה, עיקר תשומת הלב של מחזיקי האג"ח בחברת ההחזקות אמפל מופנה לשכנה הדרומית מצרים - וגם שם לא צפוי שינוי חיובי בקרוב. המהומות שפרצו במצרים לפני כמה חודשים הרעו מאוד את מצבה של אמפל, שהנכס העיקרי שבו היא מחזיקה הוא 12.5% ממניות חברת אספקת הגז המצרי EMG (שנרכשו מידי בעל השליטה, מימן, לפי שווי חברה של יותר מ-2 מיליארד דולר ל-EMG).

מאז פרוץ המהומות גרמו פיגועים בצינור הגז המצרי לשיבוש אספקת הגז לישראל ארבע פעמים, האחרון מהם בחודש שעבר. החששות לעתיד פעילות זו באו לידי ביטוי גם בהורדות דירוג האג"ח על-ידי מידרוג לפני כמה חודשים ל-Baa3, רמה אחת בלבד מעל דירוג המשקף סיכון אשראי משמעותי.

גם באמפל, הדאגה באשר לעתיד עסקיה באה לידי ביטוי לא רק בתשואות האג"ח, אלא גם בשחיקה של כ-75% בערך המניה מאז תחילת השנה.

לדברי האנליסט ירון זר מכלל פיננסים, "הגז המצרי איבד את כושר התחרות בארץ, וגם אם יחזור לזרום בקרוב, סביר להניח שימשיך לקרטע. אי-אספקת הגז המצרי לישראל איננה נובעת רק מסיבות פוליטיות, אלא גם ואולי בעיקר בשל מחסור בגז אמין ליצוא. בשנים האחרונות הביקושים במצרים עלו בקצב גבוה מעליית התפוקה, לכן יש בעיה".

עוד מציין זר, כי "בספטמבר צפויות במצרים בחירות לפרלמנט, ובהמשך גם לנשיאות, לכן בצד הפוליטי צפויים עוד כמה חודשים של חוסר ודאות".

חוסר היציבות במצרים כבר משפיע על התוצאות העסקיות של אמפל. לא רק ש-EMG נאלצה לדחות חלוקת דיבידנד ראשון למשקיעיה ואמפל בתוכם, בדוחות הרבעון השני שפורסמו בשבוע שעבר דיווחה אמפל על הפסד של קרוב ל-40 מיליון דולר, רובו בשל הפחתת שווי ההחזקה ב-EMG.

עוד עלה מהדוחות, כי נכון לסוף הרבעון היו בקופת אמפל מזומנים בהיקף של 134.3 מיליון דולר. זאת לעומת חוב (סולו) בהיקף של 379 מיליון דולר - מהם 283 מיליון דולר למחזיקי האג"ח.

יתרות המזומנים הגבוהות שבקופת החברה מגיעות ממכירת סמייל לפרטנר ברבעון הראשון של השנה תמורת כ-190 מיליון דולר, ומבטיחות את התשלומים למחזיקי האג"ח בשנתיים הקרובות לפחות.

בעתיד הרחוק יותר, במקרה הצורך תוכל אמפל להכניס שותף, ולהנפיק או למכור את חברת גדות מכליות, שרשומה לפי שווי של 115 מיליון דולר, על מנת לעמוד בהתחייבויותיה.

אמפל, שמניותיה נסחרות גם בנאסד"ק, ציינה בשבוע שעבר במצגת שהתלוותה לדוחות, כי "המדיניות הנוכחית היא להשתמש ביתרת הרווחים כדי לממן את הפעילות העסקית, וכן כדי לפדות או להחזיר את יתרת החוב הנוכחית (ובכלל זה את איגרות החוב הנסחרות בת"א)".

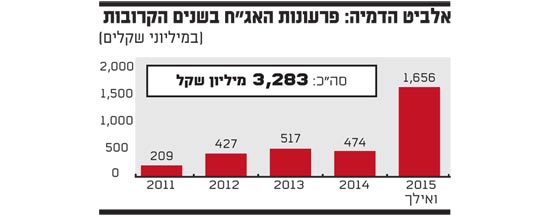

אלביט הדמיה פרעונות האגח בשנים הקרובות

אמפל הדמיה פרעונות האגח בשנים הקרובות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.