"הצד השני של המטבע" הוא אולי הביטוי המתאים ביותר, תרתי-משמע, כדי לתאר רכישות עצמיות של אגרות חוב בידי חברות הנדל"ן שהנפיקו אותן. מצד אחד, הלכו החברות והלוו משוק ההון אשראי המשול לחמצן באופי העבודה של החברות האלה, שמטיבו מצריך הוצאות גדולות בהווה והכנסות (שוטפות או חד-פעמיות) בעתיד.

מצד שני, הנה מתברר כי בסופו של יום, יש לחברות עודפי מזומנים שמאפשרים להן לרכוש חזרה את החובות בשוק, שם הם נסחרים לפי שווי נמוך מערכם, ואגב כך ליצור רווחי הון ולצמצם את עלויות המימון, במיוחד כשמדובר באגרות לטווח ארוך.

"השינויים המקרו-כלכליים בשבועות האחרונים והתנודתיות הרבה בשווקי ההון בעולם ובארץ, ייתכן ויגלמו הזדמנויות עסקיות לרכישה חוזרת של אגרות חוב של החברה, במחירים שהינם נמוכים מן השווי הכלכלי של אותן אגרות החוב" - כך נימקה נכסים ובנין את אישור הדירקטוריון שלה להקצות עד 120 מיליון שקל לרכישה חוזרת של אג"ח שהנפיקה ב-20 בספטמבר.

ההסבר הזה של נכסים ובנין לא הגיע משום מקום. חודש קודם הרגישה אי.די.בי, קבוצת האם הכוללת בין היתר את נכסים ובנין, את נחת זרועו של שוק ההון, כשרבות ממניות הקבוצה ספגו ירידות שערים חדות. מעבר למחאה החברתית מחד ולקשיים של כלכלות העולם מאידך, הגיבו המניות לירידה במניות קרדיט סוויס, מניות הבנק השוויצרי שנרכשו במינוף גבוה בידי כור מבית אי.די.בי. היה ברור שמכלול הנסיבות עשוי להביא להזדמנויות לאו דווקא ברכישת נכס כזה או אחר מעבר לים, אלא הרבה יותר קרוב לבית.

האירוניה היא, שמאז אותה תוכנית רכישת אג"ח התרכזה נכסים ובניין בעיקר בלרכוש את המחצית אותה מחזיקה החברה אחות כור בבניין מטה הבנק HSBC במנהטן, פעולה שזכתה לאישור בעלי המניות ממש השבוע. נכסים ובנין רכשה את מחצית הבניין, בו היא עצמה מחזיקה במחצית השנייה, לפי שווי של 480 מיליון דולר לבניין כולו, כולל חוב - סכום גבוה פי כמה מסכום התוכנית לרכישה חוזרת של התחייבויותיה. אגב כך זנחה החברה את תכניתה לרכישת אג"ח, ולמעשה לא דיווחה על שום רכישה מאז הצהירה על התוכנית. לאגרות, אגב, שלום: מרביתן נסחרות בבורסה בשער שגוזר להן תשואה נמוכה לפדיון מהריבית הנקובה שהתחייבה נכסים ובנין לשלם.

מיליארדים בודדים

נכסים ובנין היא רק דוגמא. בחודשים האחרונים נראה היה כי לא מעט חברות נדל"ן הנסחרות בבורסה המקומית קפצו על העגלה שתאפשר להם להפיק רווח או לחסוך בעלויות מההתחייבויות של עצמן.

ובכל זאת, "לא מעט" הוא מושג יחסי - בדיקה שערכנו בקרב 33 חברות נדל"ן בולטות (מדד נדל"ן 15 הבורסאי, מדד נדל"ן כחול-לבן של "גלובס מחקרים" וחברות הקשורות להן), עולה כי רק שליש מהן הכריזו על תוכנית מוצהרת לרכישה עצמית של אגרות חוב בסכום מצטבר של מיליארדי שקלים בודדים. אם ננכה מתוכן חברות כמו נכסים ובנין, שלא ממש רכשו אג"ח בפועל, המספר קטן אף יותר.

חלק מהן קנו וכבר הספיקו למכור, חלק בחרו לרכוש מניות ולא אג"ח, וחלק מהן (כמו שיכון ובינוי של שרי אריסון ואלרוב שבשליטת אלפרד אקירוב) דווקא רכשו אג"ח, אבל לא במסגרת תכנית מוגדרת. המקרה של אקירוב הוא דווקא מעניין, והיות ובסיבוב הקודם של גל רכישות החוב, לאחר צניחת האג"חים בצל המשבר העולמי של 2008, מיהר אקירוב לבשר כיצד הורדות דירוג האשראי באלרוב ישראל ובאלרוב נדל"ן רק סייעו לו, מאחר ובעקבותיהן יכול היה לאסוף את האגרות במחירים נמוכים במיוחד.

הניסיון למתוח קו משותף לחברות שהכריזו על רכישה עצמית של אג"ח לא פשוט, אבל ניתן לראות שבמרבית המקרים יכללו בו חברות עם פעילות משמעותית בתחום הנדל"ן המניב, ולא במגורים: אפריקה ישראל בפנים אבל לא אפריקה מגורים, גזית גלוב רוכשת, אבל לא דורי, זרוע הקבלנות שלה וכך הלאה.

במילים אחרות, ניכר שבקרב אותן חברות הגיעו למסקנה כי התשואה שמספקות אגרות החוב בשערים הנוכחיים גבוהה מהתשואה שתתקבל, לצורך העניין, מהתשואה שיספקו נכסים חדשים שירכשו באותם מזומנים. שלא בכדי, נראה כי גשם העסקאות החדשות שהיה מנת חלקן של החברות האלה בעבר הפסיק.

בניגוד לשנים עברו, צריך לזכור שענף הנדל"ן בבורסה המקומית כבר אינו מוקצה מחמת מיאוס. המשקיעים אינם מדירים רגליהם ממנו בהמוניהם ולכן גם התשואות על החוב אינן בשמיים; השווי הבורסאי של החברות לא התנפח לממדי בועה מאז 2008 ולכן גם הרבה אוויר לא יצא ממנו - וכך, על כל אאורה, דלק נדל"ן ואלביט הדמיה, שהאג"ח שלהן נסחרות בתשואה דו-ספרתית לפחות, נמצא לא מעט חברות שהשוק "קונה" את מודל ההכנסות שלהן, ואגרות החוב שלהן לא נכנסו לסחרור.

האגרות מספקות גם היום, ואולי בעיקר היום, תשואה סולידית ומספקת לטווח-ארוך - בתיקי ההשקעות של קרנות הפנסיה למשל. עוד עדות לכך ניתן למצוא בעובדה שכל אחת מהחברות שהכריזה בחודשים האחרונים על תוכנית כזו הודיעה כי היא תמומן מהונה העצמי.

שיקולים פנימיים

תכנית רכישה עצמית היא גם במידה רבה פועל יוצא של השיקולים הפנימיים בכל חברה וחברה.

כך למשל, מליסרון לא התפנתה לרכישה עצמית כיוון שהיא זקוקה לכל שקל פנוי - מאחר וגם ככה תידרש להתמנף עוד יותר סביב הצורך להשלים את רכישת מניות החברה הבת בריטיש ישראל מידי הציבור, מחיקתה מהבורסה והפיכתה לפרטית - בעוד בריטיש ישראל הכריזה על רכישה עצמית; אפריקה ישראל רואה ברכישה כזו אקט של חוסן פיננסי, שממשיך את המגמה בה הקדימה את מועד הפדיון המקורי של סדרת האג"ח הקצרה שהנפיקה לאחר הסדר החוב - וכך הלאה.

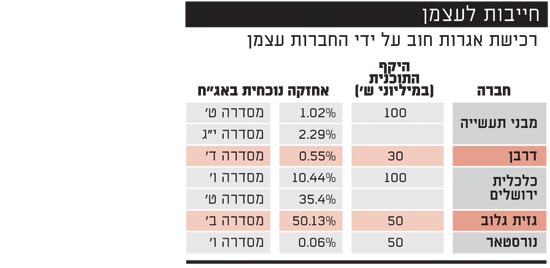

תמונת המצב הנוכחית מלמדת כי רק שתי חברות אוחזות בנתח מהותי מהסדרות שהנפיקו: גזית גלוב מחזיקה באמצעות חברות בנות קצת יותר ממחצית מסדרת אג"ח ב' (הצמודה לאירו, מטבע פעילות משמעותי בתמהיל ההכנסות שלה), וכלכלית ירושלים שבשליטת אליעזר פישמן, שמחזיקה בכשליש מסדרה ט', שעדיין נסחרת בתשואה לפדיון גבוהה מהריבית המוצהרת שלה. תמונת המצב הזו נגזרת בין היתר בשל העובדה שהרכישות בוצעו בידי חברות בנות.

שאר החברות, כך נראה, נמצאות בעמדת המתנה על פרשת דרכים: אם שוק הנדל"ן יאיר להם פנים, הן ימצאו שימוש ראוי במזומנים שצברו - לרכוש נכסים חדשים ולהשביח אותם. אם שוק ההון יאכזב - הן לא יהססו להוציא את התוכניות אל הפועל ולחסוך בהוצאות מכבידות ביום סגריר.

חייבות לעצמן

אליעזר פישמן הוא בעל השליטה ב"גלובס".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.