כ-50 יום חלפו מאז פרסמו סאני וסקיילקס שבשליטת אילן בן-דב את מתווה העסקה עם חברת האצ'יסון מהונג-קונג - עסקה שנועדה להציל את פירמידת חברות ההחזקה של בן-דב. העסקה המתוכננת כוללת את מכירת מניות השליטה שמחזיקה סאני בסקיילקס, בעלת השליטה בפרטנר , לידי האצי'סון, בתמורה ל-125 מיליון דולר. בד-בבד תרכוש סאני מסקיילקס את פעילות השיווק של מכשירי הסלולר של סמסונג, בתמורה ל-100 מיליון דולר.

ביצוע העסקה מותנה בהיענות של לפחות 50% ממחזיקי אג"ח סקיילקס - חוב שהיקפו הנוכחי 1.6 מיליארד שקל - להצעת רכש שתגיש החברה, במחיר ממוצע הנמוך ב-31% מערך הפארי של האג"ח שתרכוש.

האצ'יסון, מצדה, הודיעה כי תדחה את פירעון החוב של סקיילקס כלפיה - בהיקף של 300 מיליון דולר (הלוואת מוכר שהעמידה לסקיילקס ב-2009) - ב-3 שנים, לאפריל 2017.

על-פי לוחות הזמנים הצפויים, בסוף החודש הבא אמורות להתקיים אסיפות מחזיקי האג"ח ובעלי המניות של סאני וסקיילקס לצורך אישור העסקה. מאז פרסומו של המתווה נעשה בו שינוי אחד בלבד; לאחר שבוצעו כמה הערכות שווי, הסכימו הצדדים בתחילת החודש על מנגנון פיצוי, שלפיו אם פעילות סמסונג תעמוד ביעדי רווחיות מסוימים ב-3 השנים הקרובות, אזי סאני תשלם לסקיילקס תשלומים נוספים, היכולים להגיע ל-100 מיליון שקל, כך שמכירת פעילות סמסונג תניב לסקיילקס כ-500 מיליון שקל.

עם הצגת המתווה זכתה העסקה שהציעו בן-דב והאצ'יסון לביקורת רבה, אשר הגיעה בעיקר מכיוון מחזיקי האג"ח של סקיילקס, שנדרשו לספוג "תספורת" בחוב שלהם, תוך שהאצ'יסון מעמידה בפניהם את "דילמת האסיר" הקלאסית: אם לא תיענו להצעת התספורת, תישארו עם בן-דב ועם כיסיו הריקים.

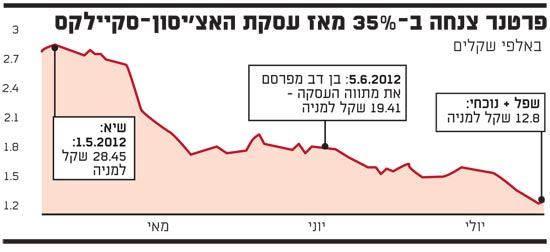

אלא שככל שנקפו הימים מאז, נדם קולם של המתנגדים, ובמקביל ההידרדרות במניית פרטנר נמשכת, על רקע החרפת התחרות בענף התקשורת, והסנטימנט השלילי אשר לו זוכות מניות הסקטור. מאז פרסום ההצעה ב-5 ביוני נפלה מניית פרטנר בכ-35%, למחיר של 12.5 שקל למניה. מתחילת חודש מאי, אז נכנסו המפעילים הסלולריים החדשים לשוק התקשורת, צנחה המניה ב-56%.

ירידה זו מעמידה באור שונה לגמרי את העסקה המוצעת, ויכול מאוד להיות שבעקבותיה התהפכו היוצרות, ומי שעשוי שלא לרצות בה כיום היא דווקא האצ'יסון. זאת בעוד שעבור מחזיקי האג"ח של סקיילקס מדובר בחבל הצלה של ממש, שבהיעדרו הם עשויים לספוג "תספורת" בהיקף משמעותי הרבה יותר.

NAV שלילי של 1.2 מיליארד שקל

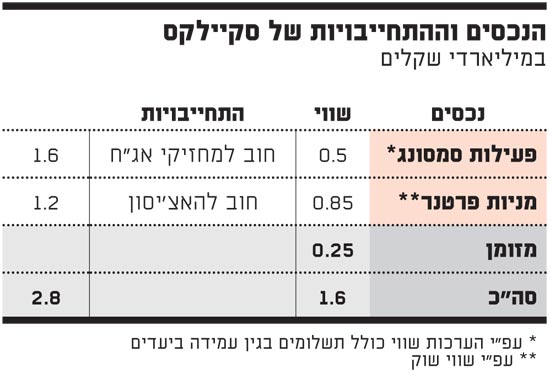

לסקיילקס יש כאמור שני נכסים משמעותיים: ההחזקה במניות פרטנר (44.5% מההון), שערכה נכון להיום נאמד ב-865 מיליון שקל, ופעילות יבוא מכשירי סמסונג, אשר תג המחיר שנקבע לה בעסקה עומד על כחצי מיליארד שקל. בקופתה נותרו כרבע מיליארד שקל, לאחר שבסוף חודש יוני פרעה החברה את התשלומים כסדרם למחזיקי אג"ח מסדרות ב' ו-ג', בהיקף כולל של כ-190 מיליון שקל.

חיבור 3 הנכסים של סקיילקס - מניות פרטנר, פעילות היבוא של סמסונג והמזומן בקופה - מביא אותם לסך של כ-1.6 מיליארד שקל. ממול עומדות ההתחייבויות שלה למחזיקי האג"ח - כ-1.6 מיליארד שקל ועוד 300 מיליון דולר (כ-1.2 מיליארד שקל) להאצ'יסון. כך יוצא אפוא, שהיקף ההתחייבויות של סקיילקס גדול משווי נכסיה בכ-1.2 מיליארד שקל.

פער שלילי זה עמד על כ-700 מיליון שקל בלבד כאשר האצ'יסון ובן-דב חתמו על העסקה, אך כאמור, בעקבות המשך הנפילה במניית פרטנר, הלך והתרחב הפער.

מעבר לחישובים החשבונאיים, הבעיה העיקרית שאיתה צפויים להתמודד מחזיקי האג"ח של סקיילקס, אם האצי'סון תצא מהעסקה, היא בעיה תזרימית.

הערפל שקיים כיום סביב הרווחיות העתידית של החברה-הבת פרטנר, ויכולת חלוקת הדיבידנדים שלה, עשוי לפגוע ביכולת פירעון החוב של סקיילקס. רק לפני 3 חודשים, טרם כניסת התחרות לשוק התקשורת, האתגר של סקיילקס היה ההתמודדות עם פירעון החוב להאצ'יסון, שצפוי להתרחש באפריל 2014. כעת, כאשר פרטנר עצמה נמצאת בסחרור, לא ברור אם סקיילקס תצליח לעבור בשלום את שנת 2013, אם עסקת האצי'סון לא תצא אל הפועל.

על-פי דוח תזרים מזומנים חזוי שפרסמה סקיילקס בחודש מאי, מעריכה החברה כי פרטנר תחלק עד סוף השנה דיבידנד בהיקף של כ-300 מיליון שקל, אשר חלקה של סקיילקס בו יעמוד על 134 מיליון שקל. בהנחה שדיבידנד כזה יתקבל, יהיו בקופתה של סקיילקס בסוף 2012 מזומנים בהיקף של כ-140 מיליון שקל.

אלא שמאז חודש מאי, כאמור, נכנס ענף התקשורת המקומי לסחרור, וכלל לא ברור אם דירקטוריון פרטנר יחליט לחדש את חלוקת הדיבידנדים שהוקפאה באחרונה, במצב שבו צפויה ירידה משמעותית בהכנסות וברווחיות החברה. זאת כשלחברת הסלולר עצמה יש חוב בהיקף של 2.6 מיליארד שקל, שאותו היא צריכה לשרת.

בלי דיבידנד הקופה תתרוקן

כך, אם דירקטוריון פרטנר יחליט שלא לחלק דיבידנד השנה, עשויה קופת סקיילקס להתרוקן כבר בסוף השנה הנוכחית. בעבר נופפה הנהלת סקיילקס, בראשותו של יהל שחר, בכך שבידיה מניות בלתי משועבדות של פרטנר בהיקף של 16%, שאותן תוכל למכור או לשעבד על מנת להשיג מימון; אלא שכיום שוויין של מניות אלו נאמד ב-311 מיליון שקל בלבד, ומעבר לכך שבסקיילקס ודאי לא ימהרו לממש אותן במחיר הנוכחי, ספק אם ניתן יהיה לקבל מימון של יותר מ-100 מיליון שקל כנגדן.

בסיטואציה הזו, מבט על ניירות הערך של סאני וסקיילקס נותן את האינדיקציה הטובה ביותר בדבר הערכות השוק לסיכויי ההצלחה של עסקת האצ'יסון וההיענות להצעת הרכש באג"ח. נכון להיום נסחרות איגרות החוב המובטחות בשעבוד מניות פרטנר (סדרות א'-ד', ו-ו'), במחיר דומה לזה שבו נסחרו טרם פרסום העסקה, וזאת למרות שכעת שווי הבטוחה נמוך יותר. לעומתן, האג"ח הלא מובטחות (סדרות ז'-ט'), נסחרות במחיר גבוה יותר ביחס למחיר שבו נסחרו לפני העסקה, וזאת למרות שבמחיר הנוכחי של מניית פרטנר, שיעור ההחזר שלהן צפוי להיות אפסי.

מניות סקיילקס וסאני, שבמצב שבו אין עסקה עם האצי'סון אמורות להיסחר על הנייר במחיר נמוך, המשקף את חלקן בביצועיה העתידיים של פרטנר, נסחרות כיום לפי שווי המשקף לשתיים שווי חברה של 145 ו-188 מיליון שקל בהתאמה.

השוק, כאמור, רוצה את האצ'יסון במקום בן-דב כבעלת הבית, ולא בכדי. בסיטואציה שנוצרה, דווקא עסקת האצ'יסון מספקת ביטחון כלשהו למחזיקי האג"ח, מכיוון שהם יודעים מה גובה התספורת שעליהם לעבור. בסיטואציה אלטרנטיבית של הישארות עם בן-דב כבעל הבית, המוסדיים צריכים בעיקר לקוות כי שוק התקשורת יתייצב, וכי שר התקשורת לא ישלוף שפן נוסף שעשוי לזעזע שוב את הענף - שני תרחישים שספק אם מישהו מוכן לשים עליהם היום את כספו.

המוסדיים גם מסתכלים אל החודש הבא, אז תפרסם סקיילקס את דוחותיה, וחלק מהערפל יתפזר. נכון להיום רשומה ההשקעה בפרטנר בספרי סקיילקס לפי שווי של 2.8 מיליארד שקל (כ-44 שקל למניה). השוק נותן היום לפעילות זו שווי של 865 מיליון שקל בלבד, כך שקרוב לוודאי שהערכת שווי שתצורף לדוחות תיאלץ את סקיילקס לחתוך את השווי שבו רשומה ההשקעה.

וכאילו לא די בכך, גם תנאי המאקרו לא מתחשבים במצבה של סקיילקס, ומשחקים לרעת מחזיקי האג"ח. בסוף הרבעון הראשון עמד שער הדולר על 3.71 שקלים. החוב להאצ'יסון נקוב, כאמור, בדולרים, וההתחזקות המטבע בכ-10% מגדילה את היקף החוב השקלי שאותו היא אמורה לשלם לה. על-פי דוח ניתוח רגישות של החברה, התחזקות של 10% בשער הדולר צפויה לגרום לחברה הפסד של כ-31 מיליון שקל.

נכון לסוף הרבעון, ההון העצמי של סקיילקס נאמד ב-605 מיליון שקל. לא מן הנמנע כי לאחר פרסום הדוח תעבור סקיילקס לגירעון בהון העצמי - מצב המוכר לבן-דב ולמחזיקי האג"ח מחברת ההשקעות הכושלת טאו, שאותה אף אחד לא נחלץ להציל.

פרטנר צנחה

הנכסים וההתחייבויות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.