בחודש יולי האחרון, כשהתארח במדור מנהל ההשקעות קובי שעשוע מאיילון, חוסר הוודאות הכלכלית בעולם והסוגיה האיראנית והשלכותיה האפשריות על שוק ההון המקומי, עיטרו את הכותרות והטרידו את המשקיעים.

היום הזירה האיראנית אמנם ירדה מהכותרות, אך את מקומה תפסו האירועים הביטחוניים האחרונים בדרום הארץ. אלה החזירו את חוסר הוודאות והחשש בקרב המשקיעים, וגררו את הבורסה לסכם את שבוע המסחר האחרון בירידה של כ-3%.

שעשוע אמר היום כי "אנחנו בדעה שבתקופות של חוסר ודאות, הדבר הכי נכון זה לא לבצע שינויים בתיק. בעבר ראינו שמי שביצע שינויים בתיק בתקופות שכאלה בסופו של דבר הפסיד. השוק המקומי הוכיח בגרות כבר ביום חמישי, משום שבסך הכול לא נרשם גל ירידות. לדעתי, המגמה תמשיך להיות מושפעת יותר מהנעשה בעולם, ופחות מהחשש מהסלמה ביטחונית".

"מגמת העלייה תתחדש"

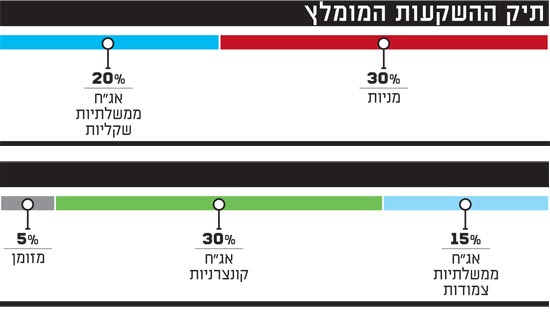

שעשוע מציג שינוי תפיסה לגבי החלק המנייתי בתיק, שמהווה 30% ממנו, ואומר כי "בתקופה זו, שבה טלטלה רודפת טלטלה, השקעה במדדי המניות, כגון מדד ת"א 100 ות"א 25, עדיפה על פני השקעה סלקטיבית במניות, לאור השונות בתשואות במניות שמרכיבות את המדד, ובשל המתאם החיובי החזק בין מדדי מניות ברחבי העולם. זהו שינוי לעומת הסקירה האחרונה, שבה המלצתי להיחשף לשוק גם באמצעות מניות".

כדוגמה לתפיסה זו אומר שעשוע כי "בחודשי הקיץ (מתחילת יולי עד סוף אוגוסט), למרות תסריטי האימה האיראנים ועם התעצמות המשבר האירופי, מדד ת"א 25 טיפס בכ-6%. למרבה האירוניה, את התרומה למדד תרמה מניה אחת בלבד - מלאנוקס הדואלית, שנהנתה מעליות שערים חדות של כ-75% באותה תקופה. בנטרולה המעו"ף היה מציג תשואה שלילית".

שעשוע מציין כי "שוקי המניות נהנים בעיקר מהיעדר אלטרנטיבה בדמות ריבית אפסית וחסרת סיכון, ומהתייעלות החברות שאפשרה להגדיל רווחיות, שמתורגמת לרמות מכפילים סבירות בשוק המניות.

"בגזרה המקומית", הוא מוסיף, "סביר כי השוק יחווה תיקונים למגמת העלייה האחרונה, אך לאחריה מגמת העלייה תתחדש מחוסר ממשי באלטרנטיבה ומרמות מכפילים סבירות של המדדים המובילים בשוק".

"להתמקד באג"ח בדירוג A ומעלה"

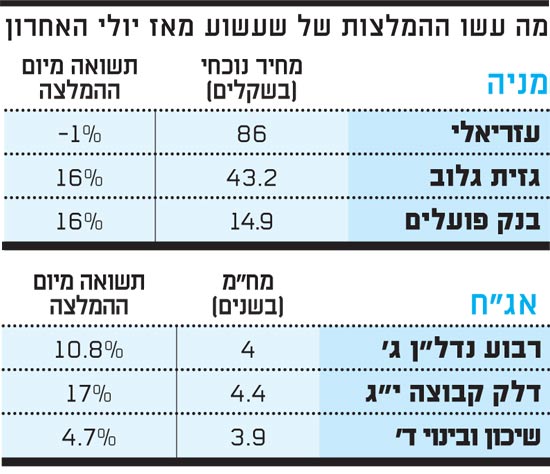

מניות הפועלים וגזית גלוב, שעליהן המליץ שעשוע בביקורו האחרון במדור, התחזקו מאז יולי בכ-16% כל אחת, לעומת עליות של כ-8% במדד הנדל"ן ושל כ-23% במדד הבנקים. מניית עזריאלי, שגם קיבלה המלצה משעשוע, לא רשמה שינויים משמעותיים בערכה.

לאפיק הקונצרני מקצה שעשוע 30% מהתיק, וממליץ להתמקד באג"חים בדירוג A ומעלה. לדבריו, בסדרות אלה "ניתן למצוא אג"חים רבים במח"מ בינוני, עם תשואה עודפת של 3%-4% מעל האג"ח הממשלתיות. זה לא דבר של מה בכך בסביבת ריביות אפסית".

שעשוע מציין את סדרת י"ג של קבוצת דלק, סדרה ג' של רבוע נדל"ן וסדרה ט' של נורסטאר, כסדרות עם פערי תשואות של 3.3%-3.7% ביחס לסדרות המקבילות הממשלתיות. קבוצת דלק י"ג ורבוע נדל"ן ג', שאותן כבר הזכיר שעשוע במדור, בולטות לחיוב עם זינוקים של 17% וכ-11% בהתאמה, מתחילת יולי.

"יחד עם שוק המניות, היה תיקון אלים בשוק האג"ח הקונצרניות. אמנם כבר יש שם רווחי הון נאים, אבל מי שמעוניין לקבל תשואה עודפת לאורך זמן, עדיין יכול להמשיך להחזיק בהן", הוא אומר.

לדבריו, "באפיק הקונצרני יש סדרות שאפשר 'לשבת' עליהן תקופה ארוכה. כשמקבלים תשואה עודפת על האג"ח הממשלתיות, לא צריך לבצע שינויים בסדרות כל 3-4 חודשים".

את יתרת עיקר התיק מנתב שעשוע לאפיק הממשלתי - 20% לאפיק השקלי ו-15% לאפיק צמוד המדד. לדבריו, "האפיק הממשלתי חווה תהליך של ירידת תשואות בשנתיים האחרונות, ולכאורה הסיכון בו גדל".

אולם, מציין שעשוע, "עם התמתנות ציפיות האינפלציה בשנה הקרובה, לרמה של 2.1%, וסבירות שנגיד בנק ישראל לא אמר את מילתו האחרונה בנושא הפחתת הריבית, יש פוטנציאל מוגבל לרווחי הון וזחילה על ריבית שוטפת סבירה".

שעשוע מציין כי "למשקיעים התרים אחר תשואה גבוהה יותר, ניתנת אלטרנטיבה להשקיע באג"ח הבנקאיות בדירוג גבוה (AA ו-AA מינוס), כתחליף לאג"ח ממשלתי, כגון לאומי מימון י"ד ופועלים הנפקות י'".

הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

מה עשו

תיק ההשקעות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.