מניות קטנות ובינוניות במונחי שווי שוק לא מקבלות הרבה תשומת לב של בנקאים, אנליסטים אוביקטיביים והתקשורת - מה שגורם למחיר שלהן להיות פחות יעיל בהשוואה למניות הגדולות. באופן כללי, קרנות גידור מנצלות מצב זה על ידי הפניית צוותי המחקר שלהן לעבוד על המניות הקטנות, וכתוצאה מכך הן מקבלות יתרון משמעותי מהביצועים של עולם המניות הללו.

ב-Insider Monkey בדקנו את התופעה הזו מבחינה אמפירית, ולפי הניתוח שלנו, ההשקעה של קרנות הגידור במניות הקטנות המובילות יצרה להן יתרון תשואה או "אלפא" של 1.2 נקודות אחוז בחודש.

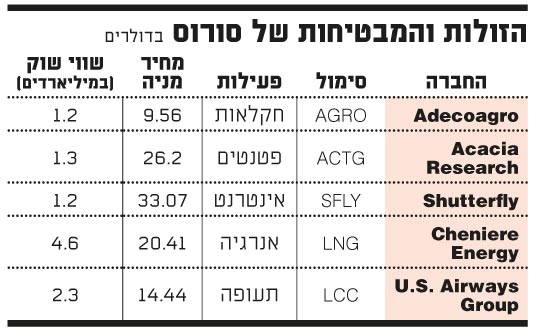

נתבונן בבחירת המניות הקטנות של קרן גידור אחת במיוחד: פאנד מנג'מנט של ג'ורג' סורוס. למניות שמוזכרות כאן יש שווי שוק של 1-5 מיליארד דולר, שמתאים לאסטרטגיה שלנו.

Adecoagro ((AGRO

לפי דיווח F13 האחרון של חברת סורוס לרשות ניירות הערך (SEC), המניה מספר אחת של החברה הייתה איידקואגרו. עם קצת פחות מ-26 מיליון מניות, סורוס מחזיק בכ-21.3% ממניות איידקואגרו. מאז הנפקתה הראשונה בארה"ב לפני כשנתיים, חברת ההחזקות החקלאית הזו איבדה 25.5% משוויה, אך מניותיה עולות מתחילת 2013.

התזה השורית לגבי איידקואגרו היא החשיפה שלה לאחד מסוגי הנכסים הטובים ביותר בעולם לטווח הארוך: אדמות פלחה. החברה מחזיקה בכ-40 נכסים חקלאיים מגוונים בארגנטינה, ברזיל ואורוגוואי. רוב המשקיעים אמנם מודעים לכך שמחירי אדמה חקלאית נוסקים בארה"ב, אך גם בברזיל הערך הממוצע של אדמות עלה בקרוב לפי עשרה בעשור האחרון (הנתונים מ-Informa Economics FNP). גם באורוגוואי ובארגנטינה נרשמו עליות דומות.

יתרון נוסף של תיק הנכסים של איידקואגרו, שמרוכז בעיקר בארגנטינה, הוא הגיוון של היבולים, שמצמצם חשיפה לסוג אחד, כמו תירס או חיטה. במכפיל של 14.9 בלבד לרווחים העתידיים, מניות החברה זולות כרגע, והאנליסטים צופים שהיא תסיים את 2013 ברווח של 63 סנט למניה - כמעט פי שניים מהאומדן ל-2012. האנליסט דווייט אנדרסון מ-Ospraie Management שורי מאוד לגבי המניה הזו.

Research Acacia (ACTG)

אקאסיה היא המניה הקטנה השנייה בחשיבותה בתיק של סורוס, עם קצת מעל 1.1% משווי כל החזקות קרן סורוס. החברה וחברות-בנות שלה מתווכות בין בעלי פטנטים וממציאים לחברות. אקאסיה מחזיקה ב-250 תיקי פטנטים לשימוש ברפואה, תקשורת, טכנולוגיית מידע ואנרגיה. הפקת נפט וגז היא המשחק האחרון של החברה ששמענו עליו עד כה.

כמה דובים יכולים לצעוק "עבודה בעיניים", ואחרים יכולים להאמין שהמודל העסקי של החברה לגיטימי לגמרי, אבל העובדה היא זו: מספר תיקי הפטנטים של אקאסיה זינק בכמעט פי ארבעה בחמש השנים האחרונות. האנליסטים צופים לה צמיחה שנתית של 38% בהכנסות עד 2017. עם מכפיל צמיחת רווח של כ-0.7, השווקים מייחסים תת-ערך ברור לסיכוייה של חברה זו, ואילו אנחנו עוקבים מקרוב אחרי נוכחות החברה בתעשיית האנרגיה. האנליסט ג'ואל גרינבלאט, שהתפרסם ב"נוסחת הקסמים" שלו, שורי למדי לגבי אקאסיה.

Shutterfly (SFLY)

המניה הקטנה השלישית של סורוס היא שירות הדפסת התמונות האינטרנטי שאטרפליי. קרן סורוס מחזיקה בכ-8.4% ממניות שאטרפליי, מול סוחרי שורט שמחזיקים בחסר 21% ממניות החברה. למרות רמה חריגה זו של משקיעים דוביים, מניית החברה דווקא עתה ב-9.2% מתחילת השנה, בין היתר הודות להמלצה של טופקה קפיטל מרקטס, והרכישה של ThisLife, ספקית אחסון מדיה מבוסס ענן מחשוב.

טופקה מחזיקה כעת ביעד מחיר של 40 דולר למניית שאטרפליי, בייחוד בנימוק כי "המתחרות הנוכחיות ימשיכו להתקשות להשיג רווחיות בת-קיימא". וול סטריט רואה באופן כללי אפסייד של 15%-16% למניה מהרמה הזו. עם מכפילי הון עצמי ומכירות נמוכים (1.9 ו-2.2 בהתאמה), שאטרפליי מציעה גם היא ערך למשקיעים.

Cheniere Energy (LNG)

שנייר, חברת הגז הטבעי הנוזלי, היא מניית הסמול-קאפ הקטנה הבאה בתיק של סורוס. שנייר רצה מאז מחצית נובמבר, ועלתה מאז ב-40%. החברה הזו מפעילה כעת את מסוף היצוא המורשה היחיד בארה"ב. ועדת הפיקוח במשרד האנרגיה האמריקני מעריכה, שהמסוף הזה יהיה בעל יכולת לטפל ב-2.6 מיליארד רגל מעוקבת (74 מיליון מ"ק) של גז נוזלי כאשר היצוא יתחיל בסוף 2015.

נשאר אמנם לראות כמה יריבות של שנייר, כמו דומיניון רסורסז (D), לדוגמה, יקבלו גם הן רישיון למסוף יצוא, אבל לפי שעה המשקיעים יכולים להתנחם בבלעדיות של שנייר.

U.S. Airways Group (LCC)

אחרונה בתיק חמש המניות הקטנות העיקריות של סורוס, אבל ממש לא פחות חשובה, היא חברת התעופה יו.אס איירוויס גרופ. החברה הזו קרובה למיזוג עם אמריקן איירליינס, שאם הוא יושלם, הוא יניב כ-500 מיליון דולר בחיסכון שנתי בעלויות, והכנסות נוספות שיתקרבו למיליארד דולר בשנה. המניה עלתה מתחילת השנה ב-9.5%, מפני שהמשקיעים בהחלט מצפים למיזוג הזה, אך כדאי לציין שגם לבדה, LCC נסחרת במכפיל זעיר של 0.18 להכנסות. גם האנליסט האייקוני דייויד טפר והקרן שלו, אפאלוסה מנג'מנט, שוריים לגבי המניה הזו.

הזולות והמבטיחות של סורוס

*** כל הזכויות שמורות ל-MarketWatch.com 2013

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.