לשלדים בבורסה יש מוניטין גרוע לעומת הנפקות של חברות שנכנסו בהנפקה ראשונית תקנית. על פי הסטריאוטיפ, החברות שמתמזגות לשלדים הן מלכתחילה אלה הפחות טובות, שאינן יכולות להנפיק, ובנוסף "סוחרי השלדים" גוזרים עליהן קופון. לעיתים החברות הללו גם מסובכות מראש בחובות ובהסדרים קודמים שמונעים מהן להתקדם.

ואולם, בתחום הביומד השלדים הפכו באחרונה לחלופה שכיחה לכניסת חברות לבורסה. מתחילת 2011 נערכה הנפקה אחת בלבד של חברת ביומד בת"א (קדימהסטם) וגם זו עברה בקושי, בעוד לשלדים מוזגו מעל עשר חברות.

אולי בלית ברירה, משקיעים בסקטור החלו להתייחס לחברות שמוזגו לשלדים כחברות לכל דבר. מעניין לראות כי חלק מהן גם מצליחות לגייס בזמן קצר את ההון שהיו צריכות כדי לעמוד בתנאים של הנפקה, ומגיעות גם לפיזור ולשווי שהיו דרושים להן להנפקה.

איך זה ייתכן שמשקיעים שמדירים את רגליהם מהנפקות בשנים האחרונות ממשיכים להיכנס לשלדים? האם ייתכן כי הם גילו ששלדים הם בעצם לא מה שחשבנו?

סוחרי השלדים מחליטים

באחרונה התפיסה בשוק היא שלחברת ביומד קשה לבצע הנפקה בהיקף גדול ביום נתון, ולכן כניסה דרך שלד בורסאי היא אפיק ראוי, שבו חברה יכולה להכיר את שוק ההון לאט ובהדרגה ולגייס מימון רק לפי צורכיה באותו הרגע.

בין החברות שמוזגו לשלדים ושמצבן השתפר לאין ערוך מאז, נמצאות ביוסל, שהחזיקה לאורך השנים בנתח משמעותי מחברת פרוטליקס; בונוס ביוגרופ, שנסקה מיד לאחר המיזוג במאות אחוזים; אולטרהשייפ, שבתחילה נסקה ואז נמכרה בשווי נמוך משמעותית מזה שלפיו מוזגה; וכן אלביט מדיקל וקולפלנט, שנחשבות כיום לחברות מכובדות בבורסה, ולא רבים זוכרים להן את תחילת דרכן כשלד.

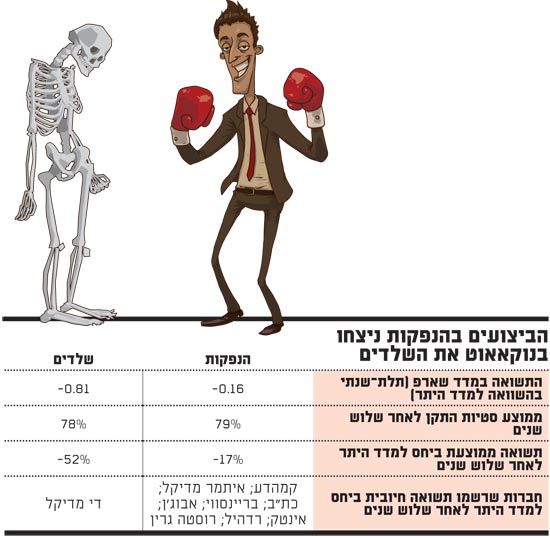

בדיקה מקיפה של "גלובס", יחד עם ארז צדוק שמנהל את חברת קרנות הגידור אביב ובעבר בכיר בחברת אקסלנס, מעלה כי באופן כללי המוניטין השלילי של השלדים מוצדק בהחלט. השוואה של התשואה התלת-שנתית ושל הסיכון של כל חברות הביומד שהנפיקו מניות, בניכוי תשואת מדד היתר באותה התקופה, לעומת אותו הנתון בחברות שהתמזגו לשלד מראה, כי החברות המנפיקות השיגו ביצועים טובים יותר באופן מובהק יחסית לביצועי החברות שהתמזגו לשלד.

הממצא הזה אולי צפוי, אבל שימו לב לעוצמה: מדד שארפ|אשר מודד את תשואת החברות בניכוי תשואת מדד היחס (מדד היתר) ויחסית לסיכון של כל חברה, הוא 0.16- עבור חברות שהונפקו. לעומת זאת, אצל השלדים מדד שארפ עומד על 0.81-.

כלומר, לפי התשואה שהושגה יחסית לסיכון שנלקח, ניתן לקבוע כי חברות הביומד שהונפקו השיגו תוצאות טובות משמעותית על פני אלה שנכנסו דרך שלדים. יתרה מכך, אם תיזכרו בחלק מן ההנפקות של העשור האחרון - לייפווייב, סיאלו, אפוסנס, פרוקוגניה וגלייקומינדס וחברות אחרות שתוך כמה שנים מיום ההנפקה סיימו את דרכן - תוכלו להעריך עד כמה דלה צריכה להיות התשואה של השלדים, כדי שממוצע ההנפקות ינצח אותן בנוקאאוט שכזה.

הנתון המעניין במיוחד בבדיקה הוא כי הבעיה הייחודית של חברות השלד בתחום הביומד היא לא הסיכון שלהן. הסיכון, במונחי תנודתיות, בחברות המנפיקות לעומת החברות המתמזגות לשלד הוא כמעט זהה: סטיית תקן של 78% לשלדים ו-79% למניות המונפקות. אכן, ההשקעה בחברות ביומד היא בהחלט תנודתית מאוד בכל מצב.

ההבדל בביצועי שתי קבוצות החברות נובע אך ורק מאלמנט התשואה. שלוש שנים לאחר המיזוג חברות השלד רשמו תשואה חסרה של 52%- (בחישוב מצטבר לשלוש השנים הנבדקות) מול מדד היתר. לעומת זאת, לחברות המונפקות חסרים רק 17% לעומת מדד היתר. ואולם, גם הן, חברות הביומד שהונפקו בעשור האחרון, לא הצליחו להכות את מדד מניות היתר בתשואה הממוצעת שלהן בשלוש השנים שלאחר הנפקה.

ישנן חברות יוצאות דופן, ובאופן כללי הביצועים של חברות הביומד המונפקות משתפרים ככל שההנפקה מאוחרת יותר. נראה כי השוק הבשיל, ומשך הנפקות טובות יותר מ-2007 והלאה.

ובכל זאת, כאמור, אין הנפקות כעת באופק, ובינתיים חברות שמוזגו לשלד מגייסות במצטבר עשרו מיליוני שקלים בשנה. אלא שבגישה זו, למשקיעים אין שליטה על טיב או סוג החברות המגיעות לבורסה, אלא החברות עצמן וסוחרי השלדים הם שקובעים זאת עבורם.

זוהי אנומליה שראוי כי הבורסה תתייחס אליה, אולי על ידי פתיחת דלת ראשית חדשה ומקלה יותר, שבה יוכלו להיכנס חלק מן החברות שמתמזגות היום לשלד, תוך בחינה ובדיקה של הראויות שבהן.

איך נעשתה הבדיקה?

בשנת 2004, עת נולד סקטור הביומד בבורסה בתל אביב, ועד 2011, אז היה הגל האחרון של הנפקות הביומד בבורסה בתל אביב עד כה, מוזגו כ-12 חברות לשלדים בורסאיים והונפקו 36 חברות. באותה תקופה הגיעו לבורסה גם חברות שעברו רישום כפול, תחילה בנאסד"ק ולאחר מכן בתל אביב, אך לאלה לא התייחסנו בכתבה זו.

חלק מן השנתונים היו עשירים בהנפקות, ואחרים היו עשירים במיזוגים לשלדים. על כן השווינו את ביצועי כל אחת מן החברות לביצועי מדד היתר בשלוש השנים לאחר הנפקתה או מיזוגה לשלד, כדי לנטרל את השפעת ביצועי כלל השוק באותה התקופה.

התייחסנו לתשואה של שלוש שנים, מתוך הנחה כי זהו בערך אופק ההשקעה המרבי שמשקיעים מביאים בחשבון בעת בחירתם לרכוש מניה לאחר מיזוג חברה לשלד או בעת הנפקתה.

צדוק, שמשיק בימים אלה קרן חדשה להשקעות בחברות ביומד, מציין כי מהנתונים ברור כי בתחום הביומד בכלל, הביצועים הממוצעים הם בעיתיים, ולכן אין טעם להשקיע בחברות באופן גורף אלא חשוב במיוחד לברור את הטובות שבהן.

יש לי מושג: מדד שארפ

מדד שארפ פותח ע"י חתן פרס הנובל לכלכלה פרופ' ויליאם שארפ, ומטרתו למדוד את עודף התשואה ליחידת סיכון על נכסי השקעה. החישוב נעשה על ידי חיסור מדד ייחוס מתשואת הנכס הנבדק, וחלוקת ההפרש בסטיית התקן של תשואת הנכס על פני זמן. ככל שהתוצאה גבוהה יותר, כך התשואה לסיכון גבוהה יותר. כך, תוצאה מתחת ל-1 אינה טובה, ומתחת ל-0 היא גרועה

הביצועים בהנפקות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.