הפעם לא מדובר בתופעת לוואי לא רצויה. מדובר במהלך מתוכנן ואגרסיבי במיוחד. מדובר גם בחלק אינטגראלי ממה שהצגתי כאן תחת המושג ה-Financial Repression. כזכור, אותו מושג המתאר מדיניות כלכלית הוא הכלי שבעזרתו קובעי המדיניות מקווים לצאת בשלום ממצבת החוב המעיקה על המדינות כל כך. נושא דיוננו כאן השבוע הוא החלק הפחות מדובר של אותה מדיניות.

לפנינו אחד מעיוותי הצדק הגדולים שנעשים בימינו. זאת, כלפי אחת מן האוכלוסיות הפגיעות ביותר: אוכלוסיית החוסכים, הפנסיונרים, ואלו שאינן מוכנים להיות חלק מן הקרוסלה של וול סטריט, או כל מרכז פיננסי אחר.

למרות, או בגלל, המיוחדות באופיים של מרכיבי ציבור זה, ניחתה עליהם עכשיו חובת בחירה מייסרת. הבחירה מתמצת בשלוש אפשרויות בלתי סבירות:

- הראשונה לקחת סיכונים גדולים יותר בהשקעות.

- להקטין בצורה דרמטית את איכות החיים שלהם.

- לחזור לעבודה, כאשר זה בכלל אפשרי.

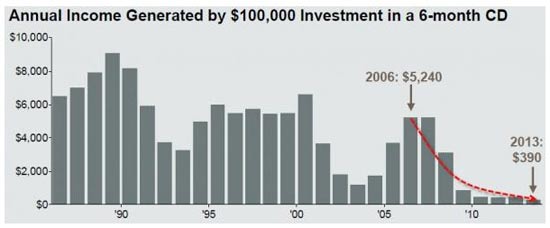

ולמה הם חייבים להחליט? הגרף הבא יאיר את השואלים יותר ביעילות מאשר אלף מילים מתוחכמות. הגרף מייצג את השינוי בהכנסה, מחסכון סולידי: ההכנסה השנתית, מהשקעה של 100 אלף דולר, במוצר דומה לפק"ם, לתקופה של חצי שנה:

משה שלום סולידי

למרות שאלו נתונים עבור האזרח האמריקאי, ניתן לעשות השלכה ישירה של המוצג עבור אזרחי כל המדינות, בהן הריביות הגיעו לרצפה. אותן מדינות המערב, אשר מנהיגיהן אומרים לנו, כל פעם מחדש, שאותה ריבית תושאר ברמת ה-0, עוד הרבה מאוד זמן.

העקומה האדומה מדברת בעד עצמה.

יש לציין שהמספרים המוצגים מועצמים על ידי אספקטים נוספים של הכלכלה הגלובלית של ימינו:

- ברוב המדינות שהזכרתי לעיל, אנו מדברים על צמיחה מאוד נמוכה, ולא במצב כלכלי משגשג.

- בגלל החוב, ובגלל הנקודה הראשונה, מדברים על תקופה בה המיסים עולים ללא הרף.

- כמו כן, האינפלציה האמיתית (זו המכילה מזון, ואנרגיה) הרבה יותר גבוהה מאשר המדווחת.

וכך, לפנינו, המצב העגום של החוסך הפורש. זה אשר שיחק על פי הכללים, עבד כל חייו, שילם את מיסיו, ניסה להגן על עצמו מכל הסכנות הפיננסיות, ושאף להגיע לימי גיל הזהב, בשלום.

זוהי תפנית דרמטית ביכולת של ציבור ענק זה, לקיים את עצמו בכבוד, כאשר המכה של 2007 יצרה אצלו נזקים משמעותיים בנכס העיקרי של חייו: ביתו. ומה אומרים לנו קובעי המדיניות? "מדיניות ריבית האפס מיועדת לחזרה לצמיחה, שבה כולם ייהנו, כולל ציבור החוסכים".

האם יש לאנשים האלה זמן לחכות לתוצאות של הניסוי הפיננסי הזה? ומה בינתיים? איך בדיוק צמיחה חדשה תועיל להם, אם הם אמורים להיות מחוץ למעגל העבודה הפעילה? רק מצב שבו הריבית תחזור למצבה הנורמלי יכול לתת להם ישועה, ועל זה כבר נאמר: "ריבית נורמלית, זה לוקסוס שאנו לא יכולים להרשות לעצמנו!".

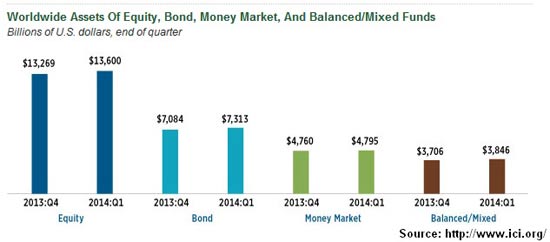

אבל בינתיים מה עושים? איך מייצרים קצת יותר הכנסה? כמו שציינתי לעיל, לא נותרה ברירה אלא באמת לקחת קצת יותר סיכונים, והגרף הבא מראה זאת היטב:

משה שלום חלוקת הון

הגרף מאשר את שידענו: המניות, כסקטור המגובה פסיכולוגית, ומעשית, על ידי אותם קובעי מדיניות, מהוות את נכס הסיכון הגדול יותר מבין כל הנכסים המוצגים. הוא היה ונשאר הלהיט בקרב משקיעי העולם. לאחריהן אגרות החוב (בהן מוכללות אלו המכונות "אגרות הזבל" ועליהן ניתן לקבל ריבית הרבה יותר גבוהה), והרבה מאחור נכסי הסיכון הנמוך יותר.

השילוב בין חוסר הברירה, חוסר המיומנות של אותם משקיעים "חסרי הברירה", והמצב החיובי הקיצוני שבהם נמצאים כעת רוב שוקי המניות בעולם, מעוררים חשש גדול לגבי יכולתם של אנשים אלו להתמודד עם מה שיקרה מתישהו: תיקון משמעותי במדדים.

כאשר חלקם כבר חווה את התפוצצות הבועה של הדוט-קום ב-2000, וכאשר כולם חוו את ירידת ערך הנדל"ן שלהם, מכה נוספת כזו אחרי כל כך הרבה שנים של צמצום בהכנסות הקבועות שלהם, יכול לגרום למצב די קטסטרופלי. ומי ייקח אחריות על כך, אז?

משה שלום הינו ראש מחלקת המחקר ב FXCM ישראל (חברה למסחר במטבע חוץ, מדדים וסחורות).

ניתן לפנות אליו, ולהצטרף לרשימת התפוצה שלו, דרך פניה ישירה לאימייל: Moshe.Shalom@gmail.com.

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.