חודש וחצי בתוך שנת 2015, ובמבט קדימה על השנה הקרובה, בבית ההשקעות פסגות סבורים כי השווקים יושפעו "מהמשך הצמיחה הגלובלית ומהמשך המדיניות המוניטרית המקילה של רוב הבנקים המרכזיים בעולם".

עוד צופים בבית ההשקעות "עליית מדרגה בתנודתיות השווקים, לאחר מספר שנים של עליות רצופות", וכן מוסיפים כי "קיימים איומים רגולטוריים, גיאופוליטיים, וריבית שעשויה להתחיל לעלות בהדרגה".

מנהלת ההשקעות מיטל נעים אזולאי מוסיפה בעניין הריבית, כי "2015 תמשיך להיות מלווה בסביבת ריביות נמוכה בארץ ובעולם. על אף התחזיות להעלאת ריבית בארה"ב, אנו צופים כי קצב העליות יהיה איטי. בנוסף, אנו מניחים שהרגולטור ימשיך להיות גורם מרכזי גם ב-2015, והלחץ הציבורי ימשיך להעיב על רמות האינפלציה במשק".

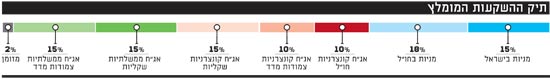

בהתאם להערכות אלה, בפסגות מקצים כ-33% מתיק ההשקעות שלהם לאפיק המנייתי, עם נטייה של כ-55% לטובת שוקי חו"ל.

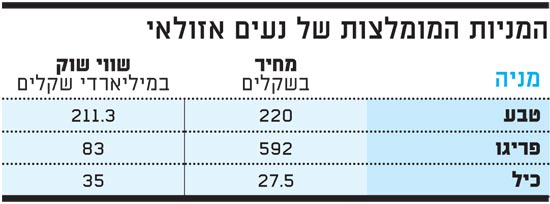

בזירה המקומית, ההעדפה של פסגות היא השקעה "בסקטורים אשר פחות חשופים לרגולציה, וכוללים חברות בעלות פעילות בחו"ל, דוגמת טבע, פריגו וכיל".

בעניינה של טבע, אחרי עלייה של כ-20% במניה מאז ביקורה הקודם של נעים אזולאי במדור, היא מציינת כי טבע "עשויה להמשיך לבלוט ב-2015, והציפייה שלנו היא לרכישה משמעותית ואסטרטגית מצד החברה. טבע העבירה מעל 60% מהמטופלים הקופקסון לגרסה המשופרת שלה, ואנו צופים המשך מעבר חולים. בנוסף, החברה מבצעת שינוי ארגוני ותוכנית התייעלות, וכן היא נהנית בטווח הקצר מדחיית כניסה של תחרות גנרית לקופקסון, בעקבות פסיקת ביהמ"ש העליון בארה"ב".

באשר לפריגו, נעים אזולאי מציינת כי החברה "ממשיכה ליהנות מבסיס הוצאות מס מופחת הנגזר מהעברת המטה שלה לאירלנד.

"בנוסף, פריגו מפגינה מדיניות מיזוגים ורכישות אגרסיבית והודיעה על רכישת חברת אומגה, הפועלת בתחום התרופות ללא מרשם באירופה. כמו כן, הצפי לעונת שפעת חזקה בארה"ב עשוי לתרום לרווחיות החברה ברבעונים הקרובים".

עוד מציינת נעים אזולאי את סקטור הנדל"ן המניב כמעניין להשקעה, כשבכך תומכים "סביבת הריבית הנמוכה, ביקושים יציבים והיעדר אלטרנטיבות השקעה". לדבריה, "חברות הנדל"ן המניב מיחזרו חוב יקר לחוב זול יותר במהלך 2014, והפער בין שיעור התשואה לעלות החוב ממשיך לתמוך במחירי המניות. מכפילי ההון אמנם אינם נמוכים, אך בזכות מדיניות הדיבידנדים של החברות, הסקטור מהווה אלטרנטיבה ראויה לרמת הריבית הנמוכה במשק".

"השווקים המתעוררים זולים"

בהתייחס לשוק האמריקאי, אומרת נעים אזולאי כי "ארה"ב נמצאת במסלול של התאוששות והמניות מתומחרות ברמה סבירה. אנו מעריכים שרמת המכפילים הסבירה תוביל לכך שתשואת המדד ה-S&P תהיה זהה לקצב הגידול ברווחים".

לגבי השוק האירופי, מדגישה נעים אזולאי כי "אירופה כגוש אינה מקשה אחת. כיום אנו מעדיפים להתמקד בגרמניה. תוכנית ההקלה הכמותית עליה הכריז הבנק האירופי המרכזי (ECB) הובילה לפיתוח חד באירו, וכשמוסיפים לכך את הירידה במחיר הנפט, עולה הסבירות לדעתנו שהצמיחה בגוש האירו תהיה גבוהה מהתחזיות, המדברות על כ-2%".

עוד לדבריה, "השווקים המתעוררים זולים, ואנו צופים התרחבות מכפילים לאחר תקופה ארוכה שבה השווקים לא השתתפו בעליות מדדי המניות, שהתרחשו בשווקים המפותחים. עם זאת", היא מוסיפה כי "בשווקים המתעוררים נדרשת סלקטיביות", ומעניקה עדיפות למדינות דוגמת סין והודו.

עלייה בריבית במשק - "רק בסוף 2015"

בעניין אפיק האג"ח הממשלתיות, אומרת נעים אזולאי כי הוא "מושפע בעיקר מסביבת הריבית הנמוכה, אשר תמשיך ללוות אותנו במהלך השנה הקרובה. נראה כי קצב העלאת הריבית יהיה איטי, והיא תחל לעלות רק לקראת סוף 2015".

בפסגות מעריכים גם המשך סביבת אינפלציה נמוכה, ולא צופים המשך רווחי הון משמעותיים באפיק הממשלתי, "אך בהחלט תיתכן המשך סביבה נמוכה של תשואות, ולכן אנו ממליצים להחזיק 30% מהתיק באפיק הממשלתי".

בעניין האג"ח הקונצרניות, סבורים בפסגות כי אלו "ממשיכות להיסחר ברמות מרווחים נמוכות בהסתכלות היסטורית. הריבית הנמוכה והיעדר האלטרנטיבות גרמו לעלייה בתיאבון הציבור לסיכון, וחברות, בחלקן פחות איכותיות, מנפיקות חוב במח"מ ארוך, ללא ביטחונות ובריביות נמוכות".

"לנוכח כך", מציינת נעים אזולאי, "אנו ממשיכים להעדיף השקעה באג"ח קונצרניות במח"מ בינוני, בדירוג גבוה, או באג"ח המגובות בבטוחות איכותיות, אשר ניתן יהיה להיפרע מהן במקרה של משבר".

הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

עושה שוק גרף 16/2/15

תיק ההמלצות של נעים אזולאי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.