מיכל עבאדי בויאנג'ו, החשבת הכללית במשרד האוצר, אמורה לפרסם מחר את היקף החוב הסחיר שתגייס המדינה בחודש מארס. אם לא יהיו הפתעות של הרגע האחרון, הרי שהיקף החוב שיגויס יעמוד על כ-3 מיליארד שקל (הקצב הממוצע בחצי השנה האחרונה) ויכלול גם הנפקת סדרת אג"ח שקלית (לא צמודה) חדשה ל-10 שנים, שמספרה יהיה 0325.

הסדרה הזאת תהפוך לבנצ'מארק המרכזי בשוק החוב המקומי, ולפחות לפי עקום התשואות הנוכחי, הרי שהיא תונפק עם תשואה לפדיון שתעמוד בשלב הראשון איפשהו בטווח שבין 1.75% ל-1.9% - תלוי כמובן בנעשה בשוק ביום ההנפקה עצמו. אבל כבר עכשיו ניתן לקבוע בביטחון שהתשואה שתוצמד לסדרה תהיה הנמוכה ביותר אי פעם שלפיה הונפקה בישראל סדרה לא צמודה ל-10 שנים.

למעשה, הנפקת הסדרה הממשלתית השקלית 0325 מגיעה בזמן טוב עבור המדינה - מיד לאחר הורדת ריבית הבסיס לטווח קצר של בנק ישראל, שקיזזה עוד יותר את התשואה על האג"ח הארוכות בשוק החוב המקומי. אתמול הפחיתה הוועדה המוניטרית של בנק ישראל בראשות הנגידה ד"ר קרנית פלוג את הריבית מ-0.25% לשפל חדש של 0.1%, שהפתיעה את מרבית כלכלני המאקרו המקומיים. בתגובה, רשמה האג"ח הלא צמודה ל-9 שנים זינוק של 0.9%, שהפחית את התשואה שלה לפדיון ל-1.7%. היום שמרה האג"ח על יציבות, לאחר עליות קלות בפתיחת המסחר.

בשוק הקונצרני זינק אתמול מדד תל בונד 60 ב-0.4% בתגובה לחדשות, והיום הוא רשם עלייה קלילה של 0.1%. מדד תל בונד תשואות, שכולל בתוכו את כל איגרות החוב הצמודות מדד בדירוג שבין BBB מינוס ל-A, עלה היום ב-0.2%, בהמשך לזינוק של 0.8% אתמול.

הדולר זינק היום בחדות ב-2.44% לשער של 3.95 שקל, וגם האירו הגיב בעליות חדות של 2.67% לשער של 4.47 שקל.

נאבקים כדי לשמר את היצוא

הפחתת הריבית הפתיעה את הכלכלנים מאחר שהגיעה לאחר פרסום נתוני צמיחת התמ"ג במחצית השניה של 2014, שהיו גבוהים מהצפוי והצביעו על עלייה של 2.6% - בדומה לצמיחה במחצית הראשונה של השנה. בנק ישראל מצדו נתלה בירידה של 0.9% במדד המחירים לצרכן בינואר ובאינפלציה שלילית של 0.5% בין פברואר 2014 לינואר 2015 כדי לבסס את הצורך בהורדת ריבית נוספת.

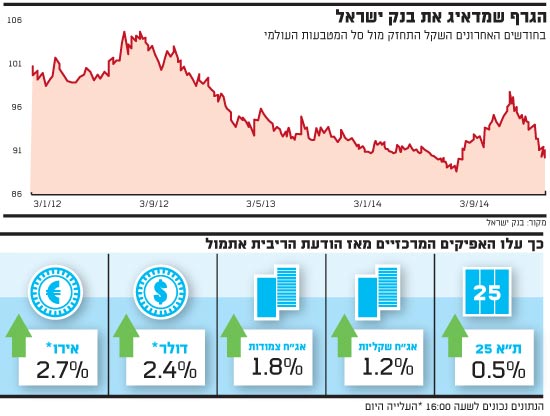

אלא שהסיבה העיקרית להפחתה אתמול הייתה התחזקות מחודשת של השקל מול סל המטבעות הזרים, והרצון של בנק ישראל לבלום מגמה זאת. מאז הדיון הקודם של הוועדה לקראת סוף ינואר ועד יום שישי האחרון התחזק השקל מול הדולר ב-2.6%, ובשיעור גבוה יותר של 3.3% מול שער החליפין הנומינלי האפקטיבי, וזאת בעיקר עקב התחזקות הדולר מול המטבעות המובילים בעולם ובראשם האירו.

בבנק ישראל ציינו אתמול בדאגה כי לאחר פיחות של 10.4% מאוגוסט בשער החליפין האפקטיבי, נרשם מאז דצמבר ייסוף אפקטיבי של 7.6%, כך שהפיחות המצטבר מאוגוסט עומד על 2% בלבד. "המשך הייסוף עלול להקשות על צמיחת הענפים הסחירים - ענפי היצוא ותחליפי היבוא", כתבה הוועדה המוניטרית.

בבנק המרכזי מבינים כי היצוא הוא הקטר המרכזי של המשק, וכי המשך צמיחתו מחייבת שמירה מפני התחזקות יתרה של השקל. ברבעון הרביעי של 2014 צמח היצוא ב-9.9% (ללא יהלומים וחברות הזנק) ובינואר השנה גדל יצוא הסחורות (ללא יהלומים) ב-1.1%. ההחלטה הנוכחית של בנק ישראל מעידה כי בכוונתו להישאר נחוש בשמירה על שקל חלש לצורך המשך השיפור בצמיחה ומצב התעסוקה במשק.

אלא שכדי לשמור על היצוא, בנק ישראל צריך לשמור כאמור על שקל חלש - משימה לא פשוטה בתקופה שבה מרבית הבנקים המרכזיים בעולם מבקשים לפחת את מטבעותיהם במטרה לשמור על הצמיחה הכלכלית במדינה. למעשה, בעולם מתנהלת כיום מלחמת מטבעות, כאשר לפי בנק ישראל, רק בחודש האחרון ננקטו צעדי מדיניות מוניטרית מרחיבה באוסטרליה, שוודיה, דנמרק, סין וסינגפור, וגדל מספר המדינות שהונהגה בהן ריבית שלילית.

מהלכים אלו הגיעו כמובן בתגובה לגורמים כגון אינפלציה נמוכה והאטה בפעילות הכלכלית, אבל בעיקר בשל הרצון למנוע התחזקות של המטבעות המקומיים. בינתיים, הנפגעת המרכזית מכך היא ארה"ב, שהמטבע שלה התחזק מאז סוף יוני ב-22% מול סל של המטבעות המרכזיים האחרים בעולם, אולם עושה רושם כי הבנק הפדרלי המרכזי (פד) מוכן לפי שעה לספוג פגיעה זו לאור חשיבות הצמיחה בשאר מדינות העולם. על השאלה המרכזית, בנוגע למועד תחילת העלאות הריבית בארה"ב, כותבים בבנק ישראל כי לגבי נושא זה שוררת אי ודאות.

"המשך מעבר לאפיק הצמוד"

יניב חברון ואביתר בן דוד ממחלקת המחקר של בית ההשקעות אקסלנס כתב היום כי "מוקדם מדי בשלב זה להעריך האם בנק ישראל יזדקק לפעולות נוספות כדי לייצר את הפיחות המיוחל בשער החליפין, והאם יאלצו שם להרחיק לכת למגבלות בשוק המט"ח, אבל אם הייסוף יימשך, הם יפעלו.

"עם זאת יש להבחין בין המלכוד של בנק ישראל לבין המלכוד של הבנק האירופאי. בעוד בבנק האירופאי מתמודדים עם אינפלציה נמוכה, במקביל הם מתמודדים עם קיפאון בשוק האשראי. לעומת זאת, בשוק המקומי ישנה התמודדות עם אינפלציה נמוכה בלבד ולכן לבנק אין כל אינטרס להעביר את המערכת הבנקאית לריבית שלילית. זו גם הסיבה שהוא צמצם את חלון האשראי לבנקים למרווח של 0.1%".

חברון ובן דוד מעריכים כי בימים הקרובים יעלו פעילים בשוק את האפשרות להרחבה כמותית מצד בנק ישראל, ששקולה בעצם להדפסת כסף ותומכת כביכול בפיחות של המטבע. אולם לדעתם פעולה זו אינה עולה בקנה אחד עם החשש מהתנפחות מחירי נכסים ריאליים ופיננסים, שכן היא מסייעת לירידת תשואות ארוכות יותר.

נקודה נוספת שמעלה חברון נוגעת לאחד העיוותים הגדולים שהוא מוצא כיום בשוק האג"ח הגלובלי, שעשוי להגיע גם לשוק המקומי. מדובר בפער התשואות הנמוך בין אג"ח ל-5 שנים לעומת אג"ח ל-10 שנים בארה"ב ובגרמניה. "צפי לריבית נמוכה אמור להשטיח את העקום עד מח"מ 5 אבל ליצור פער תשואה גבוה של 1% בערך בין ה-5 שנים ל-10 שנים. הפער כיום עומד של 0.5% ומטה, כשבישראל הפער גדול יותר, ולכן הוא בהחלט עשוי ליישר קו עם ארה"ב ואירופה. או, במילים אחרות, התשואות הארוכות פה עוד יכולות לרדת, אלא אם הפער בגרמניה ובארה"ב יגדל מחדש עוד קודם".

השאלה היא עד לאן עוד יכולות התשואות על האג"ח הממשלתיות הארוכות לרדת השנה. זו השאלה המרכזית כיום בשוק החוב הממשלתי, כאשר כל מספר בין 1.9% ל-1.5% יכול להיות זוכה. על ירידה אל מתחת ל-1.5%, אף אחד כרגע לא מתכוון להמר.

שאלה נוספת נוגעת למרווח בין האג"ח הצמודות לאג"ח הלא צמודות. לדעת חברון, אנחנו צפויים לראות בחודשים הקרובים את המשך המעבר לאפיק הצמוד, לאור ציפיית מרבית הכלכלנים לאינפלציה גבוהה יותר. היום נסחרה האג"ח הממשלתית הצמודה ל-27 שנה בתשואה לפדיון של 0.97%, בעוד שהאג"ח הלא צמודה המקבילה נסחרה לפי תשואה של 2.86% - פער לטווח ארוך של פחות מ-2%.

הגרף שמדאיג את בנק ישראל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.