אחת הדרכים המקובלות לבטא בצורה גרפית את השתנות תשואות האג"ח ביחס לטווח לפדיון היא באמצעות עקום התשואות. בעקום נורמלי, העולה משמאל לימין, התשואה עולה ככל שהטווח לפדיון מתארך, כיוון שהסיכון הגלום בהשקעה לזמן ארוך גבוה מהסיכון בהשקעה לטווח קצר. במצב זה, מצפים המשקיעים לקבל פיצוי על כך.

העקום הנורמלי מעיד על כך שהמשקיעים מצפים לצמיחה מאוזנת בכלכלה, ללא שינויים משמעותיים בכמות הכסף או ברמת המחירים. על פי צורת העקום ומידת תלילותו, ניתן להעריך מהן ציפיות המשקיעים לגבי הריבית העתידית במשק, ומהי המדיניות שצפוי הבנק המרכזי לנקוט. בהקשר של עקום התשואות קיימים שני מושגים חשובים שכל משקיע אג"ח צריך להכיר - תלילות העקום וקמירות העקום.

תלילות עקום התשואות מבטאת את הפער בין תשואות האג"ח לטווח קצר (בדרך כלל שנה) לבין תשואות האג"ח לטווח הארוך (בדרך כלל עשר שנים). אחת ההחלטות החשובות בביצוע השקעות באפיק האג"ח, היא אם לרכז השקעות במח"מ קצר או ארוך; ואחד הפרמטרים המרכזיים להחלטה הוא התלילות שמשקפת את הפיצוי שיקבלו המשקיעים אם יבחרו במח"מ ארוך.

שיפועו של העקום ומידת תלילותו מעידים על ציפיות המשקיעים באשר לצמיחה, לריבית המוניטרית ולאינפלציה. כאשר עקום התשואות עולה משמאל לימין, ניתן לומר כי המשקיעים צופים צמיחה במשק ותוואי של ריבית עולה בהמשך הדרך. כאשר העקום הפוך, כלומר יורד משמאל לימין, ניתן להצביע על כך שהמשקיעים צופים הורדת ריבית, בדרך כלל כתוצאה מהאטה בצמיחה. ישנם גם מקרים שבהם העקום הוא שטוח. השתטחות העקום היא תופעה שמתרחשת כאשר ההפרש בין התשואות לטווח הארוך והתשואות לטווח הקצר מצטמצם לרמה אפסית. מצב זה בדרך כלל מאפיין משק הנמצא בין המגמות צמיחה והאטה.

קמירות עקום התשואות מבטאת את הפער בין תשואות האג"ח בטווח הבינוני לבין ממוצע בין תשואות האג"ח לטווח קצר ולטווח ארוך. באופן כללי ניתן לומר, כי ככל שהפער שתואר גדול יותר, כלומר עודף התשואה של מרכז העקום על ממוצע הקצוות גדול יותר, כך גדלה הכדאיות להשקעה במח"מ בינוני באופן ישיר ולא באמצעות פיצול התיק למח"מ קצר וארוך.

חישוב הקמירות הנוכחית של עקום התשואות השקלי מביא לתוספת תשואה נמוכה יחסית של 0.1% - כלומר, השקעה באופן ישיר בחלק הבינוני של העקום תספק עודף תשואה של 0.1% בלבד מדי שנה על פני השקעה סינטטית. כמובן שבמקרה שהקמירות תעלה, ירוויחו מכך אלו שבחרו בהשקעה סינטטית. בהינתן העובדה שבראייה היסטורית הקמירות הממוצעת גבוהה מרמתה היום, ומתוך הנחה שאנו עשויים לחזור לרמות גבוהות יותר בעתיד, נראה כי חשיפה לעקום התשואות דרך קצוות העקום נראית עדיפה בשלב זה.

ריבית נומינלית שלילית, לא מילה גסה

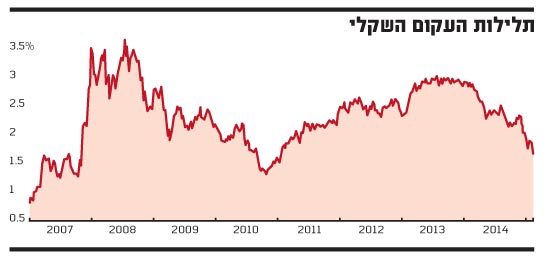

בחינה היסטורית של תלילות העקום השקלי מציגה סיטואציה, שבה תלילות העקום השקלי ירדה לאורך כל שנת 2014 ועד היום - כלומר, תשואות האג"ח בחלק הארוך של העקום ירדו באופן חד יותר ביחס לירידת התשואות שחלה בחלק הקצר, וכך רווחי ההון במדד אג"ח לא צמוד ממשלתי מעל חמש שנים הניב בשנת 2014 תשואה מרשימה של 14.8%.

הפער בין החלק הקצר לחלק הארוך בתחילת 2014 עמד על כ-3% (ראו גרף) - פער גבוה בבחינה היסטורית, אשר תמך בחשיפה לחלק הארוך. נכון להיום, עומד הפער על כ-1.6% ועל כן כרית הביטחון של עודף התשואה בחלק הארוך של העקום קטנה יותר, וההחלטה על אורך תיק ההשקעות הופכת למאתגרת יותר.

את כרית הביטחון ניתן לכמת על ידי חישוב של עליית התשואות הנדרשת באג"ח לעשר שנים, על מנת שזו תשתווה לתשואת המק"מ. על פי חישוב זה, מספיקה עליית תשואות לא גבוהה של כ-0.2% באיגרת החוב הארוכה, שתוביל לכך שתשואות ההחזקה של האג"ח הקצרה והארוכה ישתוו - עליית תשואה גדולה יותר תוביל לעדיפות החזקה של החלק הקצר.

לירידת התלילות שחלה יש הסבר כלכלי ברור. ירידת התשואות בחלק הקצר מובנת מאליה - ככל שריבית בנק ישראל נמוכה יותר, יורדות התשואות בחלק הקצר של העקום באופן מיידי. בחלק הארוך של העקום קיים משקל כבד להערכות המשקיעים לגבי תוואי הריבית העתידית, שיוכתב על ידי בנק ישראל.

ירידת התלילות, תוך ירידת תשואות חדה של החלק הארוך, מרמזת על ציפיות להמשך מגמת הריבית הנמוכה. מדבריה של המשנה לנגידה, בריאיון שנערך עמה באחרונה, ניתן להסיק, כי ריבית נומינלית שלילית אינה בגדר מילה גסה.

ברוח דברים אלו, תשואה נמוכה היסטורית של 1.85% באג"ח לעשר שנים של מדינת ישראל מובנת; אינדיקציה נוספת לציפיית המשקיעים להמשך קיומה של הריבית האפסית, היא תשואת המק"מ לשנה העומדת על כ-0.1%.

המצב הנוכחי של ריבית שפל נומינלית, תשואות שפל לאורך כל העקום ועליות שערים מרשימות - אולי נראה חריג; אך יש לזכור כי בהשוואה גלובלית אין מדובר בסיפור חריג, וכי ישראל היא בהחלט חלק מהכפר הגלובלי שבו נגידים שואפים להמריץ את כלכלותיהם ולהחליש את המטבע המקומי.

נציין, כי תשואה מקומית של 1.85% לעשר שנים אף עשויה להיחשב גבוהה אם נשווה אותה לתשואה של כ-1.25% בספרד, תשואה של כ-0.35% בגרמניה, או תשואה של 0% בשוויץ, שבה הופחתה הריבית לרמה שלילית של 0.75%.

יש לי מושג

תלילות העקום: מבטאת את הפער בין תשואות האג"ח לטווח קצר (בדרך כלל שנה) לבין תשואות האג"ח לטווח הארוך (בדרך כלל עשר שנים)

קמירות העקום: מבטאת את הפער בין תשואות האג"ח בטווח הבינוני לבין ממוצע בין תשואות האג"ח לטווח קצר ולטווח ארוך

* הכותבים הם מנהלת מחלקת המחקר במנורה מבטחים פיננסים ומנהל השקעות בכיר בקרנות בית ההשקעות. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

עקום שקלי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.