ההשקעה בפיתוח תרופות חדשות לשוק משמעותי, למשל למחלת הסרטן, עולה בין מיליארד למיליארד וחצי דולר. הבעיה היא שרוב התרופות שבהן מושקע סכום כזה ייכשלו לחלוטין. אז מה צריכים משקיעים לעשות? חוקר המימון רוג'ר סטיין מסביר שההשקעה הזו דווקא יכולה להשתלם.

הוא מסביר שאם הייתם משקיעים בעשור האחרון בפורטפוליו רחב של תרופות שהגיעו עד לשלב מתקדם של ניסויי חיות, אך לפני ניסויים בבני אדם, הייתם מקבלים תשואה יפה מאוד. זה קורה משום שהתרופות המעטות שכן מצליחות מפצות על ההשקעות הכושלות ואף מעבר לכך.

הבעיה היא שאף אחד אינו יכול להשקיע בכל כך הרבה תרופות עשרות ואף מאות מיליארדי דולרים. המודל הנוכחי של התחום הוא הון סיכון. ההיקף של כל קרן מסתכם בכמה מאות מיליוני דולרים לכל היותר, כך שכל קרן משקיעה רק במספר קטן של חברות שלכל אחת מהן מספר קטן של תרופות.

מכיוון ששיעור הכישלונות של תרופות מהשלב הפרה-קליני המאוחר ועד השוק הוא 19 מכל 20, הרי שאם הקרנות יפעלו רק באופן אקראי, הן עלולות לגלות שהשקיעו את כל כספן בחברות כושלות. בקרנות כמובן טוענים שהם יודעים לבחור את החברות עם התרופות הטובות וגם לנהל אותן טוב יותר מן הממוצע, כך שסיכויי ההצלחה שלהן גבוהים מן הממוצע בשוק.

אבל במקרה של ממוצע, באופן טבעי, יש קרנות שנמצאות מעליו ואחרות מתחתיו. ההון סיכון, למקרה שמישהו שכח, טומן בחובו גם הרבה מאוד סיכונים. התחום הזה מגלגל (לא רק בהיבט הרפואי) 300 מיליארד דולר בשנה והסכום הזה לא מספיק כדי לתמוך בכל חברות הביומד בעלות הפוטנציאל שנמצאות בשלב מוקדם. התוצאה היא שתרופות טובות לא מגיעות אל המדף, בשל היעדר מימון.

סטיין מאמין שיש לו פתרון שיאפשר הכנסה של הון נוסף, בעל טעמים סולידיים יותר, ויאפשר למשקיעים לקבל החזר על ההשקעה כמעט בכל פעם. סטיין מגיע מתחום תכנון המודלים הפיננסים, הוא מרצה ב-MIT, מגיע לעיתים קרובות לישראל. במקור לא היה לו רקע בתחום הביומד.

"עבדתי עם הקולגה שלי פרופ' אנדרו לאו, שהתעניין בתחום הרפואי. באותה התקופה אבי חלה בסרטן, וכך גם אני התחלתי להתעניין". השניים (יחד עם שותף שלישי בשם חוזה מריה פרננדז) יצאו לבחון, במודל מתימטי בלבד, האם ניתן ליצור מכשיר אג"ח שישקיע במספר גדול מספיק של חברות, בלי ניסיון לבחור את 'רבי המכר'. הכוונה הייתה, הודות לפיזור, לפגוע בתרופה שתצליח ותחפה על כל הכשלונות ולהפוך את ההסתברות לכך לסבירה.

"לא ידענו כמה מסובך זה יהיה, או לאיזו רמת מעורבות נגיע בניסיון לממש את הרעיון. אנחנו כבר עובדים על זה כמה שנים טובות", הוא מספר. התוצאה מפתיעה: מסתבר שגם בתרחיש המאוד גולמי שהציע הצוות תחילה, יש סיכוי לא רע לצאת מהמהלך עם תשואה חיובית. החדשות הטובות הן שהמצב משתפר בהרבה כאשר מכניסים למודל כמה שיפורים.

שיפור אחד הוא להשקיע בסקטור מסוים של חברות. כך למשל, בשנים האחרונות תחום הסרטן נהנה מפריצת דרך מדעיות מרשימות. לכן סיכויי ההצלחה בתחום הסרטן הם גבוהים יחסית, והמודל עובד. לעומת זאת, בתחום האלצהיימר למשל, היו הרבה כישלונות בשנים האחרונות וייתכן שהסיבה היא שמנגנון המחלה עדיין לא מובן מספיק. המשמעות היא שהסיכוי להרוויח הוא בלתי ידוע, גם אם מפזרים את הסיכון ומשקיעים בחברות. בתחום כזה תידרש תמיכה ממשלתית רחבה.

בנוסף לכך, המודל הראשון דיבר על השקעה אקראית במספר גדול של תרופות, אולם אין באמת היגיון להשקיע כך. אמנם משקיע ביומד מנוסה ככל שיהיה לא יכול לבחור את התרופה האחת שתצליח, אולם הוא יכול לברור החוצה את החברות בעלות הפוטנציאל הגבוה ביותר לכישלון. ברירה כזו וניהול מסוים של ההשקעה, יכולים לשפר את סיכויי ההצלחה.

"בסופו של דבר אנחנו זקוקים להון של כ-3-8 מיליארד דולר (לעומת 30 מיליארד במודל הראשוני) כדי להשיג תשואה שהיא טובה יותר מן השוק - זו לא תשואה של הון סיכון, אבל היא תשואה סולידית. אם אנחנו בוחרים תחום כמו תרופות יתום, שבו תקופת הפיתוח עוד יותר קצרה והעלויות יותר נמוכות, אנחנו זקוקים לסכום נמוך עוד יותר", אומר סטיין. "מי יכול להשקיע 3-8 מיליארד דולר? זה מספר לא סביר להון סיכון, אך דווקא די סביר בשוק החוב. וזה בסדר להציע את המכשיר הזה כחוב, כי אין לו סיכון ברמה של ביומד קלאסי".

חידושים נוספים שצורפו למודל במהלך הדרך היו להעניק לקרן תמיכה ממשלתית מסוימת, כאשר הממשלה יכולה למשל להציע רצפה לסיכון. ההשראה לרעיון הזה הגיעה בין היתר מקרן הביומד הממשלתית בישראל.

"אנחנו רוצים מאוד שמכשיר כזה יתפתח בגלל הרצון לראות תרופות רבות יותר בשוק. זו הסיבה שהפכנו את כל האלגוריתמים שלנו לחינמיים ופתוחים לכל", מספר סטיין.

סטיין מציין כי המכשיר עשוי לעניין מאוד משקיעים גדולים בשוק ההון, משום שהשקעה בחברות ביומד, שהצלחתן תלויה בעיקר במדע הספציפי של כל חברה ופחות בכיוון השוק בכללותו, יכולה לגדר את ההשקעה הקלאסית של חברות אלה בשוק ההון. השקעה כזו יכולה לעניין חברות ביטוח בריאות ואפילו ביטוח חיים ופנסיה. "אלה החברות שיצטרכו לשלם יותר ללקוחות שלהן אם יגיעו תרופות טובות לשוק ותוחלת החיים תתארך - חברות ביטוח הבריאות יצטרכו לממן את התרופות וביטוח החיים - את החיים שהתארכו. אם הן גם ירוויחו משהו מהמגמה הזו (אם ישקיעו בתרופות והשקעה זו תניב הכנסה), יהיה להן מאיפה לשלם. זה כמובן גידור לא מאוד מדויק, אבל לפחות משהו".

סטיין מאמין כי שוק האיגוח לחברות ביומד יתפתח וישגשג בדיוק כמו שווקי ההלוואות לתחום הרכב או הלוואות הסטודנטים בארה"ב.

- אתה תוביל את המהלך?

"אני יותר מעורב ממה שחשבתי שאהיה, אבל אני לא האיש המתאים להוביל את זה. אני כלכלן פיננסי. אני עובד כדי לתמוך באנשים שמבינים במדע וכאלה שיודעים לבחור חברות".

הזווית הישראלית

כדי לעניין את הגורמים הרלוונטיים, ביקר סטיין לאחרונה בישראל והשתתף בכנס שעסק במודלים פיננסים שונים לתעשיית הביומד, ובין היתר מודל האג"ח. את הכנס יזם וניהל מכון מילקן אשר התאחד לאחרונה עם מכון ירושלים לחקר ישראל. נציין כי קרן הביומד הממשלתית בישראל הייתה מעורבת בפיתוח המודל.

לדברי גלן יאגו, מנכ"ל קרן מילקן ישראל: "הרעיון להקמת 'מעבדה' כזו הוא תוצאה של מושב בתחום מדעי החיים שנערך בוועידת ישראל לעסקים של "גלובס". ערכנו סדנה של 40 איש שנועדה לגהץ את הבעיות שעלולות להתגלות במכשירים הללו. נכחו שם אנשי סחר חוץ, אנשי המדען הראשי, אקדמאים, אנשי המכון הלאומי האמריקני לבריאות, מוסדיים ישראלים וזרים וכן נציגי הבורסה ורשות ני"ע, כי הכוונה היא שחלק מן המכשירים הללו יהיו סחירים. "אנחנו רוצים להפוך את ישראל למרכז של פיתוח מוצרים אלה, כי יש כאן מרכז של מדעי החיים וגם של יצירתיות פיננסית", אמר יאגו.

מאיר קראוס, מנכ"ל מכון ירושלים לחקר ישראל, הוסיף כי מכון ירושליים לחקר ישראל בוחן מגמות ותהליכים שונים בחיי העיר ירושליים, כאשר אחד מהתחומים הנמצאים היום בראש סדר העדיפויות של העיר, הוא חיזוק תחום הביומד בה.

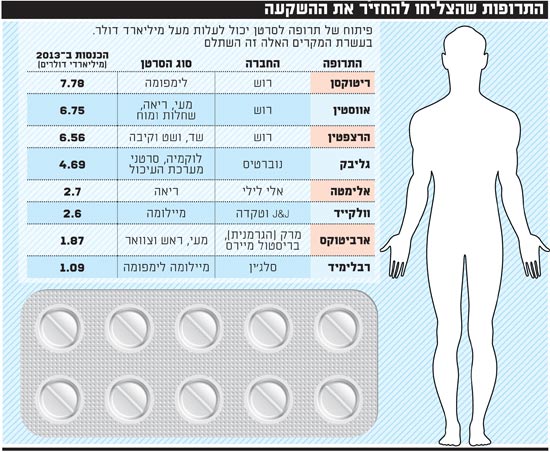

התרופות שהצליחו להחזיר את ההשקעה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.