בירור נסיבות הפיאסקו של הנפקת חברת הנדל"ן הקנדית אורבנקורפ, שביקשה הקפאת הליכים פחות מחמישה חודשים לאחר שגייסה כ-180 מיליון שקל בהנפקת אג"ח בת"א, עובר דרך בחינת חלקם של הגורמים המקומיים שהיו מעורבים בהנפקה: רואי החשבון (דלויט), עורכי הדין (ישראל שמעונוב), החתמים (איפקס הנפקות) וחברת הדירוג (מידרוג); וכן של הרגולטור של שוק ההון המקומי - רשות ני"ע.

רשות ני"ע רואה את תפקידה כגורם שאחראי על "וידוא גילוי של כל הפרטים המהותיים". כלומר, מבחינת הרשות מה שכתוב בתשקיף הוא אחריות של החברה, ואולם, אם יתגלו פרטים מטעים בתשקיף, הרי שעל הרשות לבדוק זאת ולהציף עובדות חדשות. עם זאת, ככל שהדברים נוגעים לתפיסת הרשות, אם אכן היו נתונים מטעים הרי שישנה עילה לתביעה, הן מצד המשקיעים והן מטעם הרשות עצמה.

על פי הערכות, ברשות ני"ע מעוניינים לנקוט צעדים חריפים במקרים של עבירות על החוק ופרסום נתונים מטעים, ועל כן סביר להניח שהרשות תנקוט אמצעי אכיפה מול אורבנקורפ. על כל פנים, מרשות ני"ע נמסר היום בתגובה רשמית כי המצב שהתגלה באורבנקורפ הוא "מצב חריג שמצריך בדיקה, ואנו בודקים את האירועים".

"המקרה הזה יקשה על המשך הגיוסים"

אחד החתמים שהיה מעורב בחלק מגיוסי החוב עבור חברות הנדל"ן האמריקאיות אמר היום כי "מה שקרה עם אורבנקורפ יקשה על המשך גיוסי האג"ח של חברות נדל"ן זרות בת"א, משום שהמשקיעים יהיו מעתה חשדניים יותר לגביהן". לדבריו, "אצל לא מעט חתמים בשוק היו עסקאות של חברות זרות מאמריקה שנבחנו ובסופו של דבר לא יצאו לפועל, כי הבדיקות שבוצעו הראו שלא כדאי לקדם אותן. אף אחד לא רוצה לכרות את הענף שהוא יושב עליו עם הנפקה גרועה".

מי שמזוהה בשוק ההון המקומי עם הפיאסקו של אורבנקורפ היא בעיקר חברת החיתום איפקס הנפקות, ששיווקה למשקיעים בישראל את גיוס האג"ח של החברה הקנדית. איפקס גרפה בהנפקה עמלות בהיקף של כ-5 מיליון שקל כאשר בהנפקה קודמת שהובילה אשתקד - של חברת הנדל"ן האמריקאית אקסטל - הגיעו העמלות להן זכתה ליותר מ-15 מיליון שקל.

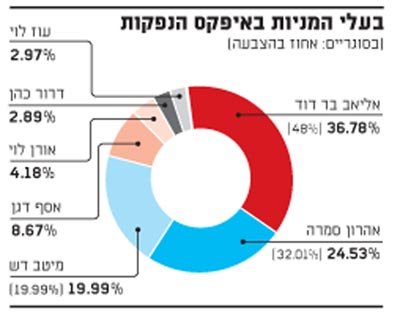

איפקס נמצאת בשליטת המנכ"ל אליאב בר דוד (כ-37% מההון) והיו"ר הפעיל אהרון סמרה (כ-25% מההון). ביתרת מניותיה מחזיקים בית ההשקעות מיטב דש (כ-20%) וכן מספר עובדים בכירים בחברה.

בעבר החזיק מיטב דש בבעלות המלאה על חברת החיתום, כאשר בסוף 2013 הוא מכר אותה למנהלי החברה תמורת כ-7 מיליון שקל (כנגד הלוואת בעלים ללא ריבית וללא הצמדה) והקצאה של 19.99% מהון המניות של איפקס הנפקות. לחברה פוליסת ביטוח אחריות מקצועית בחברת הביטוח הפניקס, עם גבול אחריות ייעודי לחתם של כ-15 מיליון שקל (למקרה ולסה"כ תקופת הביטוח), כשההשתתפות העצמית של החברה עומדת על כ-400 אלף שקל לתביעה בישראל.

מעניין להזכיר כי בפאנל חתמים שפורסם במסגרת מגזין moneytime של "גלובס" לפני כשנה, אמר סמרה כי "הצטרפות חברות הנדל"ן האמריקאיות היא התפתחות טבעית של הבורסה הישראלית... זה מוצר שבאיזשהו מקום משכלל את התיק, ויכול להוריד את הסיכון בו. כשהמשקיעים המוסדיים רוכשים אג"ח של חברות בחו"ל הם עושים זאת בדרך כלל מבלי שנפגשו עם החברות וראו את הנכסים. פה אנחנו מביאים להם מוצרים אחרי דיו דיליג'נס, אחרי סיורים בנכסים בחו"ל והיכרות עם החברה. מעבר לריבית, זה גם עניין של הרכב התיק".

עוד אמר אז סמרה: "אנחנו גם לא מנפיקים כל דבר, אלא בוחרים מה להביא. מצב כמו 2007, עם איכות מוצרים מהסוג שהיה אז בשוק, לא יחזור יותר". הוא המשיך והסביר כי "אחרי לימוד הנכסים והטרק רקורד של החברה, צריך גם לבדוק איך היא יכולה ומתכננת לשלם את החוב, ובמקביל ללוות אותה בתהליך הדירוג מול חברות הדירוג המקומיות, ולבחור עבורה את העסקה המתאימה שתיסגר בהנפקה. אנחנו כל הזמן על הקו תל אביב-ניו יורק".

בעלי המניות באיפקס הנפקות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.