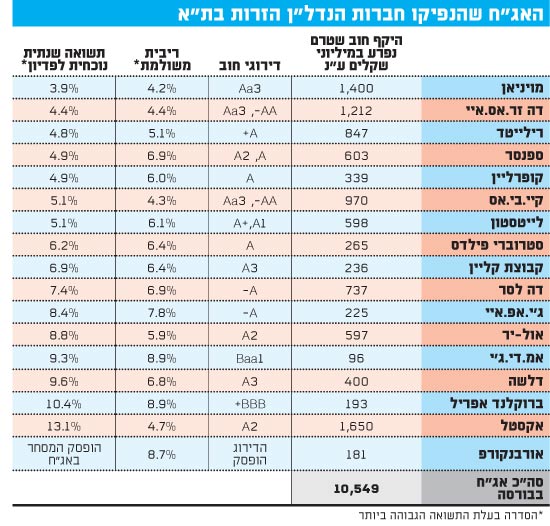

הסיפור המדהים של חברת הנדל"ן הקנדית אורבנקורפ, שהנפיקה בדצמבר אשתקד אג"ח בבורסה בת"א בהיקף של כ-180 מיליון שקל, וקרסה חודשים אחדים לאחר מכן, הוביל החודש את "פורום שווי הוגן" לעסוק בגיוסי האג"ח של חברות הנדל"ן הזרות (יותר מ-10 מיליארד שקל אג"ח שבמחזור), ועל האופן שבו הם יושפעו מפרשת אורבנקורפ.

"פורום שווי הוגן", של בית ספר אריסון למנהל עסקים של המרכז הבינתחומי הרצליה, שנוסד בידי פרופ' אמיר ברנע ורו"ח שלומי שוב, נועד להפגיש בין נציגי האקדמיה למגזר העסקי לשיח בנושאים מרכזיים. לדיון הפעם הוזמנו גל עמית ורפי ליפא, צמד היועצים שאחראים להבאתן של מרבית חברות האג"ח הזרות, וכן מנהלי השקעות בכירים, עורכי דין, רואי חשבון, ואף נציגים של חברות חיתום וחברות דירוג.

את הדיון פתח רו"ח שלומי שוב, ראש תוכנית חשבונאות וסגן דיקן בי"ס אריסון, שציין כי קריסת אורבנקורפ, לצד קשיים שחווה כיום מנפיקה נוספת, חברת אקסטל הפועלת בניו יורק, הביאו לעצירה זמנית של הנפקות החברות הזרות. הוא ביקש מהנוכחים להסתכל קדימה, ולהתייחס הן למודל המימוני של ההנפקות האלו ביחס למודל המוכר יותר של חברות ישראליות שמגייסות אג"ח ורוכשות בכספי הגיוס נדל"ן בחו"ל, והן למודל המשפטי ולשאלת התנהלות הממשל התאגידי בחברות הנדל"ן הזרות.

"ההתרסקות של אורבנקורפ מעלה שאלה בראייה יותר רחבה של שוק ההון, עד כמה המנגנונים שלנו יכולים או יודעים לעצור בעלי שליטה שהם לכאורה נוכלים? וזה נוגע לכל השרשרת: חתמים, חברות דירוג, ביקורת של רואי החשבון, ובדגש על נכסים שנמצאים בחו"ל. אבל מעל לכל מרחפת השאלה עד כמה אורבנקורפ היא מקרה חריג, שצריך לשים אותו בצד ולהסתכל עליו כאיזושהי תאונה".

יועץ ההנפקות, רו"ח גל עמית, מי שלמעשה המציא לצד שותפו ליפא את טרנד גיוסי החוב של יזמי נדל"ן אמריקאים בת"א, אמר בהתייחסו לקריסת אורבנקורפ, כי "העובדה היא שבגלל זה נאלצנו עכשיו לדחות בחודש וחצי הנפקה של חברה שהבאנו (נמקו של יגאל נמדר, ע' כ'), שמדורגת A פלוס, חברה שהיא בין החזקות שהגיעו לכאן. מה אני אגיד לכם, זה לא נותן בעיניי כבוד לשוק ההון".

עמית סיפר לנוכחים, כיצד החלה התופעה, עם הנפקת האג"ח של דה לסר ב-2007, ששנה לאחר מכן התמודדה בהצלחה עם המשבר הפיננסי של 2008. "הרעיון הפשוט שאתו התחלנו את ההנפקות של החברות האמריקאיות אמר: 'מה ההיגיון שכספי החיסכון לטווח ארוך יועמדו כהלוואות על המאזן של חברות ישראליות, על מנת שהן ילכו וישקיעו אותם אצל שחקן זר?' אמרנו לעצמנו, בוא נביא את השחקן הזר ונגייס לו אג"ח בישראל.

"התופעה האמתית שגילינו, שלמעט בחברות ענק, אין חוב Corporate (תאגידי) בנדל"ן מניב בארה"ב. יש Corporate במובן התפעולי אבל אין מימון ב-Corporate".

פרופ' אמיר ברנע: "האמריקאים התמימים התייחסו להון העצמי בחברות למעלה כאילו הוא הון עצמי אמיתי, אך למעשה הוא מגבה חוב פירמידלי. יש לנו פטנט על מינוף פירמידלי שנראה כמו הון עצמי בכל חברה בנפרד".

גל עמית: "דרך אגב, אולי האמריקאים צודקים ובכלל לא צריך אג"ח Corporate בנדל"ן. אני כל כך סקרן ביחס לשאלה למה המודל לא קיים בארה"ב, אבל העיקר הוא שהם לא רגילים לחשיבה הזו של קורפורייט בנדל"ן לצורכי מימון.

"יש לנו לקוחות ששווים מיליארדים, ותיאורטית הם יכולים, אבל פרקטית שיטת המימון באג"ח לא קיימת. זה לא מעשי ללכת לשוק ההון האמריקאי. הם צריכים להעביר את ההחזקות לריט, ויש לזה המון השלכות נוספות, כולל דילול דרמטי בשיעור ההחזקה בנכסים".

פרופ' ברנע: "אפשר להנפיק אג"ח מזנין בחברות למטה".

גל עמית: "זה נכון, אבל תחשוב שיש פה פיזור מהותי. כשאתה מפזר 200 חברות נכס ב-LTV (חוב לערך נכסים) סביר, ואתה לווה ב-Corporate אל מול הלוואת מזנין על בניין אחד בודד שמגיע ל-LTV גבוה, אז ההשוואה לא רלוונטית. כי מזנין על נכס בודד זה סיכון אחר מסיכון של תיק מפוזר".

עמית הוסיף כי הלקחים האחרונים שלו בנוגע להנפקות הזרות הם שכיום הוא וליפא מנסים להביא חברות בעלות מודל עסקי המאפשר שירות חוב ללא צורך במיחזורו. "חברה שבחרה לכרוך את עתידה רק במיחזור בשוק ההון או בעיקר בדרך זו לוקחת סיכון גדול", הוא הדגיש.

עו"ד גיא גיסין, שמונה בידי ביהמ"ש המחוזי בת"א כמנהל המיוחד של אורבנקורפ לאחר קריסתה, הסביר כי "בנושא המשפטי, הטיפול בנכסים עצמם תמיד יהיה במקום מושבם, לא יעזור כלום. על הדבר הזה אי אפשר להתווכח. מי שחושב שאפשר לטפל בחדלות פירעון של נדל"ן בחו"ל בבית משפט ישראלי, למכור את הנכס בשלט רחוק, זה לא יעזור. בקנדה הגענו לסיכום מצוין עם הנאמן הקנדי שמונה לחברות הבנות של אורבנקורפ, שההליך המרכזי העיקרי מתבצע בישראל. אבל כל נכס, כל פעילות, כל חברה בת, מנוהלים בקנדה.

"אבל הבעיה במבנה של אורבנקורפ הייתה בכמה היבטים: היבט אחד זה ההיבט של השליטה מרחוק. מדובר בחברה שיש בה בנאדם אחד שמוביל, עם מנהל כספים שהוא קרוב משפחה שלו. כל השעבודים שנכתבו בתשקיף נרשמו, ואפילו קצת יותר. אבל מה? השעבודים ריקים. זה שעבודי עודפים".

פרופ' ברנע: "זה נכון בכל פירמידה".

עו"ד גיסין: "בשורה התחתונה, שוק ההון צריך לדרוש לקבל שעבודים והתחייבויות בחברות הנכס כדי שהשעבוד יהיה אמיתי".

ענת לוין, משנה למנכ"ל כלל ביטוח: "אני תמיד מציינת ש'ייזהר הקונה'. אבל כשיש מצב שלא יכול להיזהר הקונה, ראוי שרשות ני"ע תתכבד ותגיד מה עושים בכל מיני מארזים שונים. מה היא עושה עם כל האיגוחים למיניהם שנכנסים כרגע ללא חוק האיגוח לתוך שוק ההון".

גם עו"ד ארנון שגב הדגיש את הסכמתו לגישת "ייזהר הקונה", וציין כי יש לשים לב לשלושה פרמטרים מרכזיים בהנפקת אג"ח בחברות נדל"ן זרות: 1) לספור את הקומות שיש בין נכס הבסיס לבין החברה המנפיקה; 2) לקרוא את התשקיף, כי למשל חלק מהתחלואים של אורבנקורפ היו כתובים בו; 3) להיזהר מ"ילדים רעים". לדבריו, בארה"ב אין רכישת נכס בהלוואת נון-ריקורס ללא התניית badboy.

"הכוונה ב-badboy היא שכאשר בעל השליטה פועל בניגוד להתחייבויות התשקיפיות שלו, הן ברמת השעבודים, הן ברמת הקובננטים, יש לו חבות אישית. אנחנו ביקשנו את זה בכל ההנפקות ולצערי לא הצלחנו לנצל את הכוח של המוסדיים, אבל אני מעריך שהדברים הולכים להשתנות".

"ללכת ולראות שהנדל"ן אכן קיים"

את חברות הדירוג ייצג בדיון עופר עמיר, מנהל תחום חברות הנדל"ן ב-S&P מעלות. הוא המליץ למנהלי ההשקעות להתחיל מאנליזה של החברה, ולא מבדיקת יחסי החוב.

"קודם צריך להסתכל על כל הפרמטרים מסביב הביזנס, ולהבחין בין ייזום לבין נדל"ן מניב, להבחין בין חברה שמייצרת תזרים עודף לבין כזאת שלא, חברה שיודעת להרוויח בפרויקטים שלה ומקיימת ממשל תאגידי וכזו שלא.

"צריך לבדוק כל מקרה לגופו. יש את זראסאי ויש את ברוקלנד ויש אחרות, כל אחת היא מקרה שונה. וישנן גם חברות רבות שבאו לשולחננו ולא קיבלו דירוג. וכן, יש מגבלה פה של מידע. צריך שיהיה לך הידע המקומי, אתה צריך שיהיו לך הסנסורים המקומיים, וצריך גם ללכת ולראות שהנדל"ן אכן קיים. חלק מהניתוח בנדל"ן זה ללכת ולראות את הנכס, את האנשים, את האופרציה.

"יש חברות שאתה באמת רואה שהן עם ממשל תאגידי, עם פיזור של פרויקטים וכו', ויש גם חברות אחרות. יש חברות ישראליות כאלה וכאלה, ויש חברות אמריקאיות כאלה וכאלה".

דני ירדני, סמנכ"ל השקעות באלטשולר שחם, הדגיש כי הבעיה המרכזית היא קיומו של סולם דירוג חוב מקומי, ששונה מהדירוג הבינלאומי. "אלמלא היה דירוג מקומי בישראל חלק מאוד גדול מהחברות המגייסות לא היו מגיעות לדירוג השקעה. ודירוג השקעה משמעו מיחזור חוב, ומיחזור חוב משמעו דירוג השקעה. כל עוד חברה מקבלת בוסט של שישה נוצ'ים לפחות, אז היא נכנסת לשוק ההון הישראלי עם מקדמה מאוד רצינית. כי אין מה לעשות, הבעיה זה שוק קרנות הנאמנות שבהגדרה חייב לקנות אג"ח בישראל עם דירוג השקעה. זו הבעיה ויש לה כתובת אחת - רשות ני"ע - היא צריכה לטפל בזה. היא מכירה את זה, היא מודעת לזה ובמתעלמת מזה".

ירדני הוסיף, כי לגבי החברות האמריקאיות, יש לדעתו בעיית מידע. "יש סיכוי טוב שאנחנו נגיע למידע באיחור, גם כי אנחנו לא יושבים במקומות האלה. מי שמסתובב שם מסביב להשקעות ולנכסים יכיר את המידע כנראה יותר מהר מאתנו".

פרופ' ברנע: "אני עוד לא מבין מכל הסיפור הזה, מה העתיד של ההנפקות מהסוג הזה בישראל?"

אלי לוי, מנכ"ל מור קרנות נאמנות: "כל מקרה לגופו. יש פה חברות שצריך לבחון. בחלקן התשואה משתנה מאוד מהרגע שהן מנפיקות לכמה חודשים או שנה אחרי. יש הרבה נתונים שצריך לשקלל, ולנו אין איזושהי נוסחה שהיא נכונה לכל החברות ואנחנו יכולים לתת תמחור מדויק. זה מורכב, אבל בסוף יש לכל דבר מחיר, ואם החברה נראית לנו נכונה מבחינת הסיכון והתשואה, אנחנו עושים את זה".

ערן קלינסקי, מנהל השקעות אג"ח בהפניקס עמיתים: "שוק האג"ח בישראל על כל התחלואים שלו הוא בסוף שוק משוכלל. אמנם התמחור פה לפעמים מוזר ויש בו קרנות שחייבות לקנות, אבל בניגוד לשווקים בחו"ל, דווקא בארץ אני רואה קונים ומוכרים על הבוקר, ויש שוק סחיר. בשורה התחתונה זה הכול עניין של תמחור. ושואלים פה האם זה לגיטימי? האם זה ימשיך? זה כבר פה, ואנחנו צריכים לקבל את זה שזה פה, ולהתמודד עם התופעה".

האג?ח שהנפיקו חברות הנדל?ן הזרות בת"?א

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.