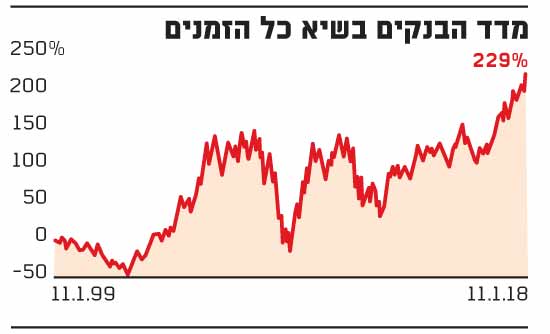

הצמיחה בהיקף תיקי האשראי של הבנקים, לצד ריסון בצד ההוצאות אחרי תוכניות התייעלות שונות שאימצו בשנים האחרונות, מביאה את סקטור הבנקים לרמות שיא. לאחר שמדד הבנקים סיכם את שנת 2017 בצורה מוצלחת למדי, כשהוסיף כ-24% לערכו, עם תחילתה של השנה הנוכחית נראה כי הוא ממשיך באותה מגמה, וכעת הוא נמצא ברמת שיא של כל הזמנים, מאז שהושק ב-1999. במהלך אחד מימי המסחר בשבוע הנוכחי, המדד אף חצה בראשונה את הרף של 2,000 נקודות.

רמות השיא של המדד נתמכות בביצועי המניות של חמשת הבנקים המרכיבים אותו - הפועלים, לאומי, מזרחי-טפחות, דיסקונט והבינלאומי, שסיכמו את השנה החולפת בתשואות דו-ספרתיות, שעמדו בטווח שנע בין כ-15% (הפועלים) ועד קרוב ל-40% (לאומי). בדומה למדד, גם מניות הבנקים הגדולים נסחרות כיום ברמות שיא. בפרספקטיבה רחבה יותר של ביצועי המדד, הוא מציג עליות של 55%-65% בתוך שלוש וחמש שנים, בהתאמה.

הבנקים חזרו לחלוקת דיבידנדים

העליות במניות הבנקים נתמכות הן מהמגמה הכללית בשוקי המניות הגלובליים, שרבים מהם נמצאים ברמות שיא או קרוב לכך, והן בתמיכת תנאי המאקרו המקומיים, הבאים לידי ביטוי בתוצאות הכספיות החיוביות שמציגים הבנקים - שבאחרונה, עם הודעת דיסקונט כי ישוב לחלק דיבידנדים, חזרו כולם למדיניות של חלוקת דיבידנד, וזאת בזכות שיפור יחסי ההון, בהתאם לדרישות בנק ישראל.

אלון גלזר, מנהל המחקר של לידר שוקי הון, משדר אופטימיות גם במבט קדימה, ואומר כי "בהשוואה לסקטורים אחרים ולחברות רבות אחרות בבורסה, מגזר הבנקים נסחר במחירים נמוכים יחסית. כיום הבנקים נסחרים ברמות מכפילים לא גבוהות, ואם נראה אותם עולים בכ-10% השנה, עדיין רמות המכפיל יהיו דומות, משום שהם מצליחים לייצר תשואה דומה, של כ-10%, על ההון. אנחנו אופטימיים לגבי הביצועים שלהם בשנה הקרובה. בתוך תיק המניות, ההחלטה להחזיק מניות בנקים היא החלטה נכונה, וזה סקטור שנכון להיות בו".

"תיקי האשראי במצב טוב"

לגבי המגמה החיובית המאפיינת את הסקטור, אומר גלזר: "העליות מגיעות משילוב של כמה גורמים: עליות בשוקי העולם, תוצאות כספיות חיוביות של הבנקים, וכן בזכות העובדה שלא קיימים איומים מידיים משמעותיים עליהם. אמנם בטווח הארוך קיימים איומים כמו שינויים טכנולוגיים, חשיפה לדיור ומשברים נוספים, אבל בעתיד הקרוב המצב נראה בסדר.

"תיק האשראי של הבנקים במצב טוב, הרגולציה לא מקשה מדי על הפעילות, ונתוני המאקרו תומכים בפעילות. כל אלה יחד נותנים רוח גבית למניות".

עם זאת, לדבריו, "איומים מקומיים ברמת המאקרו לא נראים כמשהו שהולך להתממש, אבל תמיד עשויות להיות הפתעות. לכן, החשש העיקרי למי שמשקיע בבנקים, הוא חשש מהשקעה בשווקים בכלל, בגלל הרמות הגבוהות שבהן הם נמצאים, והעובדה ששווקים לא עולים לנצח".

מדד הבנקים

חברות הביטוח הגדולות התחזקו

הבנקים לא לבד, והעליות במניותיהם אף מחווירות בהשוואה לביצועי מניות חברות הביטוח הגדולות בשנה החולפת - שהובילו את מדד הביטוח (ובשמו החדש יחסית, מדד הביטוח פלוס) להיות המדד הבולט ב-2017, עם עלייה של יותר מ-30% בערכו.

שש מניות חברות הביטוח הגדולות בישראל סיכמו את 2017 בתשואות מרשימות בטווח של 30%-60%, ומשכו את המדד הענפי לרמת שיא משלו, מאז שהושק באפריל 2011. זאת, כשחלק ניכר מהחברות הגיעו לשווי שיא או קרוב אליו.

העליות במניות סקטור הפיננסים תומכות גם בהתגברות הדומיננטיות שלהן בהשפעה על ביצועי המדד המוביל בבורסה - מדד ת"א 35. כיום במדד ת"א 35 נסחרות שש ממניות המגזר - חמשת הבנקים הגדולים והראל השקעות - המהוות יחד קרוב ל-26% מהמגזר. עיקר המשקל הוא לצמד מניות הבנקים הגדולות, הפועלים ולאומי, שמשקל כל אחת מהן 7.5%-8%.

לאלה עשויה להצטרף כעת מניית הפניקס, הנסחרת ברמות שיא. הפניקס חצתה בימים האחרונים, בראשונה בתולדותיה, את רף השווי של 5 מיליארד שקל (שווי החברה התקרב במהלך השבוע ל-5.2 מיליארד שקל).

הפניקס עדכנה על הקצאת מניות שביצעה בהיקף של כ-105 מיליון שקל - מהלך הצפוי להגדיל את החזקות הציבור בחברה, ועשוי להכניס את מניית החברה בקרוב למדד ת"א 35.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.