שוקי ההון ידועים בזיכרונם הקצר לגבי מנפיקים ומכשירים שנחלו בעבר כישלון חרוץ, אך זוכים לעדנה מחודשת, לעתים עד הקריסה הבאה.

אך ישנם מקרים הפוכים, שרובם נובעים מטראומות שהשווקים חוו ומסטיגמות שהתגבשו בעקבותיהן. לדעתי, השלכות משבר האשראי על מכשירי איגוח מהוות דוגמה מובהקת לכך. עשור חלף מאז המשבר, אך מכשירי האיגוח נותרו "מוכתמים". המשקיעים לא מבחינים בין איגוחים שונים על נכסי בסיס שונים, חרף שונות דרמטית בביצועי העבר.

בעסקאות איגוח מונפקות תעודות התחייבות למשקיעים, שפירעונן מתבסס על תזרים מזומנים הצפוי לנבוע מנכסים מוגדרים מראש.

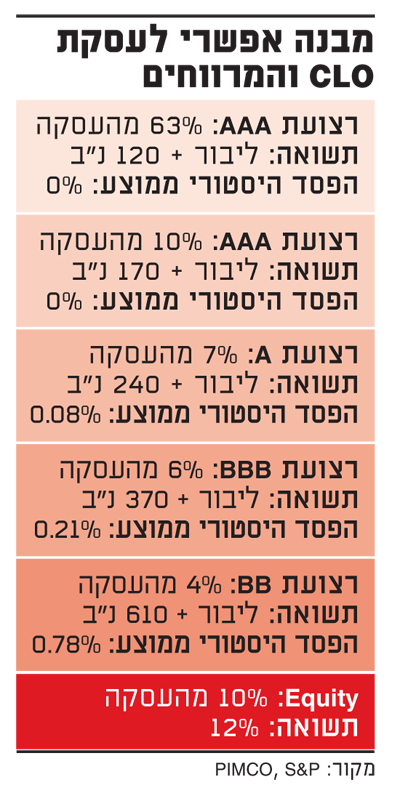

אחד ממאפייני המפתח של איגוחים הינו חלוקת ההתחייבויות לרצועות, הנבדלות בתשואה ובסיכון. רצועה נחותה יותר תספוג הפסדים מוקדם יותר מנכסי הבסיס, אך תזכה לתשואה גבוהה יותר. מתחת לרצועות החוב באיגוחים, קיימת הרצועה הנחותה ביותר: רצועת האקוויטי, שנהנית מהתזרים השאריתי הנובע מנכסי הבסיס, לאחר התשלומים הנדרשים לרצועות החוב השונות והינה הראשונה לספוג הפסדים, תמורת תשואה דו-ספרתית בדרך כלל.

אך האם הנחיתות המובנית של רצועות האקוויטי באיגוחים, מלמדת בהכרח על סיכון גבוה בכל איגוח? דווקא לא! ישנם איגוחים בהם רצועות האקוויטי נהנות מפרופיל תשואה-סיכון מרשים, כתוצאה מאיתנות נכסי הבסיס, יציבות העסקה במשברים ותזרימים גבוהים בתחילת העסקה.

איתנות גבוהה ב-CLO

לצורך הניתוח, אתמקד בשני סוגי איגוחים, הנמצאים לדעתי בקצוות הסקאלה: בקצה החיובי, מכשירי Collateralized Loans Obligations (CLO), שהם איגוח הלוואות בנקאיות במינוף גבוה של חברות. CLO הינו "בנק קטן" המשקיע בהלוואות ומנפיק התחייבויות כנגדן, אך פועל בעלויות נמוכות, ללא דרישות הרגולציה החלות על בנקים. בקצה השלילי, איגוחי משכנתאות סאב-פריים טרם המשבר ב-2008, שבוצעו בעיקר באמצעותMortgage Backed Securities (MBS).

בהשוואה לשוק איגוח המשכנתאות בארה"ב, ה-CLO זעיר. ב-2017 אוגחו ב-CLOs כ-118 מיליארד דולר, כ-6% משוק איגוח המשכנתאות בארה"ב.

אין בכוונתי לבצע השוואה גורפת לאיגוחי משכנתאות כיום, שהשתפרו מהותית בעקבות לקחי המשבר, אלא לאיגוחי סאב-פריים גרידא, שיצרו את הסטיגמה הבסיסית לאיגוח והביאו למשבר.בעוד איגוחי משכנתאות הסאב-פריים קרסו והונזלו במשבר והובילו להפסדים כבדים למשקיעים, ה-CLOs הוכיחו את עמידותם לאורך השנים, לרבות במשבר. עסקת CLO מעולם לא כשלה והונזלה.מחקר של חברת הדירוג S&P בחן ביצועי CLOs בשנים 1994-2013 והציג שיעורי כשל אפסיים ברצועות החוב הבכירות וזניחים בנחותות, כך שהמכשיר הוכיח איתנות גבוהה והניב תשואות משמעותיות למשקיעים לאורך השנים.

שני סוגי האיגוחים נבדלים בשל השוני במאפייניהם: איכות נכסי הבסיס ב-CLO מקטינה משמעותית את הסיכונים, בפרט למשקיעי האקוויטי, ומבנה המכשיר מתאים יותר להתמודדות עם משברים.

ראשית, CLOs משקיעים בהלוואות בנקאיות לחברות גדולות יחסית, העוברות חיתום בנקאי פרטני בידי בנק ומנהל ה-CLO. זאת, בניגוד לאיגוחי סאב-פריים, בהם תיקי משכנתאות נרכשו "כמקשה אחת", ללא בדיקה ראויה, והכילו לווים ללא יכולת החזר.

שנית, ההלוואות הבנקאיות ב-CLO מגובות ככלל בשעבוד ראשון, הנחשב לביטחון חזק. בכך הן נהנות מבכירות דה-פקטו על אג"ח קונצרניות, שלרוב לא מובטחות בביטחונות. המשמעות הינה הפחתה משמעותית בהפסדים מכשלי אשראי. לפי חברות הדירוג, הממוצע ההיסטורי בארה"ב ובאירופה של שיעור ההחזר למלווים לאחר כשל אשראי (Recovery) בהלוואות בנקאיות הינו כ-70%, לעומת כ-35% באג"ח והרבה פחות באשראי צרכני.

שלישית, בהלוואות בנקאיות המקור להחזר הינו תזרים המזומנים מהחברות הלוות, והביטחונות משמשים לגיבוי. מנגד, משכנתאות הסאב-פריים ניתנו בידיעה שהלווים לא יוכלו לפרוע אותן ובתקווה שניתן יהיה להישען על עליית ערך הנדל"ן כמקור פירעון בעת כשל.

רביעית, למרות שלכאורה משכנתאות הסאב-פריים גובו בביטחונות נדל"ן מפוזרים על פני מדינות וערים, כולם היו מתואמים מאוד עם שוק הדיור, כך שעם קריסתו, ערכם צנח ולא ניתן היה לממשם בשוק הקפוא. זאת, בניגוד לתיק הלוואות של CLO, המחויב לפיזור רחב של סקטורים ולווים, כתנאי לקבלת דירוג.

שילוב המאפיינים לעיל מקטין מהותית את סיכון האשראי ב-CLO ומשליך ישירות על איתנות רצועת האקוויטי ויכולתה להתמודד עם כשלים בתיק ההלוואות ומשברים, מבלי להיפגע מהותית או להימחק.גם סיכוני השוק ב-CLO מגודרים היטב. כמעט כל ההלוואות בתיק הנכסים וכל ההתחייבויות בו נושאות ריבית משתנה מבוססת Libor, כך שאין סיכוני בסיס ואין חשיפה לסיכון ריבית.

לעניין סיכון נזילות, ב-CLO רק לרצועת החוב הבכירה ביותר יש זכויות פדיון מוקדם. ברם, אלה מתקיימות רק במקרה של הפסדים כבדים, שיאיימו על פירעונה. זהו תרחיש קיצוני ביותר שלא התרחש מעולם, ומצריך שמרבית תיק ההלוואות המפוזר יגיע לכשל ושיעורי ה-Recovery יהיו נמוכים יותר משמעותית מההיסטוריה. הדבר מקטין מהותית את סיכון ההנזלה והמחיקה לרצועת האקוויטי.

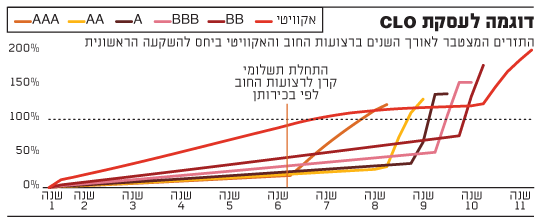

יתרה מכך, ב-CLO מנגנון מובנה לניצול משברים, המשרת לבסוף את משקיעי האקוויטי. במקרים של עלייה בכשלים וירידה בעודפי הכיסוי לרצועות החוב, תשלומי הריבית השוטפים נעצרים. תחילה יופסקו התשלומים למשקיעי האקוויטי, ועם העמקת הפגיעה - גם למשקיעי החוב הנחותים. במקום לפרוע התחייבויות למשקיעים, מנהלי ה-CLO משתמשים בעודפי מזומנים שאינם מחולקים כדי לרכוש הלוואות הנזרקות לשוק בזול. כך, הם מגדילים את פוטנציאל התשואה לאקוויטי ובונים כרית ביטחון נוספת למשקיעי החוב. לא בכדי, עסקאות CLO שהתקיימו בשיא המשבר, הניבו למשקיעי האקוויטי תשואות אסטרונומיות.

עוצמת האקוויטי

מבנה תזרימי המזומנים ב-CLO מאפשר למשקיעי האקוויטי להחזיר את מרבית הקרן, ולעיתים את כולה, לפני משקיעי החוב. הסיבה היא ש-CLO מוקם רק כשמתקיים "ארביטראז' CLO" - פער מספק בין ריביות ההלוואות הבנקאיות (נכסי ה-CLO) לבין הריבית הממוצעת על רצועות ההתחייבויות. למשל, פער ריביות ממוצע של 2% יניב למשקיעי האקוויטי שיעורי תשלום הנושקים ל-20% בשנה (כשהאקוויטי הינו 10% מהעסקה, קרי ממונף פי 10). כלומר, לאחר חמש השנים הראשונות, במהלכן משקיעי החוב קיבלו רק ריבית, משקיעי האקוויטי כבר קיבלו את מרבית השקעתם בחזרה. פערי הריביות והתזרימים השוטפים יוצרים "שכבות הגנה" לאקוויטי ומפחיתים סיכון.

בנוסף, מאחר שהביטחונות מביאים לשיעורי החזר גבוהים במקרי כשל לווים, על מנת שמשקיע אקוויטי CLO ממוצע יתחיל להפסיד קרן, שיעורי הכשל צריכים להגיע לכ-7% בכל שנה לאורך העסקה, כשהממוצע ההיסטורי הינו 2% בלבד! בשיא המשבר ב-2009 שיעורי הכשלים הגיעו ל-9.5% וירדו מתחת ל-2% כבר ב-2010. כלומר, למרות שהאקוויטי נחות לרצועות האחרות, נדרשים כשלים משמעותיים לאורך מספר שנים ברצף, שלא התרחשו מעולם, כדי שהשקעתם תפגע.

משקיעי האקוויטי הם בעלי העסקה דה-פקטו וככל ששיעור החזקתם גבוה יותר ומגיע ל"שליטה" וברשותם המומחיות המתאימה, ביכולתם להטות את העסקה לטובתם. הטבה מרכזית למשקיעי האקוויטי הינה זכויות גלומות בתנאי העסקה, בדמות אפשרות Refinance לריביות בהתחייבויות והתאמתן למרווחים בשוק, ואופציית פירעון מוקדם לעסקה, לרוב לאחר שנתיים. זכויות אלה מגנות על האקוויטי מהתכווצות מרווחים בין הנכסים המגבים למחירי ההתחייבויות, שעלולה לפגוע בתשואת האקוויטי ולהגדיל סיכון.

לאחרונה התווספה למשקיעי האקוויטי CLO גמישות נוספת, בדמות אפשרות Reset לעסקאות לפני תחילת החזרי הקרן למשקיעי החוב, ובכך להפכה ל"תזרים ארוך טווח" ללא עלויות הקמת עסקה חדשה.

מבנה אפשרי

ביטחונות ליום סגריר

הסיכון העיקרי למשקיעי האקוויטי הינו הרעה משמעותית בתנאים הכלכליים, שתביא לשיעורי כשלים גבוהים שילוו ב-Recovery נמוך משמעותית, ולפיכך להפסדים מהירים וכבדים יותר. הדרך האפקטיבית ביותר לניהול הסיכון, עד כמה שניתן, הינה חיתום קפדני בתיק ההלוואות והקפדה על ביטחונות מוחשיים ואיכותיים ש"יחזיקו מים" במשבר כלכלי.

סיכון נוסף הינו שרצועות אקוויטי CLO נתונות לעיתים לתנודתיות גבוהה במחירן בעת משברים. לא אחת, המינוף הגבוה יחסית ו"ידיים חלשות", מביאים לכך שהתנודתיות "מתנתקת" מביצועי נכסי הבסיס. לדוגמה, במשבר הקטן בתחילת 2016, מחירי רצועות האקוויטי CLO ירדו בעשרות אחוזים, למרות שבפועל לא אירעו כמעט כשלים. ואכן, חודשיים לאחר מכן המחירים שבו לקדמותם. בשיא המשבר ב-2008, רצועות האקוויטי נסחרו בסנטים בודדים. ברם, בעוד המוכרים ספגו הפסדים כבדים, עם התאוששות העסקאות ופירעונן המלא, הניבו רצועות האקוויטי לרוכשים בשפל תשואות של מאות אחוזים.

במבט לעתיד, כיום מתרחשת זרימת כספים מסיבית לרצועות החוב בשוק ה-CLO המביאה להורדת מרווחים (ממנה נהנים משקיעי האקוויטי). במידה והמגמה תתרחב לרצועות האקוויטי, היא עלולה לגרום לירידת תשואות, לחיתום עסקאות בסיכון גבוה יותר ולהורדת כדאיות ההשקעה. כיום, באופן אירוני, משקיעי האקוויטי CLO "נהנים" מהסטיגמה שדבקה באיגוח.

דוגמה לעסקה

PwC ישראל מייעצת לגופים בינלאומיים המשקיעים ב-CLO

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.