שוק הנפקות האג"ח הקונצרני מסכם עוד חודש חזק, עם גיוסים בהיקף שמתקרב ל-11 מיליארד שקל בפברואר. מדובר בהיקף הגיוס החודשי הגבוה ביותר בשנה האחרונה, כששליש ממנו מיוחס לגיוס חוב של חברת החשמל. זאת על רקע הריבית הנמוכה במשק ולאחר שנרגעה הטלטלה שחוו שוקי המניות והאג"ח בתחילת החודש, אותה הובילה וול סטריט.

אקט הסיום של החודש המוצלח למגייסים נרשם אתמול, בעת שהנפקת האג"ח של ענקית הנדל"ן האמריקאית סטרווד ווסט בת"א רשמה הצלחה מרשימה; המשקיעים המוסדיים הזרימו ביקושים בהיקף של כ-1.2 מיליארד שקל לאג"ח מסדרה א' שהציעה החברה בריבית של עד 6.4%. מהביקושים שקיבלה, גייסה סטרווד 997 מיליון שקל שקל בריבית של 5.95%, שתהפוך לריבית המקסימום במכרז הציבורי שיתקיים בימים הקרובים. את ההנפקה הובילו פועלים אי.בי.אי ולאומי פרטנרס.

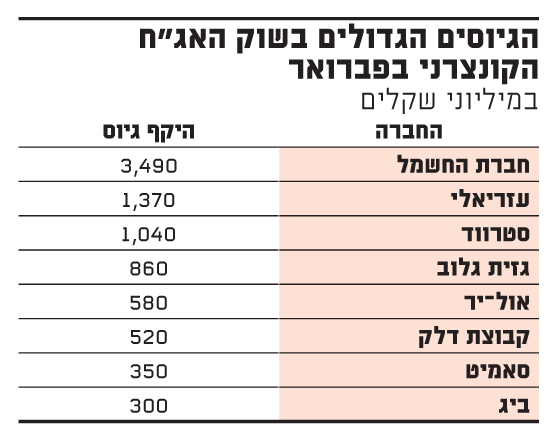

הגיוסים הגדולים בשוק האג"ח הקונצרני בפברואר

ההון: לפירעון הלוואות ודיבידנד

קבוצת סטרווד העולמית שבשליטת בארי שטרנליכט, היא אחת מחברות הנדל"ן והמלונאות הגדולות בארה"ב. לצורך גיוס חוב בת"א הקימה סטרווד חברה בת באיי הבתולה בשם סטרווד ווסט, שקלטה לתוכה שבעה קניונים שבבעלות הקבוצה, ושכנגדם מונפקות האג"ח, ללא ביטחונות. לקראת ההנפקה זכתה סטרווד ווסט לדירוג מקדמי של A מחברת S&P מעלות לגיוס של עד 850 מיליון שקל בהנפקת אג"ח מסדרה א'. אמש, כאמור, היא הרחיבה את היקף הגיוס לאור הביקושים הגבוהים.

הכסף שגויס בהנפקה מיועד לפירעון הלוואות שהועמדו למימון שבעה מהקניונים שיועברו לחברה בהנפקה ושבעלת השליטה נתנה גם ערבויות בגינן. בנוסף, עשויה ההנפקה לשמש לחלוקת דיבידנד שתיעשה לצורך רכישת החזקות המיעוט (10%) בשותפות, שדרכה מחזיקה סטרווד בחברת האג"ח, בסכום של עד 40 מיליון דולר. החזקות מיעוט אלו נמצאות כיום בידי חברת ווסטפילד אמריקה.

הקניונים שיועברו לחברת האג"ח ממוקמים בדרום קליפורניה (2), באוהיו (3), במדינת וושינגטון (1) ובאינדיאנה (1). על הקניונים רובצות הלוואות עתק בהיקף של 1 מיליארד דולר, הנדרשות לפירעון או מחזור במהלך השנה הקרובה. עם זאת, לדברי החברה שווי הקניונים גבוה בהרבה ועומד על 1.74 מיליארד דולר.

נדגיש כי ענף המרכזים המסחריים בארה"ב סובל בשנים האחרונות משחיקה בהכנסותיו על רקע המעבר לרכישות באינטרנט, ועקב כך נדרשים הקניונים למצוא פתרונות לצמצום החניות מצד רשתות השיווק הגדולות. לדברי הנהלת סטרווד, האסטרטגיה שלה להתמודדות עם השינויים בשוק כוללת הוספה של שוכרים מתחומי הבידור והמסעדות. אלו הופכים לדבריה "חשובים יותר ויותר עבור המרכזים המסחריים, כיוון שהדור החדש של קוני המילניום שם דגש גובר והולך על החוויה ולא רק על המוצר לבדו".

בנוסף מדגישה החברה כי האסטרטגיה החדשה שלה כוללת הוספת בתי קולנוע, שממשיכים להוות רכיב חיוני בחוויית הקנייה, וכן שימושים לא מסורתיים כדוגמת מתחמי עבודה משותפים, חדרי כושר, מרחבים קהילתיים ומרפאות.

בתשעת החודשים הראשונים של 2017 ייצרו שבעת הקניונים יחדיו NOI (רווח מהפעלת הנכסים) של 85 מיליון דולר ו-FFO (תזרים מפעילות הנכסים השוטפת) של 49 מיליון דולר. התזרים עצמו, לכן, אינו מאפשר את פירעון ההלוואות על הנכסים ומחייב בשל כך מיחזור של אותן הלוואות כל כמה שנים.

עוד עולה מהדוחות כי בתשעת החודשים הראשונים של 2017 ירד שווי הקניונים ב-85 מיליון דולר, וזאת בהמשך לירידת שווי מצרפית של 59 מיליון דולר שנרשמה בערכם בשנים 2015-2016. עקב כך רשמה חברת האג"ח הפסד של 36 מיליון דולר בתשעת החודשים הראשונים של 2017.

הנדל"ן ממשיך להוביל

ההנפקה של סטארווד, כאמור, סוגרת חודש חזק במיוחד עם הנפקות בהיקף של כמעט 11 מיליארד שקל לעומת 6.9 מיליארד שקל בינואר השנה וכ-7.9 מיליארד שקל בחודש פברואר 2017.

מתחילת השנה גויסו בשוק האג"ח הקונצרני כ-17.7 מיליארד שקל על-ידי 51 מנפיקים, עלייה של 5.3% לעומת התקופה המקבילה אשתקד.

מסיכום שערכו כלכלני חברת מידרוג עולה כי לצד הנפקה בהיקף של 3.5 מיליארד שקל על-ידי חברת החשמל, חברות הנדל"ן המשיכו להיות דומיננטיות ברשימת המנפיקות. בראשן עומדת קבוצת עזריאלי שגייסה קרוב ל-1.4 מיליארד שקל, והמנפיקה הרביעית בהיקפה החודש (לאחר סטרווד) הייתה גזית גלוב עם גיוס בהיקף של 860 מיליון שקל. עוד בלטה קבוצת דלק עם גיוס בהיקף של כ-520 מיליון שקל.

בסך הכל, במהלך פברואר הונפקו 25 סדרות (כולל הנפקות פרטיות) שבוצעו על-ידי מספר זהה של מנפיקים, לעומת 32 סדרות שהונפקו על-ידי 28 מנפיקים בפברואר 2017.

ערן היימר, מנכ"ל מידרוג, ציין כי "ענף הנדל"ן מוסיף להוביל את היקף הגיוסים מתחילת השנה. בולטת מגמת הגידול במנפיקים שאינם מדורגים שהינה חלק מהגאות בשוק והמשך תיאבון סיכון גבוה יחסית של המשקיעים. ההנפקות של חברות תעשייה ושירותים נתקלות בתחרות לא מבוטלת מצד הבנקים ולכן פחות דומיננטיות בהנפקות מזה זמן רב. מגמה זו עשויה להימשך בחודשים הקרובים".

עוד מציינים במידרוג כי חברות הנדל"ן והבינוי גייסו החודש, ביחד עם סטרווד, קרוב ל-6 מיליארד שקל, היקף הגיוס הגבוה ביותר שגויס בסקטור זה בשנים האחרונות. בניטרול ההנפקה של חברת החשמל, חברות הנדל"ן היו אחראיות ל-82% מסך הגיוסים החודש. מתוך עשר ההנפקות הגדולות ביותר החודש, 8 היו הנפקות של חברות נדל"ן ובינוי. חברות הנדל"ן הזרות גייסו כ-1.9 מיליארד שקל (17.6% מסך הגיוסים), וכ-3.1 מיליארד שקל מתחילת שנת 2018 (כ-19%).

בסקטור הפיננסי, נרשמה פעילות דלה, עם הנפקה אחת בלבד, של מנורה מבטחים, בהיקף של כ-254 מיליון שקל.

לגבי איכות החוב שגויס, מציינים במידרוג כי זו הייתה גבוהה, כש-40% מהגיוסים היו בדירוג AA ועוד כ-42% מהגיוסים היו בדירוג A. עם זאת, שיעור החוב המונפק שאינו מדורג רושם עלייה לאורך השנים האחרונות, עם הגידול בהיקפי הגיוסים ונגישות השוק עבור מנפיקים קטנים יותר.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.