בכל מה שקשור לרווחיהן של הראל, הפניקס, מגדל, כלל ביטוח ומנורה מבטחים, החד-פעמי והיוצא דופן הוא ממש לא השפעה מקרית ולא נשנית על הדוחות הכספיים, כי אם חלק מריטואל קבוע שמשפיע מאוד על תוצאותיהן של חברות הביטוח, פעם כלפי מעלה ופעם כלפי מטה. זאת, גם כשרובן ממשיכות להציג גידול בהכנסות מפרמיות ודמי גמולים, בביזנס "הרגיל", ובצל הגורם המשפיע המרכזי על התוצאות בענף - שוק ההון, והתשואות שהוא מניב על תיקי ההשקעה האדירים שמנהלת כל אחת מחמש קבוצות הביטוח הגדולות במשק. זוהי תמונת המצב העולה שוב מהדוחות הכספיים לרבעון השני של חברות הביטוח.

מצד אחד, החברות הציגו ברבעון השני תזוזות ניכרות ביחס לתקופות המקבילות אשתקד בשל מה שהן ציינו כ"השפעות מיוחדות על הרווח הכולל בתקופת הדוח", ובעיקר כתוצאה מ"השפעת סביבת הריבית הנמוכה ובדיקת נאותות העתודה", בעיקר בתחום הביטוח חיים - מה שתרם לקיטון בעתודות ולגידול ברווח.

מצד שני, שוק ההון היה השנה הרבה פחות חיובי משהיה בתקופות מקבילות אשתקד - מה שהקטין את ההכנסות מהשקעות ומדמי הניהול והשפיע לרעה על השורה התחתונה בהשוואה לתקופות המקבילות אשתקד.

נתחיל ונאמר כי הרבעון השני השנה היה בסדר גמור עבור חברות הביטוח ברמה המצרפית, אבל לא בהכרח ברמת הקבוצות עצמן. במה מדובר? בחודשים אפריל עד יוני רשמו חמש קבוצות הביטוח רווח כולל מצרפי של כ-704 מיליון שקל, שהיווה גידול של כ-2% ביחס לרבעון המקביל אשתקד. הרבעון השני השנה היה טוב בהרבה מהרבעון הראשון השנה וטוב במקצת מהרבעון השני אשתקד.

ואולם, מצד אחד היו שתי הגדולות של פעם, שאיבדו ממעמדן - מגדל וכלל ביטוח - שרווחיהן גדלו ברבעון השני בהרבה ביחס למה שהציגו ברבעון השני אשתקד, הודות לשחרור עתודות בתיקים הגדולים במיוחד שלהן בביטוח חיים.

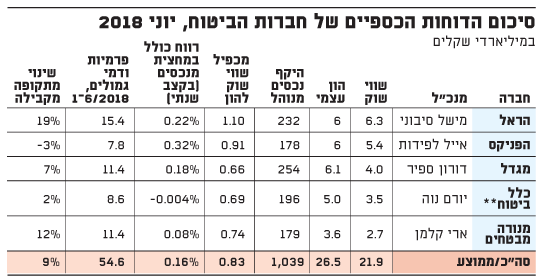

סיכום הדוחות הכספיים של חברות הביטוח, יוני 2018

מגדל מובילה ברווח הרבעוני

כך, מגדל, שמנוהלת על ידי דורון ספיר כיום ובמהלך תקופת הדוח נוהלה על ידי עופר אליהו, רשמה את הרווח הרבעוני הגבוה ביותר בענף, בסך 261 מיליון שקל; וכלל ביטוח, שנוהלה על ידי איזי כהן עד לסוף יוני וכיום מנוהלת על ידי יורם נוה, ניצבת עם הרווח השלישי בטיבו מקרב חמש הגדולות, בהיקף של כ-112 מיליון שקל. מנגד, מול שתי הגדולות של פעם ניצבות מובילות הענף כיום, הראל (עם הרווח הרבעוני השני בטיבו מקרב חמש הגדולות), הפניקס ומנורה מבטחים, שהציגו ירידה ברווח ברבעון השני.

מדוע ההבדלים האלה בתוצאות? הדומיננטיות של מגדל ושל כלל ביטוח בביטוח חיים הביאה לכך שהן הכי נהנו מעליית הריבית ברבעון השני השנה (מה שגם אומר שהן הכי "סובלות" מירידה בריבית), בעוד שאצל שלוש המתחרות השפעת הריבית פחותה בהרבה, ולא הצליחה לקזז את הירידה בתשואות החיוביות שרשמו בשוקי ההון ביחס לתקופה המקבילה.

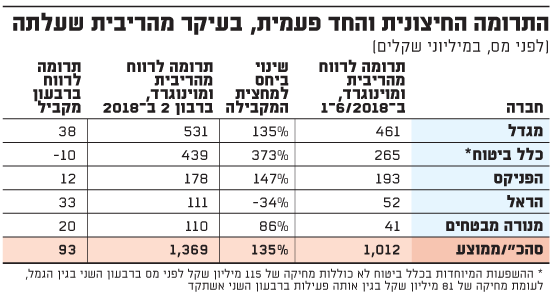

התרומה החיצונית והחד פעמית, בעיקר מהריבית שעלתה

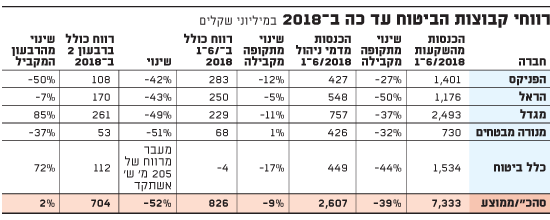

עם זאת, הרבעון הראשון אשתקד היה טוב בהרבה מהרבעון המקביל השנה - כך שבשקלול תוצאות שני הרבעונים הראשונים של השנה, התוצאות של חמש קבוצות הביטוח הגדולות התמצו במחצית הראשונה לרווח כולל מצרפי של כ-826 מיליון שקל - ירידה של כ-52% ביחס לרווח מצרפי של כ-1.72 מיליארד שקל במחצית המקבילה אשתקד.

במחצית הראשונה השנה יש שלוש חברות שהיו רווחיות הרבה יותר מהשתיים האחרות: הפניקס, עם הרווח הגבוה בענף, שעומד על כ-283 מיליון שקל (עם ירידה צפויה של כ-42% ביחס למחצית המקבילה); הראל, עם רווח כולל של כ-250 מיליון שקל (וקיטון של כ-43% ביחס לתקופה המקבילה); ומגדל, שנהנית מהתיק ההיסטורי שלה ומציגה במחצית הראשונה רווח כולל של כ-229 מיליון שקל (עם קיטון של כ-49% ביחס למחצית הראשונה ב-2017).

לצדן, מנורה מבטחים הציגה רווח כולל של כ-68 מיליון שקל במחצית, עם ירידה של 51% ביחס לתקופה המקבילה, ואילו כלל ביטוח עברה להפסד של 4 מיליון שקל, לעומת רווח של 205 מיליון שקל במחצית הראשונה אשתקד.

רווחי קבוצות הביטוח עד כה ב-2018

"חלק ניכר מושקע בשוק ההון"

מהן המגמות העיקריות שהשפיעו על התוצאות של חמש הגדולות עד כה השנה? הפניקס הסבירו בדוחות את מה שנכון לגבי כל חמש הקבוצות הגדולות: "חלק ניכר מתיק הנכסים של הקבוצה מושקע בשוק ההון. לפיכך, לתשואות בשוק ההון באפיקים השונים השלכה מהותית, הן על התשואה המושגת עבור לקוחות הקבוצה והן על רווחי הקבוצה. הרווחים וההפסדים מהשקעות מבטאים את התנהגות שווקי ההון בארץ ובעולם והתנהגות מדד המחירים לצרכן ושערי החליפין של השקל מול המטבעות העיקריים, שהשפעתם המצרפית על המרווח הפיננסי היא הסיבה העיקרית לתנודתיות בתוצאות המדווחות".

כך, עיבוד הדוחות מעלה כי ההכנסות מהשקעות של חמש הגדולות בביטוח הסתכמו במחצית הראשונה בכ-7.33 מיליארד שקל - קיטון של כ-39% ביחס להכנסות מהשקעות של כ-12 מיליארד שקל שנרשמו במחצית הראשונה אשתקד. הקיטון בשורה זו משותף לכל חמש הקבוצות, הגם שהיה הכי מתון בהפניקס והכי חד בהראל.

ירידה בהכנסות מדמי ניהול

למציאות זו השפעה על המרווח הפיננסי של החברות וגם על ההכנסות שלהן מדמי הניהול. כך, במחצית הראשונה השנה דמי הניהול של חמש הגדולות עמדו על כ-2.61 מיליארד שקל, יחדיו. סכום זה מהווה ירידה של כ-9% ביחס למחצית המקבילה אשתקד, וזה קרה בעיקר בגלל קיטון בדמי הניהול המשתנים בפוליסות המשתתפות ברווחים (כשרק אצל מנורה מבטחים, שלה תלות מועטה יחסית בביטוחי המנהלים, היה גידול קל בהכנסות מדמי הניהול).

כאמור, ישנה גם חד-פעמיות. חלק מהחד-פעמיות זו החלטה עסקית יזומה של החברות, כמו מחיקה של 115 מיליון שקל של כלל ביטוח בגין המוניטין הפוחת בפעילותה בתחום הגמל (בהמשך למחיקה ניכרת של כ-81 מיליון שקל שביצעה על הגמל שלה גם במחצית הראשונה אשתקד), או בהגדלת עתודות במנורה מבטחים בכ-68 מיליון שקל בגין הביטוח הסיעודי. חלק אחר מהחד-פעמיות, שמשפיע אף יותר על התוצאות, הוא זה שמשפיע על החברות בגדול, וכל פעם לכיוון אחר, בגלל שינוי בריביות שמשמשות לחישוב העתודות (ושתלויות בריבית חסרת סיכון שלא נקבעת על ידי החברות עצמן) או בגלל החלטות רגולטוריות.

כך, בדיקת "גלובס" מעלה כי ברבעון השני השנה נהנו חמש קבוצות הביטוח הגדולות, ובמיוחד מגדל וכלל ביטוח - מהתזוזות האלה (בעיקר בריבית, שעלתה והביאה להקטנת עתודות ולהגדלת הרווח). התרומה לרווח משחרור עתודות בגין העלייה בריבית וההתייחסות להוראות רגולטוריות לגבי חישוב קצבאות בביטוח החבויות (ועדת וינוגרד) הסתכמה ברבעון השני בתרומה של כ-1.37 מיליארד שקל לרווח לפני מס, לעומת תרומה חיובית של כ-93 מיליון שקל בלבד ממקורות אלה ברבעון השני אשתקד.

כאמור, מי שהכי נהנו מהיבט זה הן מגדל, שהרווח הרבעוני שלה זכה לזריקת רווח משחרור עתודות בהיקף 531 מיליון שקל לפני מס, וכלל ביטוח - עם תרומה לרווח של כ-439 מיליון שקל לפני מס.

בכל אופן, ההשפעות התנודתיות מאוד של הריבית או של שוק ההון על רווחי חברות הביטוח, לא משנה את זה שמדובר בענף שממשיך לצמוח בבסיס הנכסים שמנוהל על ידו. כך, במחצית הראשונה השנה רשמו חמש קבוצות הביטוח הגדולות פרמיות ודמי גמולים בהיקף מצרפי של כ-54.6 מיליארד שקל, המהווה גידול של כ-9% ביחס למחצית המקבילה. למעט הפניקס, שאר קבוצות הביטוח הגדולות רשמו גידול בהיבט זה.

רווחיות מנכסים גבוהה בהפניקס

כתוצאה מהכספים שזרמו לניהולן לאורך השנים, עם התשואות שנצברו על כספים אלה, חמש קבוצות הביטוח הגדולות מנהלות נכון לסוף יוני נכסים בהיקף מצטבר של כ-1.04 טריליון שקל, שעליהן הן הציגו במחצית רווח (בקצב שנתי) בשיעור ממוצע של כ-0.16%. כלומר, על כל 100 שקל שהן מנהלות - לרוב בנאמנות עבור אחרים - הן משיגות רווח של 16 אגורות.

שיעור הרווח מנכסים הגבוה ביותר נרשם אצל הפניקס, שם הוא עומד על קצב שנתי של כ-0.32%, כשאחריה הראל, עם שיעור רווח מנכסים של כ-0.22%, ומגדל, 0.18%. במנורה מבטחים השיעור נמוך יותר, ואילו בכלל ביטוח בכלל מדובר בהפסד.

כך או כך, נכון לסוף יוני 2018 ההון העצמי המצרפי של חמש קבוצות הביטוח הגדולות עמד על כ-26.5 מיליארד שקל - כך שהשווי הממוצע של חמש הגדולות ביחס להון עומד על 0.83%. כך, בחינת מכפיל הרווח של החברות מלמדת כי הראל נסחרת כיום במכפיל הון של 1.1, בעוד שאר החברות נסחרות במכפיל נמוך מ-1.

חברת הפניקס, שברבעון השני רשמה הפסד של 22 מיליון שקל במגזר ביטוחי הבריאות והסיעוד, מגלה בדוחותיה כי תחום השירותים הפיננסים - שהוא למעשה בית ההשקעות אקסלנס שבבעלותה - רשם במחצית הראשונה השנה רווח כולל לפני מס של כ-16 מיליון שקל, בהשוואה לכ-53 מיליון שקל במחצית המקבילה. ברבעון השני השנה הרווח הסתכם בכ-18 מיליון שקל, קיטון של כ-22% בהשוואה לרווח של כ-23 מיליון שקל ברבעון המקביל.

נוסף על כך, ציינה הפניקס כי "קסם קרנות, מקבוצת אקסלנס, הכירה בנכס מס בסך כ- 26.5 מיליון שקל כתוצאה מקבלת אישורים ביוני 2018 לביצוע המיזוג בין קסם קרנות לקסם מדדים". בכל אופן, באקסלנס ובהפניקס מסבירים כי הירידה ברווח נובעת בעיקר "כתוצאה מהפסדי מסחר בתעודות סל ופקדון, שנבעו כתוצאה מעליית ריבית הליבור הדולרית, שגרמה לעלייה מהותית בעלויות עקיבה אחר מדדים באמצעות נגזרים. בנוסף, נגרמו הפסדי קוואנטו, שנבעו מתעודות מנוטרלות מטבע, ומנגד חל גידול בהכנסות החברה מדמי ניהול תעודות סל".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.