מודיע ומתנצל מראש, אבל אקדיש את המאמר הנוכחי ל(סוג של) אפיק השקעה שהוא למעשה הכסף הקטן של תיקי ניירות הערך: האפיק הקצר.

האפיק הקצר מתייחס לאותם נכסים שמשך המח"מ שלהם נמוך משנה, והוא מהווה את כרית הביטחון של הפורטפוליו. יכול להיות שהתעסקות בקבוצת הנכסים הזו עם פרוץ חגי ישראל המתרסקים עלינו לטובה היא בגדר נדנוד במקרה הטוב או ביטול תורה במקרה הרע. אבל אם נודה באמת, אמנם מדובר בכסף קטן בצד האחד, אך כל תיק ני"ע שלנו בשנים האחרונות (להוציא 2017) זה כסף קטן אחד גדול.

לראות דליפה, כשמנהל התיק ממלא את אמבט התשואות עם כפית - מאפס עד עשר יכול להיות מרגיז עשרים. וזה לא שהאפיק הקצר חסר חשיבות. להפך, קיימים שימושים נרחבים בהשקעות קצרות טווח, כגון צמצום סיכוני מח"מ בתקופת עליית תשואות החוב, שימוש סינתטי שנועד לאזן השקעות חוב ארוכות ורווחיות יותר - אך גם תנודתיות יותר, וכמובן זמינות לביצוע רכישת הזדמנויות נוספות שצצות בשווקים. בשורה התחתונה, אין תיקי ני"ע שפוסחים על נתח מזומנים ונכסים קצרים בפורטפוליו. כשמדובר על 2%-3% מחלוקות דיבידנדים וקופונים שונים שקצת פחות מנוהלים זה עוד בסדר, אך כשהמספר מתקרב וחוצה רמות דו ספרתיות, זה רחוק מלהיות לעניין.

סיפור חיים שונה

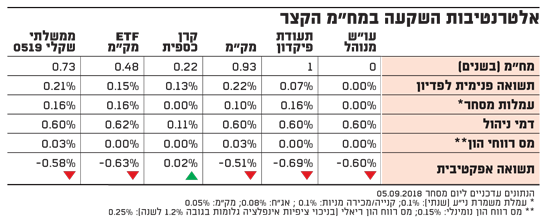

הטבלה הראשונה המצורפת מסכמת בגדול את האפשרויות לניהול האפיק. ממזומן, דרך מק"מ ועד לחוב ממשלתי קצר. לכל אחת משש האפשרויות יש את הסיפור חיים שלה בנוגע למספרים. ישנן כאלה שמשלמות מס רווח הון נומינילי וישנן ריאלי, ישנן כאלה עם עמלות מסחר וישנן בלי, ישנן תשואות החזקה שונות, ושונות במח"מ - אך במספרים כל כך נמוכים, עד כי המשתנה החשוב ביותר מתייחס לעלויות הניהול של תיק ני"ע עצמו.

קרנות ההשקעה הכספיות

כדי להבהיר את הנקודה, ומאחר ובתיק ני"ע עסקינן בהן עלויות הניהול משתנות, בחרתי מספר אקראי כדמי ניהול תיק - 0.6%. בדיסקליימר פנימי אציין שכנראה עשיתי פה חסד. רוב תיקי ני"ע הינם תיקי Retail שרק היו חולמים לשלם כך. מבט מהיר על הטבלה מראה שחמש מתוך שש האלטרנטיבות מכניסות את הלקוח לנתח תיק ממנו הוא מפסיד כסף ב-100%.

מצד אחד זה לא מצחיק, אבל מצד שני זה ממש לא מצחיק. להיכנס לעסקה שהלקוח שלך מפסיד ממנה כסף בוודאות, זה משהו שאפילו אריה דרעי ביום טוב לא היה עושה, והנה 5 אפשרויות המייצרות הפסד נטו אחרי עלויות. רק שיש אפשרות אחת, מוכרת, אבל משום מה לא שימושית מספיק - הקרן הכספית.

אין בה שום דבר מיוחד למעט זה שהיא מחויבת להשקיע בני"ע עם מח"מ נמוך משלושה חודשים, ומכאן רוב ההשקעות הכספיות הן פיקדונות ג'מבו, מק"מ עד 90 יום, וני"ע מסחריים קצרים. לקרן אין עמלות קנייה ומכירה, ומאחר ומדובר בקרן נאמנות, נגבים בשימושה רק דמי הניהול של הקרן ולא של הבית - 0.11% בממוצע. אף אחד פה לא יתעשר, אבל כל עוד היא תגבה דמי ניהול נמוכים מדמי הניהול של התיק, האפשרות הזו תהיה עדיפה גם מבחינת המיסוי, כיוון שהקרן משלמת מס על הרווחים הריאליים.

מאחר שהתשואה הנומינלית אמנם חיובית אך הריאלית בניכוי האינפלציה חזרה להיות שלילית - גם המס על הרווחים ייחסך בהינתן הציפיות הגלומות בשוק. בשתי מילים - הרע במיעוטו. אז יש לנו מוצר שיכול להיות תחליף למזומן, למק"מ או לממשלתית השקלית הקצרה בתיק. תחליף שאינו מפסיד נומינלית, לא נושך ולא מבקש אוכל, ועדיין פחות מדי שימושי בז'רגון ניהול התיק. וזה שלא שאין.

הטבלה השנייה מתארת את החלוקה בין המנהלים השונים, עלויות הניהול וההיקפים. אלא שאותם 13 מיליארד בקרנות האלה הגיעו יותר מהמערכת הבנקאית ופחות מדי מהחברות לניהול תיקים. מדוע? המשוואה היא שככל שהשימוש בכספיות ככיסוי על הנכסים הקצרים יגדל, דמי הניהול של בית ההשקעות על ניהול התיק יקטן. הרי קרן כספית מגדילה באפס את שורת הרווח למנהל התיק. לא כך דמי הניהול הישירים.

אלטרנטיבות השקעה במחמ הקצר

אקט של הוגנות

ב-2015 בית ההשקעות ילין לפידות, אחד מהיותר גדולים ומוערכים, בחר לסגור את הקרן הכספית שלו "כאקט של הוגנות". התירוץ היה האינפלציה השלילית, שהפכה את תשלום מס רווח ההון לחיובי והביאה גם את הכספיות להשאיר את הלקוח הסופי במינוס לאחר תשלום המס.

ולמה השימוש במילה תירוץ? ראשית, כי בתיקי ההשקעות המנוהלים עדיין התשואה נטו השלילית בכספית הייתה הרע במיעוטו בגלל עלויות הניהול בשאר המוצרים. ושנית, לסגור קרן בגלל מצב שוק נתון, קצת לא נשמע לי. החברה גם מנהלת קרן בקטגוריית אג"ח המדינה הצמוד (עד שנתיים). ככל שהאינפלציה בפועל צמחה בשנה וחצי האחרונות, ההשקעה בצמודים הקצרים הניבה רווחי הון. אבל כיום תשואת ההחזקה של חוב המדינה הצמוד לעד שנתיים, המהווה כ-60% מהקרן, עומדת על 1.05%-, דמי הניהול על 0.59% וציפיות האינפלציה 1.3%.

כשציפיות האינפלציה מזנקות, ועדיין לא מכסות את התשואה נטו לפדיון של מרבית הנכסים, להיכנס היום נראה פחות אטרקטיבי, בלשון המעטה. ועדיין אני לא רואה את החברה סוגרת את הקרן המנהלת 240 מיליון שקל. ומכאן, בהקשר של סגירת הכספית לפני כשלוש וחצי שנים - "אקט של הגינות" היה מתקיים לטעמי אם הקרן הייתה נשארת באוויר ומשמשת את מנהלי התיקים בחברה בניהול הנכסים השקליים הקצרים כתחליף למזומן, לפקדונות, למק"מ ולשאר הירקות הקצרים והמפסידים. בית השקעות צריך לחשוב על כל העוגה, ועל כל מי שאוכל ממנה.

לסיכום, אחזור לדברים בהם פתחתי. לא על זה יקום או ייפול תיק השקעות, אבל מדובר פה בחלק ממנו (באחוזים) שלפרקים מגיע להיקפים דו ספרתיים. אף אחד לא היה סוגר בבנק פיקדון שמשלם לו ריבית שנתית בגובה 10% אך עלותו 10.5%. אפילו לא בכסף קטן. X פחות Y יוצר מינוס, ויוצא לי להכיר פחות ופחות אנשים שאוהבים להרוויח מינוס.

אם כך, מדוע בתיקים המנוהלים זה מתקיים? נכסים קצרים הם חלק בלתי נפרד מתיק השקעות, אך אם יש אלטרנטיבה שלא לשלם עליהם מחיר, מדוע בכל זאת כן? התשובה היא כנראה חוסר תשומת-לב, גם של מנהלי תיקים (ולאחרונה מצאתי כמה מרוכזים פחות בהקשר הזה), ובוודאי של הלקוח עצמו. אך כאשר לבית השקעות יש עניין כלכלי לחוסר תשומת-הלב - זה מרגיש הרבה פחות טוב.

■ עמי רוזנברג, מנכ"ל נוסטרו החלטות השקעה בע"מ, מלווה ועדות השקעה/כספים ודירקטוריונים בניהול ההשקעות הפיננסיות והריאליות. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.