הראלי שאפיין את חודשי הקיץ נבלם בספטמבר, ושוקי ההון סיפקו תשואה חיובית אך מתונה בתיקי ההשקעות. בלימה זו משקפת ירידה בתחושת הוודאות לגבי צעדי המדיניות של הבנקים המרכזיים - מה יהיה קצב עליית הריבית בארה"ב ומתי נתחיל לראות עליית ריבית בישראל.

התשואה החיובית המתונה שהניבו תיקי ההשקעות של הציבור בספטמבר, הייתה באופן מקרי 0.07% או 0.08% בכל מדדי התיקים. התשואה האחידה נבעה מביצועים מתונים בכל אפיקי השוק השונים ומכך שלא היה אפיק כלשהו אשר בלט בתשואה, לחיוב או לשלילה.

מדדי אג'יו מבוססים על נתונים מבתי השקעות שונים רבים ומגוונים, בהם פסגות, אלטשולר שחם, פעילים, מגדל שוקי הון, אקסלנס, איי.בי.איי, מיטב דש, הראל, תפנית דיסקונט, UNIQUE, הלמן אלדובי, אלומות ואנליסט. המדדים מתקבלים מהגופים המנהלים מעל 80% מתיקי ההשקעות של הציבור, פרטיים, קיבוצים, מוסדות וארגונים. המדדים הנבנים מנתונים אלו עוקבים אחר "תיק ההשקעות המצרפי" של הציבור והתשואות המחושבות מהוות מדדי השוואה לביצועי תיקים בעלי פרופיל דומה.

טיפות אחרונות באג"ח - השקל "בסביבה מיוספת"

נראה כי השוק נכנס בספטמבר לתקופת המתנה לצורך בחינת האפשרויות והצעדים הבאים בנוגע לריבית, בעיקר בארה"ב ובישראל. עד מתי תימשך תקופת ההמתנה? אם יש תשובה, הרי שהיא לא התקבלה במלואה במסיבת העיתונאים האחרונה של נגידת בנק ישראל הפורשת, ד"ר קרנית פלוג. הנגידה, ביושרתה, נמנעה מהעלאת ריבית אחרונה כנראה לתקופת כהונתה.

למרות שקשה היה להאמין כי לקראת סיום תפקידה הנגידה היוצאת תשפוך אור ותקל על השוק בהערכת הצעד הבא בנוגע לריבית, ברור לכל כי הצעד הבא של הבנק יהיה עלייה בריבית. רק שאלת העיתוי נותרה בעינה. אמנם, האינפלציה בשנה האחרונה עלתה קלות ונכנסה לתחום רצועת היעד של האוצר, אולם השקל שייך לקבוצה מצומצמת של מטבעות אשר הריבית עליהן טרם החלה לעלות. בהודעתה אתמול הנגידה הציבה משפט מפתח לגבי שיקוליה בהשארת הריבית כשאמרה כי "השקל שומר על יציבות יחסית ברמה מיוספת". לאור זאת, המשקיעים מבקשים להפיק תועלת משוק האג"ח ממש עד לרגע האחרון, ובצדק, מאחר ותרומתם של אפיקי האג"ח לתיקי ההשקעות של הציבור כמעט ואינה קיימת השנה והמשקיעים מבקשים לסחוט ממנו כל טיפת תשואה אפשרית, רסיסים אחרונים של תשואה.

לשוק אין ברירה והוא חייב לקחת חלק במשחק זה ולקוות כי בנק ישראל ייזהר בהעלאת הריבית שתקשה על שוק האשראי במשק ובעיקר על ענף המשכנתאות וציבור הלווים בו. ניתן לומר כי שוק זה עבר בשנה האחרונה התאמה מסויימת כך שהריביות על משכנתאות עלתה עקב עלייה בסיכוני השוק ובציפיות לעליית הריבית במשק. תופעה דומה הייתה גם בשוק האשראי העסקי והדבר עשוי להקל על בנק ישראל ולאפשר לו לפעול במתינות ולהותיר את הריבית נמוכה זמן רב, כפי שאיפתו. עקב כך, למרות מגמה של עליית תשואות שנוצרת בשוק האג"ח בארה"ב, שוק האג"ח המקומי יציב יותר וגם החודש לא נסחף אחרי עליית התשואות בארה"ב, שנמצאות במגמת עלייה. תמונת מצב זו מאפיינת גם את התשואות שנצברו בתיקי ההשקעות האג"חיים מתחילת השנה, קרוב מאוד לאפס בתיק ללא מניות ותשואה של 0.91% בלבד בתיק הכולל 10% מניות.

קרוב ל- 1% לחודש בממוצע

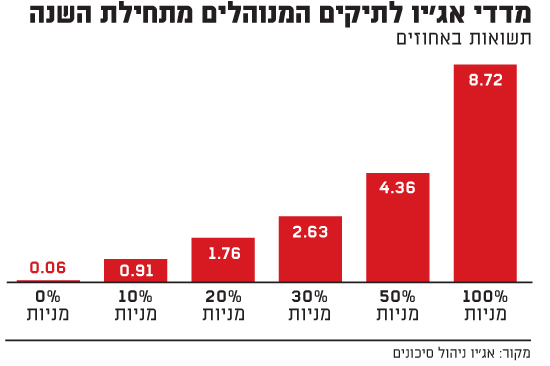

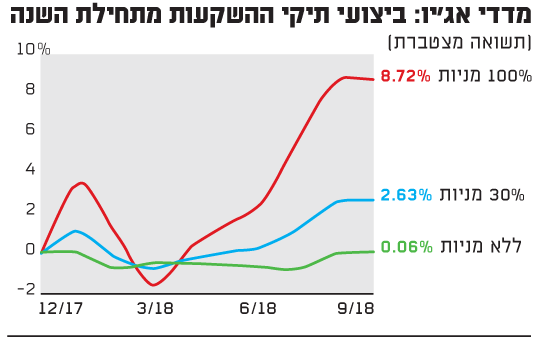

בחישוב פשטני, לעומת תיק ללא מניות, תוספת מניות בשיעור של כ-10% העלתה את התשואה המצטברת מתחילת השנה משיעור של כ-0% לשיעור הקרוב יותר ל-1%. תיק המכיל עד 30% מניות הניב תשואה בשיעור של 2.63% השנה ותיק הכולל מניות בלבד הניב, לפי מדדי אג'יו, 8.72% עד סוף ספטמבר. אפשר לגזור מכך אומדן להבנת הביצועים מתחילת השנה: כל 10% מניות תרמו לתשואת התיק קרוב ל-1% לחודש בממוצע. כך, למרות הביצועים השקטים בחודש ספטמבר, מתחילת השנה תיקי ההשקעות המשלבים אג"ח ומניות עם פיזור ראוי בארץ ובעולם, הניבו תשואות סבירות בסיכום של תשעה חודשים מינואר. ככל שהתיקים הכילו שיעורים גבוהים יותר של מניות, התשואות היו סבירות עוד יותר, אפילו נאות. התגמול בעבור לקיחת הסיכון היה השנה הולם ולמעשה הוא אף היה הדרך היחידה להשגת תשואה. אבל, השנה כאמור טרם הסתיימה ולפנינו שלושה חודשים לסיומה. אלו הם שלושה חודשים קריטיים למדי והתחושה לפי שעה היא שהאופטימיות המופלאה שאפיינה את השווקים בשנה האחרונה, תעמוד בפני מבחן.

מדדי אג'יו לתיקים המנוהלים מתחילת השנה

האם השווקים אכן כה חסינים?

עוד בסיומה של 2017 בניתוח לקראת 2018 הצבנו בטור זה את שאלת האופטימיות הגבוהה של המשקיעים וגם העלינו אפשרות ל"ברבור שחור", אותו תרחיש "בלתי צפוי" אשר עלול להביא לשינוי תפישה קיצוני של המשקיעים ולהעביר אותם מתחושת הביטחון הבולטת, אל אווירה של פאניקה. אותו "ברבור" היה עלייה מהירה במחיר הנפט אשר תגרור עלייה באינפלציה שתוביל בתורה לעליה מהירה מהצפוי בריבית. מגמה זו אכן מתרחשת ומחיר הנפט כמעט והכפיל את עצמו בשנה האחרונה. גם מחשבות המשקיעים לגבי קצב עליית הריבית משתנה. השינוי הראשוני נרשם בפברואר השנה בדיוק מאותן סיבות, והביא לנפילה של כ-12% במדדי המניות בארה"ב וקרוב ל-10% בישראל. אולם, השוק התאושש עד מהרה כך שבדיעבד הנפילה הייתה לתיקון זמני ושוקי המניות עלו למגמת עלייה רציפה מאז ועד אוגוסט. עלייה זו נסכה בטחון מחודש במשקיעים והורידה את משקלם של גורמי האיום, אך האם השווקים כה חסינים?

מדדי אג'יו: ביצועי תיקי ההשקעות מתחילת השנה

השווקים כמובן אינם חסינים והם עלולים לסבול מערעור הביטחון ומאותו שינוי תפישה מהיר, שיוביל לתיקון חד יותר מאשר זה שנראה בפברואר. הדבר נכון יותר לגבי ארה"ב, בה הריבית אכן עולה בקצב לא מבוטל אשר יכול להמשך ואף להאיץ את עצמו. מסיבה זו, לראשונה מזה כשש שנים, התשואה ל-10 שנים עלתה באופן מובהק מעל לשיעור של 3%. עקום התשואות האמריקאי עלה תוך שמירה על שיפוע מתון מאוד המשקף שינוי בציפיות כך שהריבית תעלה יותר הרבה ויותר מוקדם מהצפוי, בתמיכת העלייה במחיר הנפט ושיעור האינפלציה. עליה זו נוצרת עקב נתונים שוטפים אך קיימים סיכונים שאינם מתומחרים במלואם בריביות, כגון יציאה אפשרית מכדי שליטה, של מלחמת הסחר עם סין או פריצה קרובה במחיר חבית הנפט. לפיכך, שוק המניות האמריקאי, שהניב השנה תשואה נאה למשקיעים, עומד לתקופת מבחן רצינית למדי. לעומתו, לשוק המניות המקומי יש נסיבות מקלות השנה. גם הוא כמובן אינו חסין בפני נפילות, אולם ההצטרפות של משקיעים חדשים לבורסה, העלאת הדירוג וקצב הצמיחה הנאות במשק הישראלי, עשויים להקל במעט מגמה שלילית בתקופה הקרובה, ככל שזו תתפתח.

■ הכותב הוא מנכ"ל אג'יו ניהול סיכונים והחלטות פיננסיות. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.