הרבעון הרביעי בשנת 2018 היה חלש במיוחד עבור החוסכים באפיקי החיסכון לטווח ארוך, עם תשואות שליליות של מינוס 4.15% בממוצע, בעיקר בעקבות חודש דצמבר חלש במיוחד, כפי שנידון רבות לאחרונה. את המציאות הזו ניתן לראות היטב בעיקר בתשואות של מסלולי ההשקעה העיקריים של קבוצות הביטוח, המכונים הפוליסות המשתתפות ברווחים, שהן מסלולי הדגל שכוללים שלל אפיקי השקעה - סחירים ולא סחירים, שרשמו בדצמבר תשואות שליליות של מינוס 2.76% בממוצע.

אגב, סביר שהממוצעים הללו יאפיינו את שוקי הגמל וההשתלמות, שיציגו תשואות שליליות אף יותר מאלה של חברות הביטוח. זאת היות והפוליסות המשתתפות ברווחים נהנות בתקופות שליליות בשווקים מכך שיש להן רכיב משמעותי של נכסים לא סחירים שמשוערכים שלא בהתאם לתנודות בשווקים.

בכל אופן, בגלל תשואות חיוביות של כ-4.4% שנרשמו במהלך שלושת הרבעונים הראשונים של השנה, רשמו הפוליסות המשתתפות ברווחים תשואות חיוביות בממוצע של 0.07% בכל שנת 2018. ואולם, הממוצע במקרה זה משקר במידה רבה מהרגיל, דבר אשר מלמד על שונות גבוהה מהרגיל. זאת משום שהתשואה האפסית למעשה שרשמו הפוליסות המשתתפות ברווחים ב-2018 בממוצע ענפי מסתירה בחובה שוק חצוי: שלוש השחקניות הגדולות בשוק עם תשואות חיובית, ומנגד, ארבע השחקניות האחרות עם תשואות שליליות לשנה כולה.

הפנסיה המקיפה החדשה

חודש אדום לכולם; מינוס 3% להראל בדצמבר

במה מדובר? הראל שבעבר הייתה מהמובילות בתשואות באפיקי החיסכון לטווח ארוך, ובין היתר בשוק ביטוחי המנהלים ובעיקר בפוליסות המשתתפות ברווחים שמהוות את התיק הגדול בשוק האמור. ואולם, ב-2018 הראל הציגה תוצאות חלשות יחסית, עם תשואה שלילית מצטברת של 0.85% בפוליסות המשתתפות ברווחים.

זה קרה להראל במידה רבה בעקבות הידרדרות יחסית לעומת מתחרותיה שקרתה ברבעון הרביעי בשנה שעברה, עם תשואה שלילית של מינוס 4.55% - הכי חלשה ברבעון האחרון בפוליסות המשתתפות ברווחים. זה קרה להראל, שאת השקעותיה מנהל סמי בבקוב, גם בדצמבר. בחודש האחרון של 2018 רשמה החברה תשואה שלילית של מינוס 2.99%, וזאת למרות שהיא נהנית מרכיב משמעותי מאוד של נכסים אלטרנטיביים שאינם סחירים, גם ביחס לחברות ביטוח אחרות.

מנגד, ישנה חברה שרשמה תשואות חיוביות בשקלול כל השנה שעברה, עם תשואה שנתית מצטברת של 0.47%. מדובר בקבוצת מגדל, שאת השקעותיה מנהל אסף שהם, שבשנה החולפת המחישה עוד היבט של ניהול תיקי השקעות בהיקפים אדירים: רווח או הפסד בעקבות החלטות השקעה ישנות. מגדל, שמחזיקה בתיק הגדול ביותר בשוק הביטוח, רשמה בשנה החולפת תשואה גבוהה, כשההובלה שלה קרתה במהלך שלושת הרבעונים הראשונים של השנה, במהלכם היא נהנתה מההבשלה המוצלחת במיוחד של השקעה היסטורית בפתאל, שהונפקה בפברואר 2018.

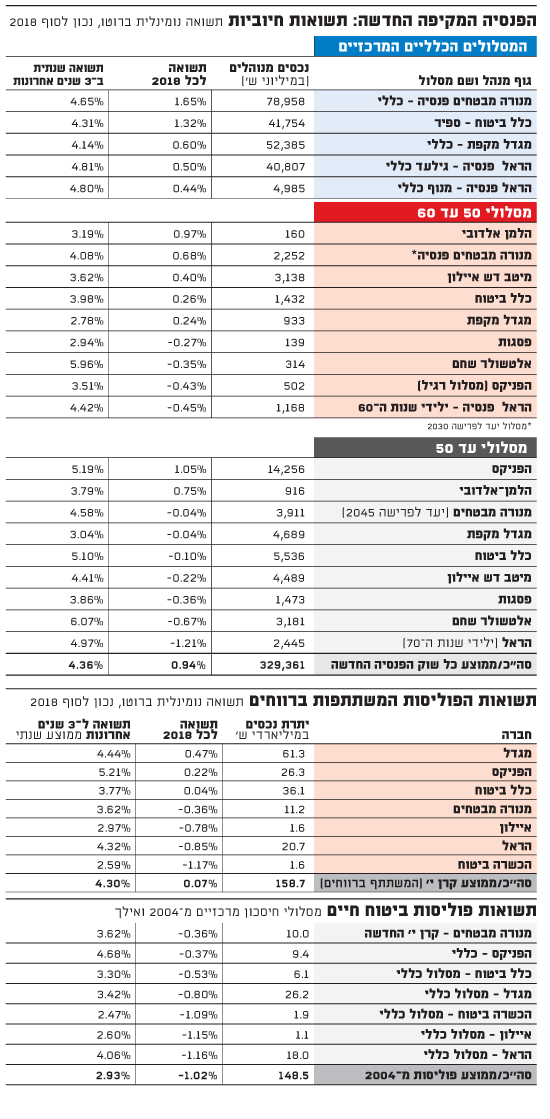

בכל אופן, התשואות האפסיות ברמת שוק שנרשמו בכל 2018, והשליליות מאוד ברבעון ובחודש האחרונים של השנה שעברה, ניכרות גם מהשוק הצומח ביותר בשוק החיסכון לטווח ארוך: הפנסיה החדשה המקיפה, וגם משוק מסלולי החיסכון המרכזיים בפוליסות ביטוחי המנהלים שמושקעות בשוקי ההון ושנמכרות משנת 2004 ואילך.

נתחיל עם תיק ביטוחי המנהלים השני בגודלו - הפוליסות שנמכרות משנת 2004 ואילך. בניגוד לפוליסות המשתתפות ברווחים, שנמכרו בשנים 1992 עד 2003, ושנוהלו בעיקר באמצעות מסלול דגל אחד בכל חברת ביטוח, הרי שהפוליסות מ-2004 ואילך נחלקות למסלולי השקעה רבים. כמו כן, בעוד שבפוליסות המשתתפות ברווחים מנוהלים נכסים בהיקף כולל של כ-158.7 מיליארד שקל, הרי שהפוליסות משנת 2004 ואילך עודן קטנות יותר (הגם שזה ישתנה כנראה ב-2019), ובאמצעותן מנוהלים כ-148.5 מיליארד שקל. בכל אופן, מסלולי הדגל בפוליסות מסלולי ההשקעה מ-2004 ואילך מציגים ב-2018 תשואות שליליות של מינוס 1.02% ברמה ענפית.

המקיפות החדשות: די סולידיות אך שליליות

וכאן נעבור לשוק הגדול והצומח הרבה יותר: קרנות הפנסיה המקיפות החדשות. בקרנות אלה מנוהלים נכון לסוף 2018 נכסים בשווי של כ-329.4 מיליארד שקל, וזאת לעומת נכסים בשווי של כ-334 מיליארד שקל בסוף הרבעון השלישי ב-2018. מאחר ומדובר בשוק שנהנה מהפקדות אדירות וקבועות, הרי שהקיטון בסך הנכסים קרה בגלל תשואות חלשות במיוחד. עד כמה חלשות? קרנות הפנסיה החדשות המקיפות רשמו בשנה שעברה תשואה מצטברת של 0.94% בממוצע, כך שברבעון האחרון בשנה החולפת הן הציגו תשואה ממוצעת של מינוס 3.55%, וזאת למרות ש-30% מנכסיהן מושקעים ברכיב הכי סולידי שיש - האג"ח המיועדות שהמדינה מנפיקה להן, ושנותנות ריבית ריאלית קבועה של 4.86%. בדצמבר האדום בלבד רשמו קרנות הפנסיה המקיפות החדשות תשואות שליליות של מינוס 2.62%.

אגב, לצד הקרנות המקיפות החדשות יש גם שוק קטן בהרבה, של 6.3 מיליארדי שקלים "בלבד", של קרנות הפנסיה הכלליות, שרשמו ברבעון הרביעי ב-2018 תשואה ממוצעת שלילית של מינוס 4.48%, בעיקר בשל תשואה שלילית של מינוס 2.74% בדצמבר האדום, ושסגרו את 2018 כולה עם תשואות של מינוס 1.71%. לגבי הקרנות הכלליות נציין כי הן דומות באופיין יותר לשוק הגמל מאשר לשוק הקרנות המקיפות, הגם ששתיהן קרנות פנסיה, מה שמחזק את הערכות כי שוק הגמל צפוי להציג תשואות שליליות ב-2018.

התוצאות הממוצעות לשני הענפים האמורים חשובות וממחישות עד כמה 2018 הייתה שנה קשה, גם אם לא דרמטית לרעה. למה הכוונה? בשוק הפנסיה מדובר בתשואה על סך ההשקעות הנמוכה ביותר מאז 2011, שהסתיימה עם תשואה שלילית של מינוס 1.15%. כמו כן, התשואות בפנסיה החדשה המקיפה מלמדות כי התשואה בשנה האחרונה הייתה אמנם חיובית אך היא גם השנה השלישית הכי חלשה מאז 1999 ועד היום, כשרק 2008 הייתה שלילית אף יותר מ-2011, עם מינוס 11.79%. ומה לגבי הפוליסות המשתתפות ברווחים? ב-2018 רשמו הפוליסות המשתתפות ברווחים תשואות שנתיות ממוצעות של כמה עשיריות האחוז, דבר אשר ממצב את השנה החולפת במקום דומה לזה שבו היא נמצאת גם בשוק הפנסיה: השנה הרביעית הכי חלשה מאז 1999 ועד היום, אחרי 2011, 2002 ו-2008, שהיו שליליות ממש ברמת הממוצע הענפי.

ומיהם הגופים המובילים? נתחיל משוק הפנסיה החדשה המקיפה, שם יש כמה גופים שבולטים לחיוב: מנורה מבטחים, השחקן הגדול ביותר בשוק זה, הלמן אלדובי, השחקן המשתפר ביותר בשוק בשנה שעברה, והפניקס, השחקן המצטיין והעקבי ביותר לאורך שנים בשוק.

נתחיל ממסלולי ההשקעות הגדולים בשוק הפנסיה החדשה - המסלולים הכלליים, שסגורים להצטרפות של חוסכים חדשים. מי שמובילה פה היא מנורה מבטחים פנסיה, שאת השקעותיה מנהל יוני טל, שרשמה תשואה שנתית של 1.65%, שהינה הכי גבוהה משלל מסלולי ההשקעות בפנסיה החדשה אותם בחנו. במקום השני בקטגוריה זו ניצב מסלול ספיר של כלל פנסיה של כלל ביטוח, כששני המסלולים הגדולים של הראל פנסיה סוגרים את הטבלה ב-2018, אך מובילים אותה בבחינת התשואות בשלוש השנים האחרונות.

לצד קטגוריה זו ישנן עוד שתיים מרכזיות בשוק הפנסיה החדשה, והם מוטי גיל. נתחיל מהמסלול של עד גילאי 50, שם בולטות לחיוב הפניקס, שאת השקעותיה מנהל רועי יקיר, והלמן אלדובי, שאת השקעותיה מנהל אמיר גיל, שהן השתיים היחידות שהציגו בקטגוריה זו תשואה שנתית חיובית, של 1.05% ושל 0.75%, בהתאמה. בצד השני של הטבלה ניצבות הראל, עם תשואה שלילית של מינוס 1.2%, ואלטשולר שחם, עם תשואה שלילית של מינוס 0.67%. בהסתכלות על שלוש השנים האחרונות מי שבולטים לחיוב באפיק זה הם אלטשולר שחם והפניקס, עם תשואות שנתיות ממוצעות של 6.07% ו-5.19%, בהתאמה.

כמו כן, ישנה קטגוריית גילאי 50 עד 60, בה מובילה הלמן אלדובי, ואחריה מנורה מבטחים פנסיה ומיטב דש (איילון), כשמהצד השני ניצבות אלטשולר שחם, הפניקס והראל. אגב, שתי המצטיינות בקטגורייה זו בהסתכלות על שלוש שנים הן השתיים שלא צלחו היטב את המפולות של הרבעון הרביעי ב-2018, הן אלטשולר שחם והראל.

הטווח הארוך: הפניקס מובילה בבירור

ולסיום, מי הם הגופים המצטיינים בשוק ביטוחי המנהלים בסופה של שנת 2018? כאמור, מגדל, הפניקס וכלל ביטוח הן היחידות שרשמו ב-2018 תשואה חיובית בפוליסות המשתתפות ברווחים, בעוד שבפוליסות שנמכרות משנת 2004 ואילך מדובר בתמונה שלילית יותר, ובמסגרתה אין אף מסלול דגל שרשם תשואה חיובית.

כלומר, המצטיינים בתשואות של הפוליסות שנמכרות משנת 2004 ואילך הם גופי ניהול ההשקעות של מנורה מבטחים, של הפניקס ושל כלל ביטוח, עם תשואות שנתיות שליליות של "רק" מינוס 0.36%, מינוס 0.37% ומינוס 0.53%, בהתאמה. מהצד השני יש שלושה שחקנים עם תשואות שליליות של יותר מ-1% בכל שנת 2018, והם שתי חברות הביטוח הקטנות ביותר בשוק זה (שבו יש יתרון לגודל), והחברות המאכזבות של 2018: הכשרה ביטוח, איילון והראל, שרשמו תשואות שליליות של מינוס 1.09%, מינוס 1.15% ומינוס 1.16%, בהתאמה.

ומה לגבי טווחי זמן ארוכים יותר? בבחינת התשואות לשלוש השנים האחרונות, 2016 עד 2018, עולה כי מי שבולטת לחיוב בתשואות בביטוחי המנהלים היא חברת הביטוח הפניקס, שמציגה תשואות שנתיות ממוצעות של 5.21% ושל 4.68%, בפוליסות המשתתפות ברווחים ובפוליסות שנמכרות מ-2004 ואילך, בהתאמה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.