נכנסנו לרבעון הראשון של השנה החדשה. חלק מהדוחות המסכמים את שנת ההשקעות שחלפה כבר מצויים עמוק בתיבת הדואר הנכנס, וחלקם יעשו את הדרך לשם במהלך החודשים הקרובים. קרוב לוודאי שרוב הדוחות יציגו תשואה שלילית בשנה בה הסיכונים עלו על הסיכויים.

השאלה הנשאלת כמובן היא אם גם כשמדובר בתשואה שלילית, עדיין ניתן לצאת שבעי רצון? והתשובה היא כן. בהנחה שמדדי השוק הראשיים והמשניים המרכיבים את המנדט שניתן למנהל התיק לא ייצרו מספרים טובים יותר, אפשר להיות מרוצים מאיכות הניהול גם בשנה שלילית, שאם נרצה או לא - היא חלק ממגרש המשחקים בהשקעות ארוכות טווח. הבעיה היא דווקא במדידה השנייה שקיימת לעיתים בעיקר בתאגידים או במשקיעים עם היקפים גבוהים, והיא השוואה בין תיקים קיימים המנהלים מדיניות זהה.

לטעמי לפחות, כישלון ניהול הסיכונים בחלק מהחברות לניהול התיקים השנה הגיע בדיוק מאותה שיטת ליגה שמערבבת מנהלי תיקים כמו קובייה הונגרית, ולעיתים מכניסה אותם לכל מיני פינות. אדלג על פיתוח הנקודה שפער תשואות בין מנהלי תיקים אמנם יכול להצביע על כישלון ניהולי בטווח הקצר, אך גם על גידור השקעות חיוני לטווח הבינוני והארוך. ידוע שהרבה לקוחות נוטים לפספס את המנהלים שקראו היטב את המפה, אך הפוזיציה שלהם הבשילה באיחור של כמה חודשים. הנקודה היותר חשובה ואותה היכרנו בשוק קופות הגמל לפני ואחרי רפורמת בכר, היא שהתחרות לעיתים הופכת את היוצרות, ועשויה לגרום לכך ששיקולים קצרי טווח מנהלים השקעות לטווח ארוך, ובכך מתמחרים מחדש את הסיכונים.

חגיגת הנפקות ראוותנית

השנה זה קרה בכמה בתי השקעות, ולא מהקטנים. נראה כי ניהול הסיכונים אצל אותם מנהלי תיקים נשכח במקרה הטוב או קרס במקרה הרע. צריך להבין, 2018 הייתה שנה לא קלה לניהול השקעות. התנודתיות המטורפת שנבעה בעיקר מהיעדר נזילות בשווקים, יצרה פערים אדירים בין ניירות הערך בצד החיובי ובין ניירות הערך בצד השלילי. ת"א 125 לדוגמה סיים את השנה בתשואה שלילית של 2.3%. לא נעים, לא נורא. אבל אם מנכים בדיוק 10 ני"ע מתוך 125, שטסו למעלה מסיבה זו או אחרת, והמשקל המצרפי שלהם במדד מתקרב ל-20%, מגלים שהמצב היה ממש לא נעים וממש נורא. ומאחר ולא ניתן לצפות ממנהל תיקים שיישב בול עליהם ובמשקל המדדי שלהם, אני מציע שנניח למניות השנה, כי הפערים העצומים בין המנהלים ב-2018 הגיעו בעיקר מאגרות החוב.

ופה את הכישלון בניהול הסיכונים במספר מנהלים כבר לא ניתן היה לפספס. הוא צמח בחברות הנדל"ן האמריקאיות שהגיעו לגייס חוב בישראל. מדובר בחגיגת הנפקות הראוותנית כמו בת מצווה ביישוב סביון, ומתוחזקת על ידי ארכי-מאעכרים (שסך הכל עושים את עבודתם), אך אותנו מעניין מנהל התיקים בקצה.

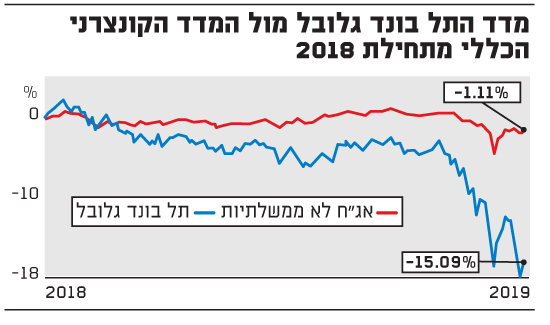

מדד התל בונד גלובל מול המדד הקונצרני

פערים ב-DNA

סיבות להשקיע בחוב הנ"ל לא חסרות. מאחר ואותם מנהלי תיקים בדרך לדקלם את הסיבות אצל לא מעט לקוחות, וכדי לחסוך להם סט של טוחנות בפה, אציין פה חלק מהסיבות: ישנן בהחלט לא מעט חברות גדולות עם תזרים מזומנים יציב, ישנן סדרות עם ביטחונות חזקים שנפלו על לא עוול בכפם, איגוח תזרים של מספר נכסים מאפשר גמישות בתשלום החוב אם אחד הנכסים הבודדים ייקלע לקשיים בהחזר, וכמובן היחס של השוק אל המנפיקות הללו כמקשה אחת הוא שגוי מיסודו. גם ה"אובר שוטינג" במחירי החוב שנבע מפדיונות גבוהים בקרנות הנאמנות והכסף החלש, הוא נכון לחלוטין, ובהחלט סביר שרוב החברות יידעו לשרת את חובן - גם אם זה לא משתקף כרגע בתשואה שבה הן נסחרות. אז עד לכאן הכל טוב ויפה. אבל צריך לומר עוד משהו:

הסיכונים פה הם בהחלט לא סיכונים רגילים שהשוק הקונצרני היחסית בתולי שלנו הכיר. מעבר לעובדה שרובן הן חברות משפחתיות שהתלות שלהן באיש אחד היא גבוהה מאוד, מדובר בחברות שמעולם לא היו ציבוריות, והן אינן מורגלות בכללי דיווח ובקרה המקובלים בשוק ההון, שלא לומר את קלישאת השוק "ממשל תאגידי ראוי". המבנה המשפטי הוא בעייתי לא פחות, כיוון שהחברות האלו נרשמו באיי הבתולה מטעמי מס. למרות התחייבותן לקבל את הדין הישראלי במקרה של חדלות פרעון, מחזיק החוב יכול למצוא את עצמו בקדירת קניבלים שתייצר קושי לא מבוטל לשים יד על נכסיהם.

התמורה של רוב הנכסים שימכרו תלך קודם כל אל הבנקים שהלוו את החוב הבכיר לכל נכס. ובכלל, אנחנו מדברים על "מכירת נכס במקרה הצורך" בחברות שמורגלות בעיקר לקנות נכסים וקצת פחות לממש אותם, בטח אם מדובר על שירות חוב. אם מימוש נכס בכלל מצוי בתודעה שלהם, זו כנראה הזדמנות טובה להתחיל למכור נכסים ולקנות את החוב של עצמם. מעניין אותי כמה מהנכסים של יואל גולדמן (אול-יר) יודעים לייצר תשואה של 44% (סדרה ב') או אפילו 12% (סדרה ג'). אבל משום מה זה לא בדיוק קורה.

מימוש נכסים כדי להימנע מהסדר חוב הוא משהו שיותר ב-DNA שלנו, וקצת פחות ב-DNA האמריקאי שהתמודדות שם עם חוב בעייתי זה כמו טיול מאורגן של ההורים שלי עם השטיח המעופף. שגרה. אז הנה הסיכויים והסיכונים, ועכשיו לשאלה האם יש להן בכלל מקום בתיקי ההשקעות שלנו? התשובה היא כן, אבל לא לכל חברה, ולא לכל סדרה, והכי חשוב - לא בכל היקף.

שלא תהיינה אי הבנות, העברת המטוטלת לצד השני והטלת וטו על אגרות החוב האלה כגוש אחד גם היא לא נכונה. ברמה האישית, ראיתי כמה וכמה סדרות שנסחרות בתשואות לא הגיוניות למרות ביטחונות טובים ומצב תזרימי יציב מאוד, שמעלות את השאלה למה בכלל לקנות מניות. העניין הוא שניהול תיק השקעות מתקרב יותר לרמה הציבורית, וזה מצריך חשיבה שונה לגמרי. ניקח את מדד הבונד השקלי. משקל חברות הנדל"ן האמריקאיות במדד עומד על כ-20%. ועכשיו ניקח לדוגמה תיק שכיח עם 20% מניות המאוזן בין האפיק השקלי והצמוד (35% לכל אחד מהאפיקים) ומשקיע 15%-20% בחוב קונצרני שקלי. במקרה זה, ניתן לצפות לחשיפה בפורטפוליו לחברות הנדל"ן האמריקאיות של 3.5%-4%. תיקים שהביאו את עצמם לחשיפה של מעל 50% מחוב החברות השקלי, ואף לחשיפה דו ספרתית ביחס לסך פורטפוליו ההשקעות, הם תיקים שנתנו משקל יתר לסיכויים על חשבון ניהול הסיכונים - גם בהתממשות המקרה הסביר שרוב החברות ידעו לשרת את החוב במועד.

חלק מההתמודדות עם השנה האחרונה כמו גם בשנות הריביות והתשואות הנמוכות בשווקים, היה הגדלת היצע ההשקעות וגיוון הפורטפוליו למשל גם לקרנות השקעה אלטרנטיביות או השקעות לא סחירות אחרות, שהמתאם שלהם לשוק הסחיר נמוך. אם מישהו מחפש פרנסה טובה, הוא יכול לפתוח סטארט-אפ שגובה שקל אחד על השאלה "אם ההשקעה כל כך מוצלחת, והרווחנו כל כך הרבה ביחס לתיקי ההשקעות, מדוע לא להיכנס בהיקפים גדולים יותר?". תאמינו לי הוא יתעשר. אבל התשובה לדוגמה הזו זהה לדוגמת החשיפה לחברות הנדל"ן האמריקאיות שהפציצו בתשואה שייצרו לתיקים ב- 2017, והיא "ניהול סיכונים".

ודווקא ניהול הסיכויים הוא זה שתופס נתח גדול יותר מקבלת החלטות ככל שקיימת תחרות גוברת בין מנהלים. ברור שלא צריך לנהל השקעות לפי שנה אחת, גם אם קוראים לה 2008 או 2018. בהסתכלות ארוכת טווח הן עדיין היוצאות מהכלל ולא הכלל. אבל כן צריך בכל שלב לשאול היכן התממשות הסיכון או אפילו טעות בהערכה משתלבת עם שאר ההשקעות של הלקוח. במילים אחרות - גם אם הקרקע נראית סופר יציבה, כמה משקל גוף יהיה נכון לשים על הרגל שדורכת עליה.

עמי רוזנברג, מנכ"ל נוסטרו החלטות השקעה בע"מ, מלווה ועדות השקעה/כספים ודירקטוריונים בניהול ההשקעות הפיננסיות והריאליות. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.