כולם מדברים על שופרסל "החזקה" - החברה שמכופפת ולוחצת על הספקים הקטנים לתת לה הנחות (איזה נצלנית); החברה שהפכה גם לספקית מוצרי קוסמטיקה וטואלטיקה (רכישת ניו-פארם שהפכה ל-Be); החברה עם התוצאות הטובות והתחזית החיובית - החברה שהאנליסטים אוהבים.

אבל, שופרסל החזקה מדווחת בדוחות הכספיים על חולשה בנזילות שלה. ההון החוזר שלה שלילי כבר תקופה ארוכה. לפי דוח הרבעון השלישי ל-2018, "לחברה גירעון בהון חוזר (על בסיס מאוחד) בסך של 334 מיליון שקל, בהשוואה לגירעון בהון החוזר בסך של 592 מיליון שקל בסוף שנת 2017".

גירעון בהון החוזר הוא על פניו נתון שמבטא סיכון נזילות גדול. ההון החוזר מוגדר כנכסים שוטפים בניכוי התחייבויות שוטפות. נכסים שוטפים הם נכסים שיתממשו למזומנים בטווח של השנה הקרובה, ומדובר בנכסים כמו יתרת לקוחות שמבטאים את המכירות באשראי לקוחות.

שופרסל נותנת אשראי יחסית קטן. ככה העסק שלה מתנהל - אנחנו, הלקוחות, קונים במזומן או בכמה תשלומים בודדים. כך שבממוצע כולל הכספים מהלקוחות מתקבלים בטווח של שבועות.

עוד בצד הנכסים השוטפים - מלאי. המלאי צפוי להימכר בחודשים הקרובים, והתמורה בגינו צפויה להתקבל בטווח של החודשים הקרובים.

מול הנכסים האלו (ונכסים שוטפים נוספים) יש התחייבויות שוטפות כמו אשראי לזמן קצר (לרבות הלוואות, איגרות חוב ועוד) וספקים. הספקים מבטאים את החוב של שופרסל בגין הקניות שלה.

שופרסל משלמת להם על פי המקובל בשוק, ומקובל לשלם אחרי חודשים מיום העסקה - שלושה, ארבעה וגם חמישה חודשים אחרי העסקה. כלומר, בעוד שהלקוחות משלמים לשופרסל יחסית מהר - היא משלמת לספקים יחסית לאט.

התזרים סוגר את החור

מצב הנזילות של שופרסל - טוב או רע?

ומה אתם חושבים על המצב הזה? כנראה שהייתם מוכנים להתחלף עם החברה. מי לא רוצה לדחות את התשלומים, ולהקדים את התקבולים. אבל אתם כמובן לא יכולים, אתם לא שופרסל.

המצב הזה - חוסר הסימטריה בין האשראי ללקוחות מול האשראי לספקים, מספק לחברה בעקיפין אשראי קבוע, נוח וזול מהספקים. הם אלו שמממנים את הפעילות השוטפת של החברה (יתרת ספקים 2 מיליארד שקל, יתרת לקוחות 1.2 מיליארד שקל).

אלא שלמרות שמדובר בנקודה חיובית מהזווית של שופרסל, היא יוצרת מצג חשבונאי שנראה בעייתי ועלול לשדר מצוקת נזילות.

יתרת הספקים הגדולה (לצד התחייבויות שוטפות נוספות), גורמת להון החוזר להיות שלילי. הון חוזר הוא יחס נזילות שאמור לבטא את יכולת הנזילות של הפירמה בטווח של השנה הקרובה. הרי אם ההון החוזר שלילי, המשעות היא שהנכסים שיהפכו למזומנים בטווח של השנה הקרובה, נמוכים מההתחייבויות שיש לשלם בטווח של השנה הקרובה. במצב כזה, איך החברה אמורה לשרת את החובות? לכאורה היא בבעיית נזילות.

טוב, זה לא נכון. ראשית, היא לא אמורה באמת לשרת את החובות האלו כי הם מתגלגלים. הספקים שלה תמיד יממנו אותה. שופרסל אמנם תשלם לספק מסוים בגין קניות עבר, אבל היא תהיה חייבת לאותו ספק בגין קניות בהווה. כלומר, מדובר על חוב לספקים שאין צורך לשלם את כולו בבת אחת, הוא באופן שוטף ממוחזר.

ואם כך, אז ההון החוזר לא מבטא את מצב הנזילות האמיתי של החברה, ובכלל - בחברות שמתממנות באופן שוטף על ידי ספקים (חברות שמוכרות לצרכן הסופי שמשלם יחסית מהר, ומקבלות אשראי מהספקים), הרי שההון החוזר לא רלבנטי. למעשה, היה צריך להתייחס ליתרת הספקים כאילו היא חוב לטווח ארוך (חוב לא שוטף) שכן תמיד החוב הזה קיים, ו"תמיד" זה טווח ארוך.

אז החור בהון החוזר הוא לא באמת חור. בכל מקרה, גם אם לכאורה שופרסל הייתה צריכה לשלם את החוב לספקים (ולא הייתה יכולה לגלגל את כולו), גם אז ההון החוזר השלילי לא היה מבטא את מצב הנזילות שלה.

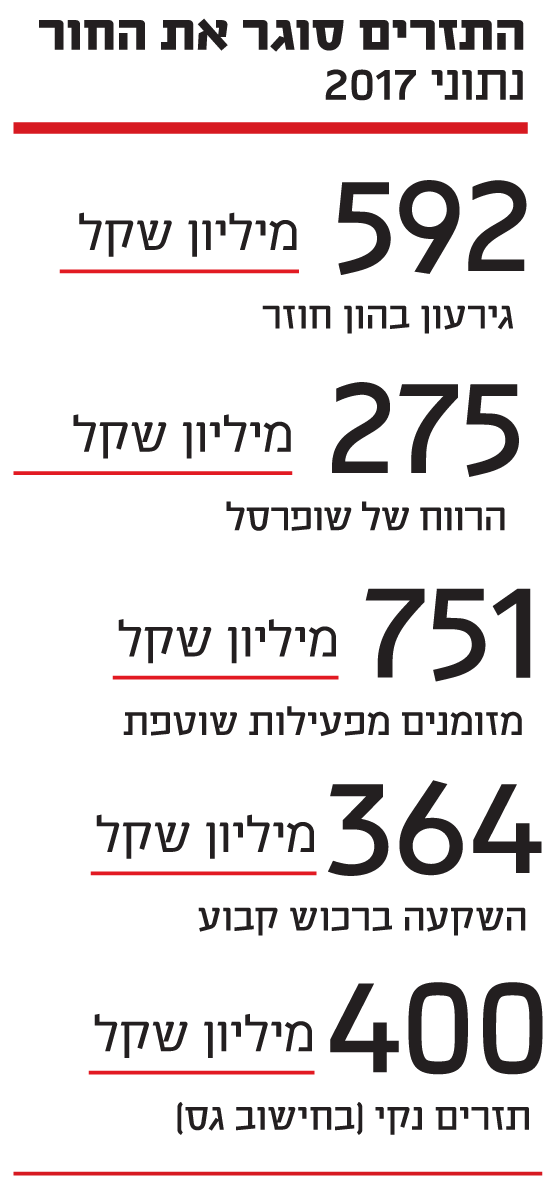

שופרסל באופן שוטף מייצרת מזומנים והרבה. בשנת 2017 החברה הרוויחה 275 מיליון שקל וייצרה מזומנים מפעילות שוטפת בסך של 751 מיליון שקל. בתשעת החודשים הראשונים של 2018 החברה הרוויחה 216 מיליון שקל וייצרה מזומנים מפעילות שוטפת בסך של 552 מיליון שקל.

התזרים הזה סוגר את החור בהון החוזר באופן שוטף. אבל האמת שהתזרים הזה משקר, ואחזור צעד אחורה. הפער הגדול בין הרווח לתזרים - קרוב ל-500 מיליון שקל על בסיס שנתי, נובע בעיקר מהפחת של החברה (סדר גודל של 300 מיליון שקל בשנה). פחת הוא הוצאה שנרשמת בדוח רווח והפסד, אבל היא לא במזומן. היא כבר שולמה עם ההשקעה ברכוש הקבוע.

אלא שהשקעה ברכוש קבוע היא תהליך שוטף. שופרסל ממשיכה להשקיע בסניפים, בסניפים חדשים, וההשקעה הזו אפילו גדלה משמעותית על רקע רכישת ניו-פארם (שהפכה ל-Be). בחישוב התזרים צריך להוריד את ההשקעה השנתית וכך מגיעים לתזרים הפנוי/ החופשי של החברה.

בתשעת החודשים הראשונים ההשקעה ברכוש קבוע גדולה מאוד ונראה שלא מייצגת - 439 מיליון שקל (בגלל ההשקעה ברשת Be). בשנת 2017 (גם בה היו השקעות ברשת Be, אבל קטנות יותר) ההשקעה ברכוש קבוע הסתכמה ב-364 מיליון שקל. בחישוב גס (מאוד) התזרים הנקי המייצג יורד ל-400 מיליון שקל בשנה. עדיין זה הרבה כסף, וזה די סוגר את החור בהון החוזר.

וגם אם איכשהו, למרות שכאמור לא צריך "לשלם" את הספקים ויש תזרים פנוי משמעותי שסוגר את החור, יש בעיה. אז יש מסגרות אשראי לא מנוצלות (בסכומים של מאות מיליוני שקלים).

ועל רקע זה, קבע דירקטוריון החברה כי - "על אף הגרעון בהון החוזר לא קיימת בעיית נזילות בחברה".

נזילות יש, אבל גם מינוף

אז בנקודת הזמן הזו, סיכון שמגיע מכיוון נזילות בשופרסל נראה תיאורטי. אבל שופרסל של השנים האחרונות היא חברה עם חוב גדול, שמתבטא במינוף גדול. לחברה יש הון עצמי של 1.9 מיליארד שקל שמחזיק מאזן של 8 מיליארד שקל. על כל שקל שמגיע/הגיע מהבעלים יש 3 שקלים שהגיעו מהבנקים, מהציבור (איגרות חוב) ומהספקים שממנים את החברה - וזה הרבה.

הכותב הוא מרצה לחשבונאות, ניתוח דוחות כספיים והערכות שווי, ויועץ בתחומים אלה. בכל מקרה, אין לראות בכתבות אלה משום עצה ו/או המלצה לרכישה או למכירה של ניירות ערך. כל הפועל בהסתמך על המאמר ו/או על תוכנו, אחראי באופן בלעדי לכל נזק ו/או הפסד שייגרם לו.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.