האם הליך אישור עסקת הענק למכירת חברת כרטיסי האשראי לאומי קארד נקלע לקשיים? בנק ישראל, והעומד בראשו, הנגיד פרופ' אמיר ירון, טרם אישרו את מכירת לאמי קארד לידי קרן ההשקעות הזרה ורבורג פינקוס, ככל הנראה משום שאינם מרוצים ממבנה העסקה העומדת לפתחו של הבנק המרכזי. עם זאת, בבנק המרכזי רואים גם עתה בוורבורג פינקוס האמריקאית כגורם ראוי שעובר בהצלחה את דרישות ה-Fit and Proper. זאת בהתאם לדברי המפקחת על הבנקים, ד"ר חדוה בר, בכנס שנערך בדצמבר האחרון. כלומר, על פי הערכות בשוק, בנק ישראל לא גילה דבר מה חדש על ורבורג פינקוס, שימנע את אישור העסקה, והסיבה לאי מתן האישור עד כה טמונה בהיבט אחר, שנוגע למבנה העסקה.

"התבקשו מספר הבהרות נוספות"

כאמור, העסקה עדיין לא קיבלה את האישור שעד לאחרונה נראה היה כברור מאליו, לאחר שהרוכשת עברה בהצלחה את הליך הבדיקה המעמיקה של המהימנות וגם זכתה להמלצה לאישור מצד ועדת הרישיונות שמייעצת בנושא לנגיד הבנק המרכזי. ואולם, לאחרונה דיווח בנק לאומי על הארכת המועד המוסכם להשלמת העסקה, וזאת משום שלא התקבל האישור הסופי מהנגיד, כשהצדדים אף סיכמו ביניהם על הארכת המועד ל-14 לפברואר. מועד זה יחול בשבוע הבא, ועדיין לא ברור אם העסקה תעמוד בתנאי בנק ישראל עד אז כך שהאישור יינתן. בשוק גוברות הערכות כי לא בטוח שמדובר בדיונים טכניים בלבד בין הנגיד לבין אנשי ורבורג פינקוס.

מבנק ישראל נמסר היום בתגובה לפנייתנו בנושא כי "כפי שאמרה המפקחת על הבנקים, הרוכשת עברה את בדיקת הפיט אנד פרופר. בנק ישראל בוחן את העסקה לפרטי פרטיה, ועומד בקשר עם הצדדים לגבי מספר הבהרות נוספות שהתבקשו שקשורות למבנה העסקה". מהצד השני, של ורבורג פינקוס, מוסרים כי "החברה נערכת לסגירה בשבוע הבא, על כל ההיבטים הכרוכים בכך".

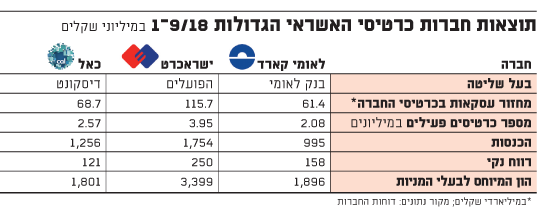

תוצאות חברות כרטיסי האשראי הגדולות

עסקת מכירת לאומי קארד לוורבורג פינקוס נחתמה כבר לפני כ-7 חודשים ובמקור נקבעה לה תקופה להשלמה של עד ה-31 בינואר. במסגרת ההסכם נקבע כי הקרן האמריקאית תרכוש את חברת כרטיסי האשראי של בנק לאומי (80%) ושל קבוצת עזריאלי (20%) בתמורה לסכום עתק של 2.5 מיליארד שקל, שמהווה פרמיה של כ-30% על ההון העצמי של החברה דאז, ושאליו מתווסף תשלום אופציונלי של 273 מיליון שקל נוספים במהלך שש השנים לאחר העסקה, אם לאומי קארד תציג תוצאות עודפות מעבר לתחזיות שהוצגו לקרן.

מאז שנחתמה העסקה והחל הליך האישור מול הפיקוח על הבנקים בבנק המרכזי, עברו חודשים רבים. בהקשר זה נציין כי לפני כשנה וחצי פרסם בנק ישראל נייר בחתימה הנגידה דאז והמפקחת על הבנקים, ובו התחייב הבנק המרכזי לתת, או לסרב לתת, היתר שליטה תוך שלושה חודשים ממועד הבקשה. עתה ההליך נמשך כשבעה חודשים. עם זאת, מבחינת הבנק המרכזי יש לספור את התקופה של שלושת החודשים החל מהמועד בו נמצאים בידי הבנק המרכזי כל הנתונים שביקש מהגורם מבקש הרישיון, כך שמדובר בפועל בתקופה קצרה משבעה חודשים, שלאומי וקרן ורבורג פינקוס מחכים להכרעת הפיקוח.

בכל אופן, מאז נחתם ההסכם בין לאומי לבין ורבורג פינקוס חברת כרטיסי האשראי, שבניהולו של רון פיאנרו ושבראשות ירון בלוך (שעוזב את לאומי ומצטרף לורבורג פינקוס) גייסה הון וגם חתמה על הסכם קיבוצי עם עובדיה, שכלל תשלום מענק לעובדים בגין המכירה בהיקף כולל של כ-40 מיליון שקל. מהצד השני, בבנק לאומי, שבניהול רקפת רוסק עמינח, מחכים בציפייה להשלמת העסקה המוצלחת, וכבר נערכים ליום שאחרי הפרידה מלאומי קארד. במסגרת זו הבנק השיק השבוע מועדון הטבות ללקוחות הבנק, במקום תוכנית הפינוקים של לאומי קארד. תוכנית הנאמנות החדשה של הבנק נקראת גודיז, והיא הושקה לאחר שהבנק חתם על הסכמים עסקיים עם כלל חברות כרטיסי האשראי בשוק.

ישראכרט קרבה להנפקה, אולי אחרי דיבידנד ענק

כאמור, לא רק בנק לאומי חייב למכור עוד השנה את חברת כרטיסי האשראי שלו. גם בנק הפועלים חייב "להיפטר" מחברת ישראכרט, שכולל גם את חברת אמריקן אקספרס, כחלק מיישום חוק שטרום להגברת התחרותיות וצמצום הריכוזיות בשוק הבנקאות. אגב, בניגוד ללאומי קארד ולישראכרט, חברת כרטיסי האשראי הגדולה השלישית - כאל, שבשליטת בנק דיסקונט, לא מחויבת להימכר.

בכל אופן, גם הפועלים חייב למכור את ישראכרט עוד השנה. ככל הידוע, בבנק נערכים בימים אלה להנפקת החברה, וכבר החלו לקדם הנפקה לפי שווי של כ-3.4 מיליארד שקל, בהתאם להון של החברה שעמד על סכום זה בסוף הרבעון השלישי ב-2018. עם זאת, בבנק עדיין בוחנים האם בכוונתם לחלק בישראכרט, עוד קודם להנפקה, דיבידנד ענק בהיקף של יותר ממיליארד שקל. אם וככל שדיבידנד זה יחולק אזי הוא יחתוך את שווי החברה בהנפקה, או במכירה.

ככל הידוע, המגעים למכירת ישראכרט לצד ג' בעסקה אסטרטגית נמשכים על אש קטנה, ואף אולי דועכים, כשאופציית ההנפקה נראית כסבירה ביותר. ההליך עדיין בדיונים פנימיים ובהיערכות מוקדמת, כאשר מבחינת הבנק בחירה בהנפקה תיתן לו עוד שנה למכירת ההחזקות בחברת כרטיסי האשראי הגדולה במשק.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.