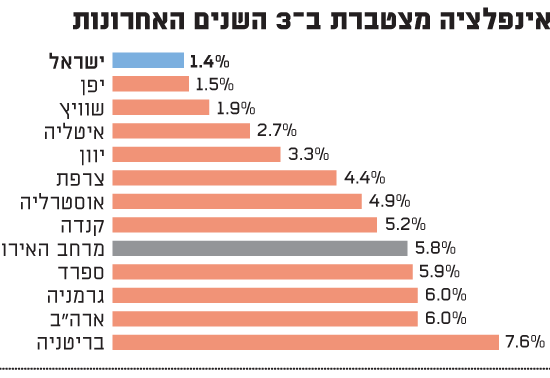

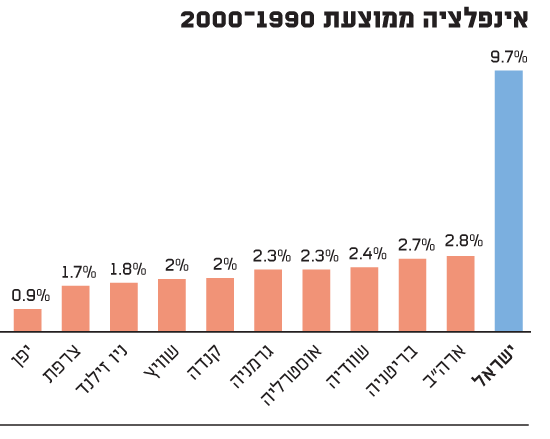

האינפלציה המצטברת בשלוש השנים האחרונות בישראל הייתה הנמוכה ביותר בעולם ודומה רק ליפן (ראו תרשים). גם בתקופה של חמש השנים האחרונות, רק ביוון הייתה אינפלציה נמוכה יותר מזו שבישראל.

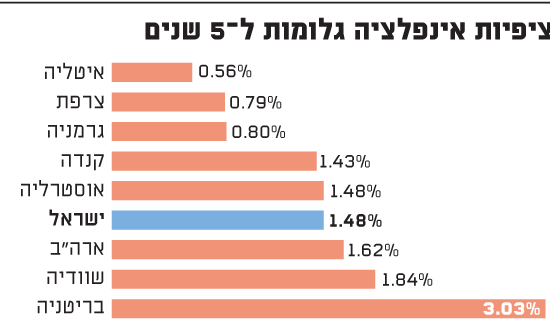

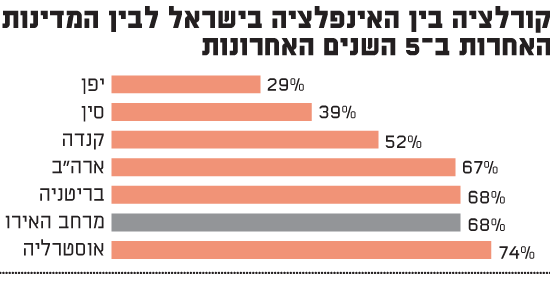

ובכל זאת, ציפיות האינפלציה הגלומות בישראל לחמש השנים הקרובות הן נמוכות מעט מארה"ב, דומות לאוסטרליה וגבוהות מכל המדינות באירופה (ראו תרשים).

האמת ניתנת להיאמר, שהעובדה הזו שהשוק מעריך ביתר את האינפלציה בישראל, איננה חדשה והיא מלווה אותנו לא מעט זמן.

מה יכולה להיות, אפוא, הסיבה לכך שהציפיות לאינפלציה בישראל עומדות ברמות גבוהות, הן בהשוואה לאינפלציה בפועל בשנים האחרונות והן בהשוואה למדינות האחרות? ניתן להעלות כמה הסברים אפשריים.

הסבר 1: לאינפלציה בישראל יש מאפיינים ייחודיים, כך שאין מה להשוות אותה למדינות האחרות.

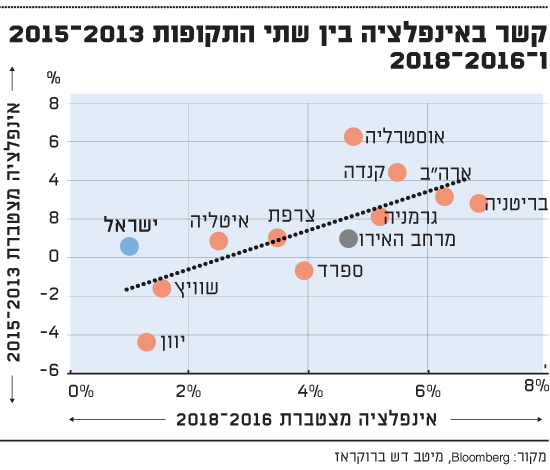

הטיעון הזה אינו נכון. התנהגות האינפלציה בישראל לא שונה באופן מהותי מהאינפלציה במדינות אחרות. למרות הנסיבות הייחודיות, במיוחד בשנים האחרונות, כגון המלחמה של הממשלה נגד יוקר המחיה, עוצמתו של השקל וההתנהגות של שוק הדיור, המתאם בין קצב האינפלציה השנתי בישראל לבין האינפלציה בגוש האירו, ארה"ב או בריטניה בחמש השנים האחרונות היה כ-70% (ראו תרשים).

קשר באינפלציה בין שתי התקופות

הסבר 2: התנאים שגרמו לאינפלציה נמוכה בישראל בשנים האחרונות (התערבות ממשלתית, ייסוף השקל וכו') לא בהכרח יחזרו בעתיד, ולכן המשקיעים צריכים לדרוש פרמיה אינפלציונית גבוהה בהסתכלות קדימה.

גם טיעון זה אינו נכון. לסביבת האינפלציה שמשפיעה על הציפיות, שמשפיעות בחזרה על האינפלציה, יש תכונה של "דביקות" לרמה מסוימת. הקשר בין האינפלציה בשנים 2013-2015 לעומת 2016-2018 במדינות שונות היה חזק וברור, כפי שניתן לראות בתרשים. גם ישראל לא ממש סטתה מהקשר הזה. סביבת האינפלציה הנמוכה קיימת בישראל כבר הרבה שנים (מאז 2012). דווקא כעת, כשהמשק הישראלי מראה סימנים של האטה בצריכה הפרטית, קיים סיכוי שאם סביבת האינפלציה תסטה, הסטייה תהיה דווקא כלפי מטה.

פער בין ציפיות האינפלציה

הסבר 3: שוק האג"ח הצמוד בחו"ל הינו קטן ולא נזיל כמו בישראל. לכן לא בהכרח הציפיות הגלומות בחו"ל באמת משקפות את הערכת הסיכון האינפלציוני שם, ואפשר שהוא מוטה כלפי מטה, מה שמעלה את היחס בינו לבין ישראל.

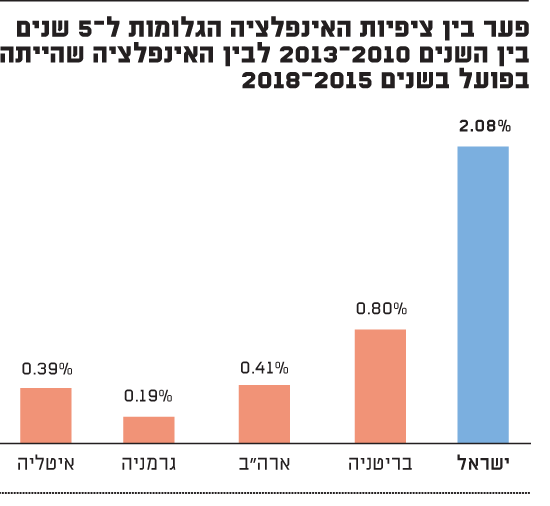

עוד טיעון לא נכון. בדקנו עד כמה ציפיות האינפלציה ל-5 שנים שהיו גלומות בשוק האג"ח במדינות שונות במהלך השנים 2010-2013 הצליחו לנבא את האינפלציה בפועל ב-5 שנים שלאחר מכן. מסתבר שהציפיות היו גבוהות מהאינפלציה השנתית בפועל בשיעור של בין 0.2% בגרמניה ל-0.4% בארה"ב ו-0.8% בבריטניה (ראו תרשים). בישראל הפער היה עצום: יותר מ-2% בגלל ירידה חדה בסביבת האינפלציה מאז המחאה החברתית, אלמנט שהיה קשה להעריך אותו מראש.

אינפלציה מצטברת ב-3 השנים האחרונות

תוצאות הבדיקה מראות שהמשקיעים בחו"ל שצופים כעת אינפלציה נמוכה יחסית בעתיד, לעומת האינפלציה שהייתה במדינות שלהם לאחרונה, ידעו בעבר לזהות אינפלציה עתידית בדיוק לא רע. בהתחשב בקשר בין האינפלציה בישראל לזו שבעולם, ותכונת ה"דביקות" של סביבת האינפלציה עליה כתבנו קודם, כדאי גם למשקיעים המקומיים שלא להגזים עם חששות מפני עלייה משמעותית באינפלציה.

ציפיות אינפלציה גלומות

הסבר 4: כדאי, בעיני השוק, לשלם את הפרמיה המגולמת באג"ח הצמודות מפני הסיכון של התפרצות לא צפויה באינפלציה בטווח הקצר.

ובכן, גם זהו טיעון שאין לו ראיות בנתונים. בשנים 2002-2018 השיג מדד האג"ח הצמודות לתקופה של 2-5 שנים תשואה שנתית ממוצעת של 3.8% לעומת 5.6% שהשיג המדד המקביל השקלי. המדד השקלי היכה את המדד הצמוד ב-70% מהזמן (תקופות בנות 12 חודשים). ממצאים אלה מראים ששוק האג"ח המקומי מתמחר בדרך כלל את סיכוני האינפלציה העתידיים בפרמיה עודפת, וזה, כמובן, מתברר כאשר יש לנו את נתוני האינפלציה בפועל.

קורלציה בין האינפלציה בישראל

על פניו, זה עדיין לא פוסל את האג"ח הצמודות, כי ייתכן והמשקיעים מוכנים לשלם פרמיה הגלומה באג"ח הצמודות בגין סיכון של עלייה לא צפויה בסביבת האינפלציה בטווח הקצר.

אולם, הבדיקה שלנו מצאה שב-80% מהתקופות בהן המדד הצמוד כן היכה את המדד השקלי, מחיר הנפט עלה באותה התקופה ביותר מ-10%. התקופות בהן המדד הצמוד היכה את המדד השקלי כמעט תמיד חופפות לתקופות בהן הנפט עלה ביותר מ-10%. אגב, לא תמיד עלייה בנפט נתנה יתרון לאג"ח הצמודות.

אם המדד הצמוד היכה את המדד השקלי רק ב-30% מהזמן בכל התקופה הנבדקת, כאשר מתוך 30% אלו רק ב-20% מהזמן זה קרה בלי עלייה חדה יחסית במחיר הנפט, המשמעות היא שרק ב-6% מהזמן בין השנים 2002-2018 המדד הצמוד השיג תשואה עודפת על פני השקלי מסיבות אחרות מלבד עליית מחירי הנפט (!). זה נותן כמעט "נוקאאוט" לאג"ח הצמודות.

אם זה המצב, עדיף להחזיק בתיק בעיקר את האג"ח השקליות והנפט בכמות קטנה במקום האג"ח הצמודות. בתיק כזה החזקת האג"ח השקליות בכמות גדולה יותר מאפשרת להרוויח פרמיה אינפלציונית גבוהה המגולמת במצב רגיל בשוק האג"ח, ולקבל ברוב המקרים הגנה מפני עלייה באינפלציה בטווח הקצר באמצעות ההחזקה של הנפט.

זה נכון שמדי פעם האג"ח הצמודות ישיגו תשואה עודפת לא או לא רק בגלל עלייה במחיר הנפט, והחשיפה לנפט לא תכסה על הפער. אולם, ברוב המקרים הפוזיציה צפויה לספק תשואה עודפת בסיכון נמוך לעומת התיק המורכב מהאג"ח הצמודות והשקליות.

קולות מן העבר?

שורה תחתונה: שוק האג"ח המקומי כמעט אף פעם לא מגלם הערכת חסר לאינפלציה עתידית, אלא בעיקר רק אם מחיר הנפט מזנק במפתיע.

ואולי ההסבר להערכת היתר של השוק לאינפלציה נעוץ בכך שגם אחרי כמעט 20 שנה שהמשק השתחרר מהאינפלציה הדו-ספרתית, ואחרי 30 שנים לאחר שחרורו מהאינפלציה התלת-ספרתית, הזיכרון המטלטל הזה עדיין מצוי בראשם של המשקיעים שעדיין לא חשים בטוחים בכך שסוג כזה של אינפלציה הוא מאחורינו.

אז אם השוק נותן הערכת יתר לאינפלציה בישראל, האם הוא מתיישר עם הערכות החזאים בבתי ההשקעות, בחברות הביטוח, בבנקים והחזאים עצמם האם גם הם נותנים משקל יתר לאינפלציה הצפויה?

אינפלציה ממוצעת

כפי שניתן לראות מן הגרף שמציג את תחזית האינפלציה המגולמת בשוק והתחזית של החזאים (קונצנזוס) לעומת האינפלציה בפועל, מסתבר שלא קל לחזות את האינפלציה ודיוק התחזיות של השוק והחזאים לא היה במיטבו. בממוצע שנתי בעשור האחרון החזאים ציפו לאינפלציה גבוהה יותר בכ-0.4% ממה שהיה בפועל. אולם הסטייה לא תמיד הייתה בכיוון של הערכת יתר. בשנים 2009-2010 הציפיות של החזאים ושל השוק היו נמוכות מדי ביחס לאינפלציה בפועל. לעומת זאת, בין 2013 ל-2015, גם החזאים וגם השוק לא הצליחו לזהות ירידה משמעותית באינפלציה בעקבות המחאה החברתית ותהליכים אחרים.

צבי סטפק הוא בעלי בית ההשקעות מיטב דש, ואלכס זבז'ינסקי הוא כלכלן ראשי של בית ההשקעות. אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.