"היה זה הטוב בזמנים, היה זה הרע בזמנים. היה זה עידן החוכמה, היה זה עידן הטיפשות. היה זה תור האמונה, היה זה תור הספקנות. היו אלה ימים של אור, היו אלה ימים אפלים. היה זה אביב התקווה, היה זה חורפו של ייאוש. הכול היה אפשרי, דבר לא היה אפשרי".

ספרו של צ'רלס דיקנס "בין שתי ערים" מתייחס לתקופה שטרם המהפכה הצרפתית, ומתאר שני גברים, צ'רלס הצרפתי וסידני האנגלי, המאוהבים באותה גברת. לצ'רלס ולסידני תכונות אופי שונות, תרבות שונה והתנהלות שונה - אך הם דומים זה לזה במראם החיצוני, וגם הגברת (לוסי) היא אותה הגברת.

עובדת היות החיצוניות של הדמויות דומה גורמת לא פעם לקורא להתבלבל, ולחשוב שגם שאר הדברים דומים, אך איזה הבדל קיים בין המהפכה המתרגשת על צרפת, שתגבה את חייהם של עשרות אלפים במשך עשור, לבין המתרחש בבריטניה. צ'רלס דומה לסידני ולוסי היא אותה לוסי - אך הזרמים התת-קרקעיים, שלרוב נוטים להתעלם מהם, מובילים לתוצאות שונות לגמרי. ומה לגבי העולם הכלכלי? האם החיצוניות מעידה על התהליכים המתרחשים, או שתהליכי העומק יכולים לשנות את התמונה מהיסוד?

הצפי לשיעור הריבית בינואר / נתונים: בלומברג

אותה חברה, הצגה אחרת

התיאור הספרותי של דיקנס פותח צוהר להבנת הפער בין הכלכלה של האריסטוקרטים לכלכלה של העם. העידן הנוכחי לא קרוב למקום שבו נמצאה החברה הצרפתית טרם המהפכה - איכות החיים ברמה גבוהה יותר, ומעמד הביניים כיום חי חיים טובים יותר מאלה של מלך צרפת אז.

ובכל זאת - גם היום מתפתחות שתי כלכלות - כלכלה פיננסית וכלכלה ריאלית. בכלכלה אחת אנשים קמים בבוקר, הולכים לעבודה ומייצרים מוצרים שבהם נעשה שימוש; בכלכלה השנייה מבצעים מסחר בנגזרת של הכלכלה הריאלית, באמצעות מכירת תחזיות שאולי יתממשו ואולי לא, ולא פעם גם מכירת אשליות.

אותה חברת "שופרסל" או "רמי לוי", "בנק דיסקונט" או "צ'קפוינט", שאליה מגיעים העובדים בבוקר לעבודה, אומרים בוקר טוב לעמיתיהם ומייצרים ערך עבור לקוחות החברה, היא גם אותה חברה שמנייתה נסחרת בבורסה ולעיתים בתנודתיות גבוהה. העבודה היא אותה עבודה, המכירות אותן מכירות והתפוקה אותה תפוקה, אבל ביום אחד המניה יכולה לעלות או לרדת ב-10%. מה זה אומר בעצם? האם החברה הפרטנית, שמחיר המניה שלה השתנה באופן מהותי, צפויה לעבור טלטלה ניהולית או התרחבות משמעותית? ככל הנראה התשובה במרבית המקרים היא לא.

ניתן להמשיל את הכלכלה הריאלית למים, ואת הכלכלה הפיננסית לצינורות שמובילים את המים. אם הצינורות סתומים, יהיה צורך לחזור ולשאוב מים מבארות, אבל אם אין מים - הצינורות הופכים להיות חסרי משמעות. הדרך הטובה ביותר לדאוג שהצינורות לא ייסתמו היא לתחזק אותם באופן שוטף, ולוודא שזורמים בהם רק מים, משום שאם נזרוק פנימה לכלוך, הוא יכול להוביל לסתימה של הצינורות ולהפרעה בזרימה.

כיום הכלכלה הפיננסית משפיעה באופן מהותי על הכלכלה הריאלית, וזה כבר מייצר היזון חוזר מורכב מאוד. כך, לדוגמה, חברות תעופה נסמכות על מחיר הנפט כפי שהוא נקבע בשוק ההון, אבל התנודתיות הגבוהה של מחירי הסחורות לא מאפשרת להתנהל באופן אחראי, או תוך תכנון תזרים מזומנים לתקופה ארוכה.

שערו בנפשכם שאם הצינור בבית סתום, המשמעות היא שכל המים בכנרת הופכים ללא ראויים לשתייה. בלבול נפוץ בקרב העוסקים בשוק ההון הוא לחשוב שהצבעים הירוקים והאדומים על מסכי המחשב הם הכלכלה האמיתית, והבלבול הזה מחלחל לא פעם גם לקובעי המדיניות, שמייחסים לא פעם חשיבות רבה יותר למדדי המניות מאשר לכלכלה הריאלית.

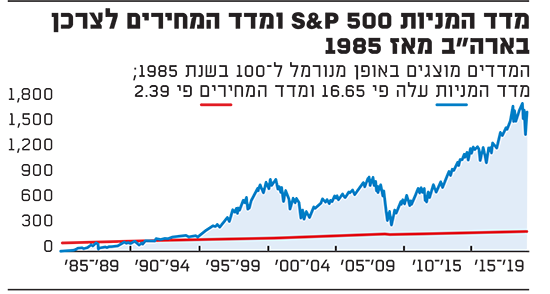

מדד המניות s&p500 ומדד המחירים לצרכן בארה"ב / נתונים: בלומברג

עד כמה הבורסה היא הקובעת?

נשיא ארה"ב דונלד טרטמפ מציג מאז תחילת כהונתו את העליות בשווקים הפיננסיים כאינדיקציה להיותו נשיא מוצלח. המשמעות היא שנשיא המעצמה הגדולה בעולם מייחס חשיבות רבה למדדי המניות, לעיתים רבה יותר מכפי שהוא מייחס לנתונים כלכליים אחרים.

לאחר הנפילות בשווקים של שלהי 2018, מסתמן שגם הבנק המרכזי של ארה"ב החליט שמדדי המניות הם הנתונים הכלכליים המהותיים, והוא החליט לשנות מן הקצה את התוכניות שלו, בגלל חודש של ירידות בשווקים הפיננסיים.

שינוי מתווה הריבית של הבנק המרכזי בארה"ב, כפי שבא לידי ביטוי בהתבטאויות של נגיד הבנק, ג'רום פאואל, לא הגיע בעקבות שינוי בנתונים הכלכליים, אלא הוא תולדה של ירידות בשווקים הפיננסיים. כעת, כשנתוני התעסוקה ומדדי המחירים מצביעים על כך שמבחינה כלכלית גרידא עדיין יש אפשרות להעלות את הריבית, הבנק המרכזי מסונדל, משום שהצהרות העבר עלולות לפגוע באמינותו.

הגרף המצורף מציג את צפי השוק בהתבסס על החוזים לשיעור הריבית בינואר 2020. בעוד ש-3.3% מאמינים שהריבית תהיה גבוהה יותר מרמתה כיום, 15.7% מאמינים ששיעור הריבית יהיה נמוך יותר, קרי הורדת ריבית (81% הנותרים מאמינים שהריבית תיוותר באותו שיעור).

המשמעות היא שבשוק ההון מאמינים שצפוי מיתון, או לחלופין, שהבנק המרכזי יפעל לתמוך בשווקים הפיננסיים גם אם המחיר הוא הכלכלה הריאלית ויצירת בועות פיננסיות, שסופן הוא כסופה של כל בועה המתנפחת יתר על המידה.

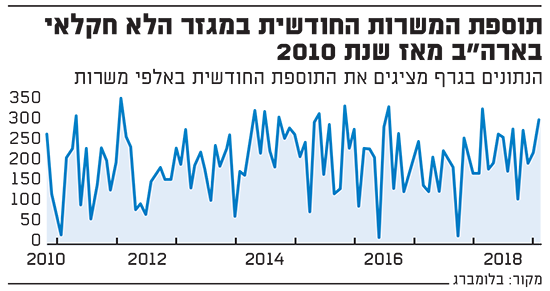

כרגע מסתמן שמתווה הריבית מושפע יותר ממדד התנודתיות בשווקים (מדד VIX) מאשר מתוספת המועסקים למשק האמריקאי. הגרף המצורף מציג את תוספת המועסקים החודשית במגזר הלא חקלאי בארה"ב מאז שנת 2010. מדובר על תוספת חודשית ממוצעת בשיעור של כ-200 אלף משרות. נוסף, לא חל צמצום בכוח העבודה המשוקלל מאז שנת 2010 - נתון שלילי, השקול לגריעת משרות במקום תוספת משרות.

תוספת המשרות החודשים / נתונים: בלומברג

מדד מחירים מעוות

הגרף המצורף מציג השוואה של מדד S&P 500 מול מדד המחירים לצרכן בארה"ב מאז שנת 1985. בעוד שמדד המניות עלה פי 16.6, מדד המחירים עלה פי 2.4 בלבד. אבל מאז 1985 חסכונות הציבור רק גדלים, וכיום מרבית נכסיו של אדם בוגר הם נכסים פיננסיים (קרנות פנסיה, קופות גמל וכיו"ב).

מכאן, שעלייה במחיר הנכסים הפיננסיים שקולה לאינפלציה, משום שאם מחירה של מניה עלה פי שניים, אזי היום אני יכול לקנות עם אותה כמות כסף מחצית מכמות המניות - משמע, אינפלציה של 100%.

אבל מכיוון שמניות והמירים לא משוקללים אל תוך מדד המחירים לצרכן, נוצר בין היתר העיוות המתואר לעיל, שלפיו הניתוק בין השוק הפיננסי לשוק הריאלי לא בא לידי ביטוי.

התפיסה שמנחה את קובעי המדיניות ואנשי שוק ההון היא שאם שוקי המניות יורדים, אז הציבור נתקף בפסימיות, ומקטין את היקף הצריכה והפעילות הכלכלית שלו. זה אולי נכון בקרב מיליארדרים שרוכשים טירות במאות מיליוני דולרים, או מטוסים פרטיים במיליוני דולרים. אבל האם האדם הסביר בודק מה שווה תיק ההשקעות שלו בכל פעם לפני שהוא משלם בקופה בסופר?

מכיוון שמדדי המניות לא באים לידי ביטוי במסגרת חישובי מדד המחירים, שאמור לייצג סל הוצאה של משפחה ממוצעת - כאשר שכיום כ-20% מהשכר מופנה לחסכונות פיננסיים, משמע שסל הוצאה ממוצע של משפחה כולל מרכיב של הוצאה על מוצרים פיננסיים. כשיש עלייה חדה במדדי המחירים נוהגים להעלות ריבית, אבל משום מה בהקשר הפיננסי, יש חשש מהעלאת ריבית שתוביל לעליות מתונות יותר בשווקים הפיננסיים, ויש שיגידו להתנהלות "בריאה" יותר של השווקים הפיננסיים. כרגע שוק ההון נמצא בטוב שבזמנים. ימים יגידו אם ההתנהלות הנוכחית לא תוביל לרע שבזמנים.

הכותב הוא מנכ"ל OXTP INVESTMENTS ומשמש כמנהל תחום החוב בחברת Oscar Gruss&Son. הכותב ו/או חברות קשורות עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלה שהוזכרו בכתבה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.