חברת ברודקום (Broadcom, סימול: AVGO) היא המובילה העולמית של שוק שבבי תקשורת. החברה מספקת בעיקר שבבי סלולר ותקשורת עבור ארגונים וחברות מרכזי מידע ברחבי העולם, זאת נוסף על תחומי פעילות נוספים בשוקי ציוד התקשורת והתוכנה, עם מחזור הכנסות שנתי של למעלה מ-20 מיליארד דולר.

החברה נהנית ממודל עסקי אטרקטיבי בשוק השבבים הן מבחינה אסטרטגית והן מבחינה פיננסית, אם כי הוא חשוף לתחרות רבה ולתנודתיות הנובעת מתזמון השקת מוצרים חדשים וממחזור השקעות קפיטליות בקרב לקוחותיה.

ברודקום מצליחה לאורך זמן לשמור על מובילות שוק, עם נתח שוק של כ-70% בשוק שבבי RF לשיפור איכות הסיגנל, הסגמנט הצומח בשוק שבבי הסלולר, במקביל לרווחיות גבוהה ותזרימי מזומנים חזקים. בעתיד צפויה פעילות ברודקום ליהנות ממנועי צמיחה רבים - עם פוטנציאל ניכר במעבר לתשתיות הסלולר של הדור החמישי (5G) - וממגמת גידול מואץ בכמות השבבים ברכבים, כולל הרכבים האוטונומיים.

ברודקום, שנסחרת בשווי שוק של כ-108 מיליארד דולר, מציגה בשנים האחרונות צמיחה דו-ספרתית בהכנסות, עם שיפור משמעותי בשולי הרווח, בזכות הגדלת נתח שוק ודגש על פעילות M&A (מיזוגים ורכישות) מוצלחת.

למרות ההיסטוריה הארוכה של ניהול חזק, שבאה לידי ביטוי בצמיחה מרשימה, איגרות החוב של ברודקום נסחרות בחודשים האחרונים בתשואות גבוהות יחסית, נוכח חולשה בביקושים והתגברות המתיחות במלחמת הסחר בין ארה"ב לסין.

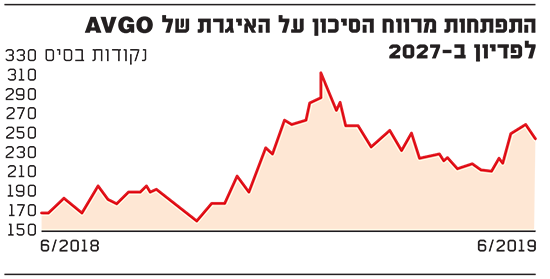

סדרת האג"ח של AVGO לטווח של שבע שנים נסחרת בתשואה שנתית לפדיון של 4.4%, מה שמגלם מרווח סיכון של 235 נ"ב מעל העקום הממשלתי של ארה"ב. תמחור זה משקף דיסקאונט משמעותי ביחס לתמחור הענפי, וכן בהשוואה לתשואת הדיבידנד הנוכחית על המניה, שעומדת על כ-3.5%. מניית AVGO מדורגת באופנהיימר בהמלצת Outperform (ביצועי יתר), עם מחיר יעד של 315 דולר, אך להערכתנו תמחור האג"ח הופך אותה לאלטרנטיבת השקעה ארוכת-טווח אטרקטיבית.

התפתחות מרווח הסכיון על האיגרת של AVGO

עיקר ההכנסות: פתרונות שבבי תקשורת

פעילות ברודקום נחלקת לשני תחומים עיקריים: פעילות פתרונות שבבי תקשורת (Semiconductors Solutions), המהווה את עיקר הכנסות ברודקום (כ-76% מהכנסותיה), מאחדת את תחומי הליבה של שבבי הסלולר, נוסף על מתגים ונתבים של תקשורת, כולל פתרונות האחסון למרכזי נתונים ושבבי התקשורת האלחוטית.

תחומים אלה התאפיינו לאורך שנים בשיעורי צמיחה מרשימים, כולל צמיחה דו-ספרתית בפעילות תקשורת קווית לאור ביקושים חזקים משוק ה-Data Centers, אך לאחרונה חלה ירידה בפעילות הסלולר בהתאם לחולשה במכירות של סמארטפונים בעולם. לפי תחזיות הקונצנזוס, נתח פעילות הסלולר צפוי לרדת ברבעון השני ולהתאושש במחצית השנייה של 2019 כתוצאה מהשקת מוצרים חדשים.

נוסף על פעילות השבבים, פועלת ברודקום בתחום פתרונות תשתיות תוכנה (Infrastructure Software); פעילות זו מונה פתרונות תוכנה שרצים על גבי רשתות תקשורת, כולל פתרונות לניטור ביצועי הרשת, אבטחת מידע וסייבר ואוטומציה. ברבעונים האחרונים נמצאת פעילות זו במגמת גידול בתמהיל המכירות, עקב השקת מוצרים חדשים, במקביל למסע רכישות שביצעה החברה בתחומי הענן, האחסון ועוד.

רוכשת סדרתית של חברות שבבים

ברודקום ידועה כרוכשת סדרתית של חברות מובילות בשוק השבבים, ונהנית מיתרונות לגודל בתחרות. היא חיזקה את מובילותה בשנת 2015 בעקבות המיזוג בין חברות Avago (לשעבר חטיבת השבבים של HP) וחברת Broadcom המקורית. בשנת 2017 נמשך מסע הרכישות של החברה, עם רכישת חברת Brocade, הפועלת בתחום האחסון הארגוני. העסקה האחרונה של ברודקום הייתה ב-2018, וכללה רכישת חברת התוכנה CA Technologies, בעלת מחזור הכנסות שנתי של כ-4 מיליארד דולר, כ-17% מסך הכנסות ברודקום.

למרות מדיניות הרכישות האגרסיבית, האסטרטגיה של ברודקום היא לא בהכרח דבר רע, וגם לא אמורה להדאיג יותר מדי את משקיעי האג"ח. למעשה, רכישה זו הרחיבה את פעילות ברודקום לשוק פתרונות המיינפריים, המתאפיין בהכנסות חוזרות ויציבות, מודל המקטין את הסיכון העסקי ומשפר את הנראות בתזרים המזומנים לצד שיעורי רווח גבוהים.

הרווח הגולמי של CA בשנה האחרונה עמד על 86%, עם פוטנציאל להשגת שיעור רווח תפעולי של 50%, לעומת 37% בטרם הרכישה. בכך, הרכישה של CA אמורה להפחית את התלות של ברודקום בשוק השבבים, ובמיוחד בחשיפה לסין.

יכולת מוכחת בהפחתת המינוף

במקביל לשיפור ברווח ממשיכה ברודקום ליהנות מפרופיל פיננסי חזק, עם קופת מזומנים של כ-5 מיליארד דולר ותזרים מזומנים חופשי חזוי של כ-10 מיליארד דולר (כ-30% מסך החוב). רכישת CA הובילה לגידול בהתחייבויות החברה לכ-38 מיליארד דולר, מה שהביא את יחס המינוף מ-2 ל-3.5 ודירוג האג"ח הורד ל-BBB מינוס. יחד עם זאת, לחברה יכולת מוכחת בהורדת היקף החוב ובהפחתת שיעורי המינוף - הן במונחים אבסולוטיים והן במונחים יחסיים.

בניגוד לחששות המשקיעים, ברודקום אינה בדרך לאבד את דירוג האשראי לרמת "זבל". תיאבון הנהלת החברה לרכישות מחייב את ברודקום לשמור על גישה נוחה ובטוחה לשוק ה-BBB, שמתאפיין בעלויות מימון נמוכות יחסית. יש לציין, כי בשלוש סוכנויות הדירוג קיים קונצנזוס שהדירוג יציב, מה שתומך בהערכה כי החברה תמשיך להציג צמיחה אורגנית, עם דגש על השגת יעד מינוף בטווח של 2.5-3 בתוך זמן קצר, עם פוטנציאל ליצירת FCF פנוי של כ-6 מיליארד דולר בשנה.

סבב ההסלמה האחרון במלחמת הסחר בין ארה"ב וסין, שכולל הטלת סנקציות על ענקית ציוד התקשורת הסינית Huawei, עשוי להשפיע על יצרניות השבבים, שהן הקבוצה הרגישה ביותר להשפעות מלחמת הסחר הגלובלית. לברודקום חשיפה מוגבלת יחסית לחברת וואווי, עם נתח של כ-5% בלבד בתמהיל המכירות, ונתח נמוך אף יותר בתמהיל הרווח. בכך, ההשפעה של וואווי על הפרופיל הפיננסי של ברודקום היא מצומצמת.

יחד עם זאת, מוצריה של ברודקום מהווים חלק אינטגרלי ממוצריהן של אפל וסמסונג, כך שחולשה בביקושים לאייפון ולטאבלטים בסין עלולה לפגוע בביקושים מצד אפל לשבבים של ברודקום. בצד החיובי, הטלת סנקציות על חברת וואווי עשויה להוות דווקא הזדמנות עבור אפל וסמסונג להגדלת נתח שוק על חשבון מוצרי וואווי בשווקים מחוץ לסין, ובכך להוות זרז חיובי עבור האג"ח של ברודקום.

הכותבים הם המנכ"ל המשותף של בנק ההשקעות אופנהיימר ישראל ואנליסט החוב בבנק ההשקעות. אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.