היסטוריה: ביום חמישי הקרוב תחל להיסחר בבורסה בתל-אביב המניה של הבורסה לניירות ערך בת"א, שהוקמה בשנת 1953, ובכך יגיע לסיומו המוצלח מהלך מרשים שהוביל המנכ"ל הדומיננטי איתי בן זאב. אמש הושלם השלב הציבורי בהנפקה הייחודית של הבורסה, שקיבלה תג שווי של 710 מיליון שקל - גבוה יותר ממה שרבים נתנו לה כשיצאה לדרך לקראת ההנפקה, כשאז אף היה מי שטען כי שווי של 551 מיליון שקל גבוה מדי. בדרך גם הוכיחה הבורסה כי אפשר להנפיק בישראל עם ביקושים בעיקר מגורמים זרים.

מדובר בצעד האחרון במהלך שינוי מבנה הבעלות בחברה, שבעבר פעלה שלא למטרות רווח ונשלטה על-ידי בנקים מקומיים, והפכה כעת לחברה למטרות רווח, שנסחרת בבורסה תחת שליטתם של גופי השקעה זרים שאינם חברי הבורסה בעצמם.

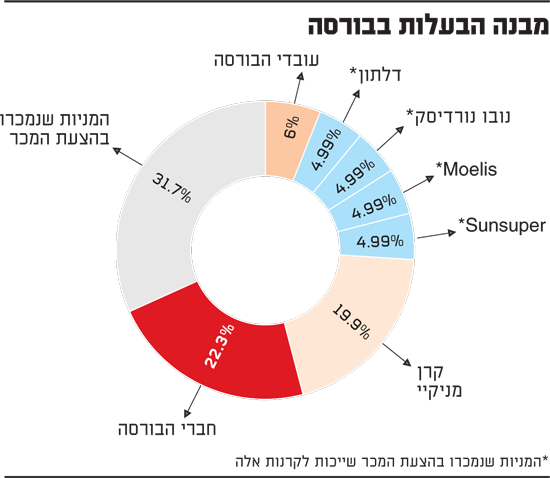

הנפקת הבורסה כללה הצעת מכר, בעיקר לגופים זרים, של כ-31.7% ממניותיה, במחיר של 7.1 שקלים למניה, במסגרת הצעת מכר שביצעו קרנות Sunsuper ,Novo Holdings ,Moelis Australia ו-Dalton Special Holdings, שרושמות עתה אקזיט מהיר ומוצלח.

המניות שהונפקו עתה חיכו בשנה האחרונה אצל הנאמן משה טרי, שעתה מסיים את הנאמנות למניות הבורסה. התמורה שהתקבלה בהצעת המכר מסתכמת בכ-225.2 מיליון שקל, והתמורה נטו, לאחר הוצאות, מסתכמת בכ-202.7 מיליון שקל. חלקה של הבורסה "בתמורה העודפת" (מעבר למה שיקבלו המוכרים) הוא כ-15.5 מיליון שקל.

מבנה הבעלות בבורסה

אקזיט חלק ומהיר של הזרים

השווי שבו הבורסה תגיע למסחר במדדיה גבוה בכ-40% מהשווי שבו מכרו חברי הבורסה את רוב מניותיהם בה (חלקם נותרו עם החזקה של פחות מ-5% מהבורסה, כמו למשל הבנק הבינלאומי, שהיה בעל המניות הגדול בבורסה, עד השינוי במבנה הבעלות בה ומכירת המניות לקרנות הזרות).

ארבעת הגופים הזרים, שמכרו כל אחד כ-7.9% ממניות הבורסה, ביצעו תוך שנה אקזיט חלקי ומהיר, תוך שהם נותרו עדיין עם החזקה של 4.99% ממניות הבורסה כל אחד. ארבע הקרנות הללו רכשו את המניות לפי שווי חברה של 500 מיליון שקל לבורסה. עם זאת, לא מדובר באקזיט בשיעור של 40% על המניות שהונפקו - וזאת מאחר שישנה עלות שמעליה הועברו כספי התמורה בהנפקה לידי הבורסה.

בכל אופן, בעלת המניות הגדולה בבורסה היא קרן ההשקעות האמריקאית-אוסטרלית מניקיי, שמחזיקה ב-19.9% ממניות הבורסה, ושזכאית לדירקטור מטעמה. מניקיי רכשה את המניות בבורסה לפי שווי חברה של 551 מיליון שקל.

עוד כשהוביל את מכירת מניות הבורסה לידי הרוכשים הזרים אמר בן זאב, כי "הציבור הישראלי צריך ליהנות מהצלחת הכלכלה הישראלית ומצמיחתה. הבורסה היא הפלטפורמה המתאימה והנכונה ביותר לשיתוף הציבור, ולכן אין נכון מכך שחלק משמעותי ממנה יונפק לציבור הרחב", ועתה זה קורה. מי שעוד נהנה מההנפקה ומהצפת הערך הם עובדי הבורסה, שקיבלו 6% מהמניות. העובדים בבורסה מאוגדים ונמצאים בסכסוכי עבודה מתמשכים עם ההנהלה.

ההנפקה הראשונית של הבורסה נלווית להנפקות ראשוניות פיננסיות מוצלחות אחרות שנעשו בה השנה - של ישראכרט ושל אלטשולר שחם גמל ופנסיה.

ההנפקה שנעשתה באמצעות הצעה לא אחידה, בדרך של קבלת הזמנות (Building Book), הסתיימה אתמול עם המכרז הציבורי, שבו מאות אנשים פרטיים רכשו חבילות של מניות הבורסה בכ-32 אלף שקל כל אחת. בתחילת הדרך של ההנפקה, לפני כשנה, הבורסה רצתה לבצע את כל ההנפקה לציבור הרחב ולא למוסדיים, אולם דבר זה לא הסתייע. עוד נציין כי אם וככל שההנפקה לא הייתה מתקיימת השנה, אז מינואר 2020 היו ארבעת הגופים הזרים מורשים למכור את מניותיהם שבנאמנות.

מניית הבורסה צפויה להיכנס בתום יום המסחר ב-3 באוקטובר למדדים הבאים: ת"א-SME60, ת"א-SME150, ת"א-פיננסים, ת"א-ביטוח פלוס, ת"א-רימון ות"א- Allshare.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.