לא מזמן נתקלתי בכתבה שנערכה עם אריה (ריצ'י) ריכטמן, מנהלה המיתולוגי של קליל תעשיות, בסמוך להודעתו על סיום תפקידו. מטבע הדברים, הריאיון עסק בכברת הדרך האדירה שעברה חברת פרופילי האלומיניום לצורכי הבנייה תחת שרביטו, אבל מה שמשך את תשומת לבי הייתה תשובתו הפשוטה לשאלה מתבקשת ונדושה - מהן הסיבות לירידת המניה? "אני לא עוסק בזה, התפקיד שלי הוא לדאוג שהפעילות תהיה נכונה", הוא ענה. ציניקנים יאמרו שזו קלישאה שחוקה ומוכרת, אבל במקרה של ריכטמן כל מילה בה מדויקת.

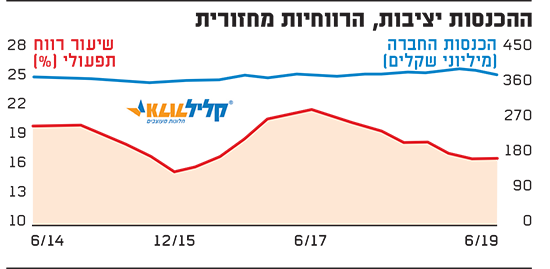

●הרווחיות מעידה על ייחודיות: אני מבין מעט מאוד בחלונות, אבל בכל מה שנוגע לתוצאות הכספיות, אין לי ספק שלקליל יש הרבה במה להתגאות. לו נדרשתי להצביע על פרמטר פיננסי אחד שמנקז אליו את יתרונות החברה, הייתי בוחר ברווחיות התפעולית הגבוהה - שהיא מעל ומעבר למקובל בתעשייה. מאחר שהסביבה העסקית של קליל מאופיינת בתחרות חריפה, ברור שהיכולת לגבות פרמיה במחירי המכירה נובעת מעוצמת המוניטין שהיא בנתה.

●צניחת המניה פתחה חלון להשקעה: הרבעון השני של קליל הנחיל לשוק ההון אכזבה, מה שגרם לו להגיב בצורה אלימה, תוך שהוא "מגלח" באבחה רבע משוויה של המניה. מאז היא התאוששה קמעה, אבל מחירה עדיין רחוק 40% משיאה, כך שלא ניתן להימלט מהשאלה הבאה - האם נוצרה כאן הזדמנות השקעה?

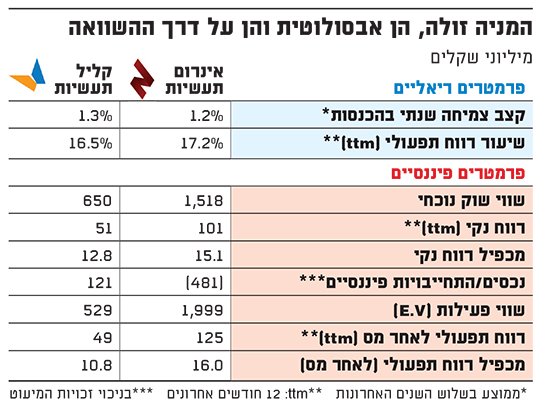

המניה זולה, הן אבסולוטית והן על דרך ההשוואה - אינרום קליל

●הצד הריאלי במשוואה: קליל בוודאי לא עונה על ההגדרה של חברת צמיחה, שכן אם תביטו על שורת ההכנסות, תגלו שהיא משייטת כבר הרבה שנים סביב 400 מיליון שקל. מנגד, הרווחיות התפעולית מתנהגת בצורה מחזורית, כך שאם מניחים לאורך זמן התכנסות לממוצע, אזי הרווח האבסולוטי צפוי להציג עלייה.

●מחיר המניה: לצורך הדיון, בחרתי להתעלם מהתנהגותה המחזורית של הרווחיות התפעולית, כך שהנחתי שהיא תישאר על כנה. אם כך, בהינתן היציבות האופיינית בהכנסות, הרווח הנקי צפוי לנוע סביב 50 מיליון שקל לשנה. מאחר ששווי השוק של קליל נושק ל-650 מיליון שקל, מכפיל הרווח הנקי הנגזר מתכנס לכדי 13. על פניה זו נראית רמה הוגנת וסבירה, אבל אני חושב שהיא עושה עוול למניה, שכן אם מביאים בחשבון את עודפי המזומנים ובוחנים את הדברים על דרך ההשוואה, הרי שהיא לכל הפחות זולה יותר מיקרה.

ההכנסות יציבות, הרווחיות מחזורית

●מכפיל הרווח התפעולי: הבעיה עם מכפיל הרווח הנקי, בפרט בתקופות בהן התשואה מנכסים פיננסיים אפסית, זו העובדה שהוא מטשטש את ההבדלים ברמות המינוף ובמבנה ההון. זו בדיוק הנקודה, שאם תבחנו את התמחור של קליל על בסיס מכפיל הרווח התפעולי, תגלו שהוא סובל משמרנות יתרה. אני אחסוך מכם את החישוב, ואציין שהוא עומד כיום על 11, מה שמשקף תשואה שוטפת נאה של כמעט 9% לשנה. על מה ולמה נאה? בגלל הסיכון הנמוך של החברה, משום הריבית הסולידית הנמוכה, לצד האפשרות הסבירה שהרווחיות התפעולית תתכנס בחזרה לממוצע. אם לא השתכנעתם, אני אעשה מאמץ נוסף באמצעות השוואה.

●אינרום תעשיות, לדוגמה: לפני שאתם מטיחים בי ביקורת על עצם ההשוואה, בטענה שאין שום קשר בין חברת אלומיניום לאחת שמוכרת בלוקים ומוצרי בנייה, אומר את הדבר הבא: שוק ההון אינו מעבדה, ולעתים אנחנו משתמשים בדוגמה הכי קרובה. נכון, אינרום היא לא מתחרה ישירה, אבל בינה לבין קליל קיימות לא מעט נקודות השקה, שעושות אותה לבת-השוואה. למשל העובדה ששתיהן נסמכות על ענף הבנייה, ושלכל אחת מהן הכנסות יציבות ורווחיות תפעולית גבוהה.

אין צורך להכביר מילים, פשוט הביטו בטבלה המצורפת - תמחור החסר של קליל בולט בצורה ברורה. ומה לגבי מכפיל הרווח הנקי? כבר התייחסתי אליו, הוא מעוות מאוד את התמונה, אבל גם על בסיסו המניה של קליל זולה.

●הסיכון הסיני: אומדן השווי של קליל נשען ברובו על רווחיותה הגבוהה, כך שאם היא תיעלם, גם התוצאה תשתנה בהתאם. רווחיות חריגה מזמינה מתקפה מצד המתחרים, ואם להיות יותר מדויקים, אזי המשקיעים מביטים בחשש לכיוונה של סין. קשה להאשים אותם בפרנויה, בפרט על רקע תשובתו של מנכ"ל החברה באותו ראיון, לשאלה מדוע הם לא מייצאים מחוץ למדינה - "ייצאנו, אבל הגיעו סינים לכל מקום". זו תשובה שממש מתחננת למסקנה הבאה - זה רק עניין של זמן עד שהחבר'ה האלה יגיעו גם לכאן.

זה לא איום מופרך, אבל הוא קיים כבר לא מעט שנים, והעובדה שהוא לא התממש עד עתה אינה מקרית - קליל הפכה לשם גנרי לחלונות בשוק המקומי, כך שלהתחרות בה באמצעות מחיר זול בלבד, זה להילחם עם נשק מוגבל ובעייתי.

●שורה תחתונה: קליל היא חברה מובילה בתחומה, שנהנית ממוניטין מוצק, איתנות פיננסית ורווחיות גבוהה. גם אחרי הרבעון השני של 2019 זה לא השתנה, כך שתגובת המניה לקתה לטעמי בהגזמה, ובכך פתחה חלון הזדמנות להשקעה.

הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.