אחרי תקופה ארוכה של שקט, מניית חברת ההשקעות מבטח שמיר ריכזה אתמול עניין רב. גרם לכך צירוף נסיבות מעניין, שכלל את מימוש החזקותיה של קבוצת הביטוח מנורה מבטחים במניה, ובהמשך פרסום בתקשורת על אודות מגעים למכירת החברה המוחזקת גילת לוויינים .

בסיכום יום המסחר הסוער אתמול זינקה מניית החברה שבשליטת מאיר שמיר בכ-14% במחזור של כ-52 מיליון שקל - שנזקף ברובו הגדול לאותה עסקה, שבה מכרה מנורה מבטחים 8% ממניות החברה לידי חברת הביטוח המתחרה הפניקס . זאת לעומת ממוצע מסחר יומי של מאות בודדות של אלפי שקלים בשנה האחרונה. היום היא תיקנה חלק מהעלייה החדה ונחלשה בכ-3%-2% במחזור לא גדול.

העליות האחרונות השלימו למניית מבטח שמיר טיפוס שנתי של כ-20%. ערכה הנוכחי של המניה, המשקף לחברה שווי של כ-660 מיליון שקל, נמוך בכ-25% מרמת השיא שקבעה בסוף שנת 2013. בפרספקטיבה של כמה שנים, התשואות של מבטח שמיר אינן מרשימות - 15% בלבד בשלוש השנים האחרונות וכ-10% בחמש שנים.

כאמור, בלב העניין שריכזה מניית מבטח שמיר אתמול עמדה עסקת מכירת החזקותיה של מנורה מבטחים בחברה לידי הפניקס, לפי מחיר מניה של 65 שקלים - שהיה גבוה בכ-5% משווי המניה אתמול בבוקר, ובתמורה כוללת של כ-47 מיליון שקל. הפניקס כבר הייתה טרם העסקה עם מנורה בעלת עניין במבטח שמיר, עם החזקה של כ-7%, כך שכעת היא צפויה להפוך לגוף המוסדי הבולט בחברה, עם החזקה שתגיע לכ-15%, בשווי שוק של כ-100 מיליון שקל.

גורם בסביבת העסקה אמר, כי "המכירה נעשתה כשלא היה ידוע שעשויה להיות מכירה של גילת לוויינים. מבחינת מנורה מבטחים היה מדובר בנייר רדום שאין בו תזוזות מרשימות בשנים האחרונות. לכן המחיר שהפניקס הציעה קרץ לה".

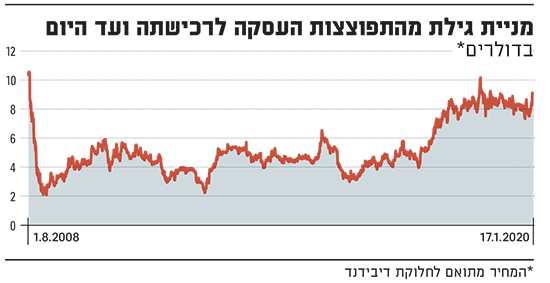

מניית גילת מהתפוצצות העסקה לרכישתה ועד היום

על רקע עסקת המכירה, נהנתה מניית מבטח שמיר כבר משעות הבוקר מעליות נאות. אולם, זמן לא רב לאחר מכן הסנטימנט החיובי במניה התגבר באופן משמעותי, כאמור על רקע פרסום ידיעות לגבי מכירה אפשרית לידי גורם זר של חברת גילת לוויינים, בה מבטח שמיר היא בעלת המניות השנייה בגודלה, עם החזקה של קרוב ל-10%.

הידיעות בנושא הובילו גם לעליות חדות במניית גילת, שהסתכמו גם הן בכ-14% במחזור מסחר גדול מהרגיל, שהתקרב ל-7 מיליון שקל, למרות שהחברה בה בעלת המניות המרכזית היא קרן פימי של ישי דוידי, לא פרסמה אישור רשמי לעניין. היום מניית גילת ירדה בשיעורים מתונים, של כ-1%-2%.

התקשתה לאתר השקעת "עוגן" חלופית לתנובה

למרות שהיא נכללת במדדים המובילים בבורסה - ת"א 90, ת"א 125 וגם מדד היתר (SME150), מניית מבטח שמיר בדרך כלל לא מרכזת עניין רב מצד המשקיעים, וגם לא הניבה למחזיקים בה תשואות מרשימות בשנים האחרונות, וזאת כשהמדדים המובילים בבורסה נמצאים ברמות שיא, או סמוך להן.

במהלך השנה שעברה נראה היה כי מאיר שמיר העלה הילוך בכל הנוגע לביצוע השקעות חדשות וגדולות באמצעות מבטח שמיר, בעיקר בתחום האנרגיה, מה שהעניק למניה דחיפה לתקופה מסוימת, אולם זו דעכה בהמשך.

במסגרת פעילותה, במהלך 2019 זכתה מבטח שמיר עם שותפים במכרז לרכישת תחנת הכוח אלון תבור ב-1.9 מיליארד שקל מידי חברת החשמל, עסקה שהושלמה בתחילת החודש שעבר. עוד בתחום האנרגיה, במהלך השנה שעברה מבטח שמיר גם נכנסה לשותפות בתחנת הכוח "קסם אנרגיה", במסגרתה מתוכננת הקמת תחנת כוח בקיבוץ גבעת השלושה הסמוך לפתח תקווה (עיר ילדותו של שמיר), בהיקף השקעה כולל מוערך של כ-450 מיליון דולר.

מהלך משמעותי נוסף אשתקד היה ניסיון של מבטח שמיר לרכוש את אפריקה ישראל בדרך של הסדר חוב, ולצורך כך הגיש כמה הצעות למחזיקי האג"ח, שבסופו של דבר העדיפו את הצעתה של חברת לפידות קפיטל.

כך או אחרת, העסקאות והפעילות שביצע שמיר באמצעות החברה שבשליטתו היוו קפיצת מדרגה משמעותית בהיקפי פעילות החברה, מאז מכרה את חלקה בחברת המזון תנובה במרץ 2015 (לצד השותפה קרן אייפקס).

עסקת תנובה הניבה למבטח שמיר תמורה של 1.8 מיליארד שקל, רווח לפני מס של כ-570 מיליון שקל ומלבד דיבידנד שמן של כ-100 מיליון שקל שחולק לבעלי מניותיה, בראשות שמיר, היא סייעה להעלות את שמה באופן תדיר כמועמדת לביצוע רכישה גדולה זו או אחרת.

למרות זאת, עד כניסתה בשנה שעברה לפעילות בתחום האנרגיה, מבטח שמיר התקשתה לאתר השקעת "עוגן" חלופית לתנובה, וכיום היא מתרכזת בהשקעה בהיקפים מצומצמים יותר בחברות תעשייה, טכנולוגיה, תקשורת ונדל"ן.

בשלב הנוכחי, דוחותיה הכספיים של מבטח שמיר מושפעים בין היתר מעיתוי מימושים, אם מתבצעים, שינויים במחירי ני"ע ושינוי בהוצאות מימון, כמו גם עדכון ערך השקעות והשפעות חד פעמיות אחרות, כך שרווחיותה תנודתית יחסית.

כך לדוגמה, את תשעת החודשים הראשונים של 2019 סיכמה בהפסד של קרוב ל-15 מיליון שקל, אחרי רווח נקי של 27 מיליון שקל בין ינואר לספטמבר 2018 (שנה אותה סיכמה עם רווח נקי של כ-85 מיליון שקל).

עוד מציגה מבטח שמיר בדוחותיה את תמהיל ההשקעות שלה, ממנו עולה בין היתר כי 35% מהן מנותב להעמדת הלוואות לחברות קבלניות, כ-15% לפרויקט פארק המשרדים לתעשיות הייטק "מגדלי הוד השרון", ואילו החזקותיה בגילת מהוות 12% מההשקעות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.