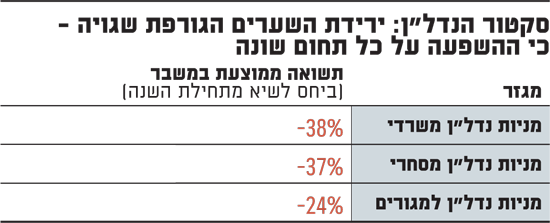

אם יש משהו ייחודי למשבר הקורונה, שבחלוף חצי שנה ניתן לזהות על נקלה, זו העובדה שהפגיעה שלו בכלכלה היא דיפרנציאלית ולא אחידה - יש מי שספג חבטה קשה ויש מי שנהנה. בצידה הראשון של המשוואה יש את תחום הפיננסים והנדל"ן, ומנגד ניצבות מניות הטכנולוגיה והמזון - שמאז תחילת השנה השביחו את ערכן בצורה מרשימה. במילים אחרות, התרחשה פה תופעה של מעבר שווי בין תחומים וחברות.

■ סקטור הנדל"ן אינו מקשה אחידה: הסיבה לפגיעה במניות הנדל"ן ברורה, אבל מה שמפריע לי, זו העובדה שמחירי המניות אינם משקפים את ההבחנה המתבקשת בין חולשה זמנית לפגיעה קבועה. יתרה מכך, על חלק מהחברות השינויים הצפויים ישפיעו באופן חיובי, מה שלא מקבל כל ביטוי בשוויין הבורסאי.

■ הקניונים ספגו מהלומה, אבל זו מכה זמנית - לא פגיעה קבועה: כשמביטים על מניות הנדל"ן המסחרי, כמו ביג ומליסרון לדוגמה, מגלים שהקורונה גילחה מהן עשרות אחוזים. בנוסף, אם משווים את ירידת הערך שלהן לזו של חברות הנדל"ן המשרדי, כדוגמת גב ים, קשה לזהות הבדלים בעוצמת הפגיעה.

לטעמי זו תוצאה מוזרה, שכן הנזק לנדל"ן המסחרי הוא בסופו של דבר זמני, בעוד שלא כך הוא הדבר לגבי התחום המשרדי. הנחת המוצא היא שהקורונה תמוגר, כך שהשאלה שצריכה להישאל היא, אילו עסקים ישובו ביום שאחרי לשגרה, ומי יפגוש מולו סביבה שהשתנתה לרעה.

לגבי הקניונים, הרוב המכריע של המחקרים מראה שהם לא הולכים להיעלם, וספק רב אם שטחי המסחר בכלל יצטמצמו. זו תוצאה של עובדה בסיסית קשיחה - אנשים אוהבים לעשות שופינג, נקודה. עבור רבים, השיטוט בין חנויות הקניון הוא בפני עצמו חוויה. אז זו בדיוק הנקודה, שביום שבו הקורונה תחלוף, מרכזי הקניות יתמלאו בחזרה.

חנות DAISO בקניון באשדוד / צילום: אייל פישר, גלובס

■ לא רק העבודה תעבור מהמשרד אל הבית, גם השווי: נדמה לי שקיימת הסכמה שהמציאות בשוק המשרדים לא תהיה כפי שהייתה. העובדה שרבים, במיוחד מעסיקים, נוכחו לדעת שעבודה מהבית היא חלופה ישימה ונוחה, תוביל לכך שהמציאות הזמנית תהפוך לקבועה.

אם זו אכן תהיה בסופו של יום התוצאה, אזי תחום המגורים צפוי לחוות עדנה, שהרי אם הבית ישמש בחלקו גם למקום העבודה, ההשקעה בו תהיה הרבה יותר גדולה. מי שהסתפק בדירת שלושה חדרים ירצה לשפר לארבעה, מי שיש ביכולתו יוסיף מרפסת גדולה, או לחילופין דירת גן עם חצר קטנה. אומר זאת באופן הבא; המעבר מהמשרד אל הבית הוא לא רק שינוי במובן הפיזי-חברתי, זו גם הסטה של שווי כלכלי.

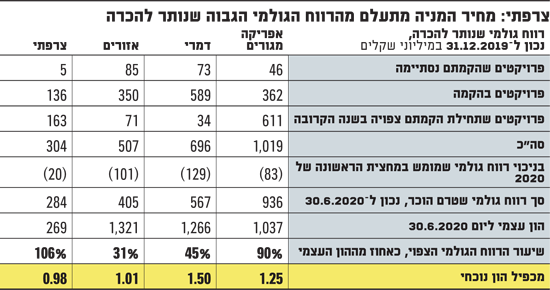

■ צרפתי צבי ובניו: היריעה קצרה מלדבר על כל חברות הנדל"ן למגורים, כך שבחרתי להציג חברה אחת קטנה, צרפתי צבי ובניו, שנראית לי אטרקטיבית להשקעה. נקודת המוצא בהערכת שוויין של חברות נדל"ן היא ההון העצמי, ועליו נוספות התאמות מסוימות - בסעיפים שבהם הערך בספרים שונה מהותית מהשווי הכלכלי.

בכל מה שנוגע למניית צרפתי, שני דברים בולטים משכו את עיניי; הרווח הגולמי שנותר להכרה, לצד שווי הקרקעות שבבעלות החברה. מאחר שההכרה בהכנסה נרשמת על פי התקדמות הבנייה, אזי בפרויקטים שבהקמה - כמו גם בכאלה שתחילת הקמתם צפויה בשנה הקרובה - מהלך המכירה הושלם, אבל הרווח בגינו עדיין לא נרשם.

במילים אחרות, זה רק עניין של זמן עד שהרווח שנוצר יתורגם למזומן. כשבוחנים את הרווח הגולמי האמור אצל צרפתי, זה שנותר להכרה, מגלים שהוא מאוד משמעותי ביחס להון העצמי של החברה - מה שלא לא מקבל ביטוי במכפיל ההון שבו נסחרת המניה.

לגבי הקרקעות שבבעלות החברה, קיימת קרקע במערב נתניה, שנרכשה בשנת 2010 ומיועדת להקמת 224 יחידות דיור, שרשומה בספרים לפי שווי של 77 מיליון שקל. מבחינה כלכלית זו תוצאה בלתי סבירה, שכן מחיר הקרקע ליחידת דיור באזור זה נע סביב 700 אלף שקל לפחות - שגוזרים שווי של כ-160 מיליון שקל לקרקע כולה - כפול מהערך בספרי החברה. נקודה נוספת, שהיא לא פחות חשובה, זו העובדה שהפער בין השווי הכלכלי לערך המאזני מהותי ביחס להון העצמי.

■ שורה תחתונה: הצניחה הגורפת של מניות הנדל"ן תמוהה, שכן הפגיעה בחברות השונות אינה זהה, מה גם שיש כאלה שתושפענה לטובה. צרפתי צבי ובניו, לדוגמה.

הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועל בסיס זה בלבד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.