"המפץ הבינוני" בשוק הפנסיה החדשה יוצא לדרך: כחודש לאחר שקבוצת הביטוח הפניקס, שבניהולו של אייל בן סימון, הצטרפה לניסיון של אלטשולר שחם גמל ושל קרן בריטית לרכוש את בית ההשקעות העשירי בגודלו במשק, נחתם הסכם למיזוג הלמן אלדובי בתוך קבוצת הביטוח בתמורה לתשלום בהיקף של 275 מיליון שקל שיקבלו בעלי המניות.

מדובר בפרמיה נדיבה של יותר מ-16% על מחיר מניית הלמן אלדובי ביום שלישי בבוקר, ובפרמיה גבוהה הרבה יותר, בשיעור של כמעט 160%, על שווי הלמן אלדובי באמצע יולי השנה - רגע לפני הצעת הרכש של אלטשולר שחם גמל, שהתניעה את העסקה הנוכחית.

ההסכם שנחתם בין הפניקס להלמן אלדובי, שבניהול רמי דרור, אינו סופי - וצריך לקבל אישורים בתוך הלמן אלדובי ואישורים מחוצה לה, ובראשם מהממונה על רשות שוק ההון, שיידרש להשלכות של העסקה בעיקר בשוק הפנסיה החדשה, שם יש להלמן אלדובי מעמד ייחודי בתור אחת מארבע קרנות הפנסיה הנבחרות כ"ברירת מחדל" לכלל הציבור, שנועדו בראש ובראשונה לחזק את מעמד בתי ההשקעות בשוק הצומח הזה על חשבונן של קבוצות הביטוח, ובכללן הפניקס.

בהודעה של הלמן אלדובי מוערך כי העסקה תושלם בתוך ארבע-שישה חודשים, וכנראה שהיא לא תעורר התנגדות אצל הממונה, ואולי אף תתקבל בברכה אצל הרגולטורים מרשות שוק ההון ומרשות התחרות. לא רק זאת, אלא שמבחינת ההסתכלות של רשות שוק ההון, הלמן אלדובי הייתה אגרסיבית במודל העסקי שלה בתחום הפנסיה, עם הנחות ניכרות בדמי הניהול, ועכשיו מודל זה יזכה לגיבוי החזק של הפניקס. כמו כן, נראה כי המעמד של הפניקס בתור חברת הביטוח הקטנה כגורם תחרותי בשוק הפנסיה ישתפר לחיוב עם מיזוג פעילות הלמן אלדובי.

העסקה כוללת את כל פעילות בית ההשקעות, שנוסד ב-1995 ונהפך לציבורי ב-2017, ובכלל זה חלקו של בית ההשקעות בחברות הבנות. הלמן אלדובי מחזיק ב 50% מבית הסוכן קוואליטי וב-79% בתחום קרנות ההשקעה המתקדמות, והצפי הוא שפעילות הגופים האלה תימשך כפעילות עצמאית תחת הפניקס.

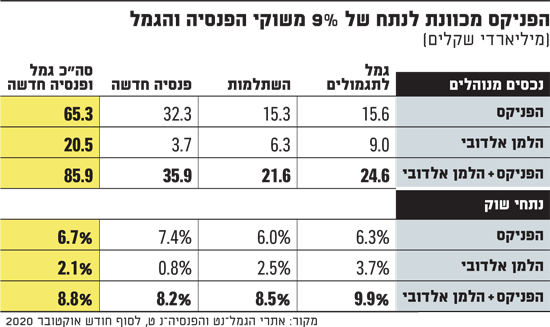

מבחינת הפניקס החשיבות בעסקה נסובה סביב פעילויות הגמל והפנסיה של הלמן אלדובי. על פניו, הלמן אלדובי מנהל נכסים בהיקף של כ-70 מיליארד שקל. ואולם, נכסים אלה כוללים סדר גודל של כ-46 מיליארד שקל בכספי קופות של חברת החשמל ושל חברת נמלי ישראל. לפיכך, מה "שמעניין" את הפניקס הוא פעילויות בהיקף של כ-20.5 מיליארד שקל בגמל, בהשתלמות ובפנסיה החדשה של הלמן אלדובי, שיתווספו להיקף נכסים של כ-218 מיליארד שקל שקבוצת הביטוח והפיננסים כבר מנהלת.

הפניקס-מכוונת-לנתח-של-9-משוקי-הפנסיה-והגמל

הפניקס רוצה לחזק מיצוב בשוק

אז מה מוצאת הפניקס בהלמן אלדובי, שאת המגעים לרכישתו התחילה כבר בשלהי 2019, כשניסתה לרכוש "רק" את פעילות הגמל והפנסיה החדשה שלו, שמהווה את עיקר פעילותו?

הפניקס לא רוכשת את הלמן אלדובי בשביל הקרנות האלטרנטיביות שלו או בשביל החזקותיו בסוכנויות ביטוח, וגם הרווח הנוכחי של הלמן אלדובי לא מעניין את הפניקס. להפניקס יש כנראה שתי מטרות-על בעסקה זו, שעבורן היא הסכימה לשלם סכום שבאלטשולר שחם גמל כבר חשבו שהוא מוגזם ולא כלכלי: האחת היא לגדול בשוקי הגמל וההשתלמות - שווקים שהפניקס לא הצליחה ליצור בהם שיפור מעמד משמעותי, כפי שעשתה בתחומים אחרים בעשור האחרון.

המטרה השנייה, והחשובה לא פחות, היא לחזק את מיצובה בשוק הפנסיה החדשה, שם היא רחוקה מאוד מהמתחרות הישירות - מנורה מבטחים, הראל, מגדל וכלל ביטוח. בהקשר זה נציין כי אחד הנכסים הכי חשובים ומעניינים של הלמן אלדובי הוא רשימת המעסיקים שנוצרה דרך הקרן ברירת מחדל שבית ההשקעות מפעיל מאז 2016.

הפניקס עברה בשלהי 2019 לשליטה של קרנות ההשקעה הזרות סנטרברידג' וגלטין פוינט, ומאז היא לא מסתירה את תוכניותיה לצמיחה מואצת גם דרך רכישות, כשהשנה היא כבר רכשה את חברת קרנות הנאמנות אלומות. למעשה, הפניקס חזקה בניהול השקעות, בביטוח כללי, בפיננסים, בסוכנויות ובהחזקות ריאליות, ולכן הם מחפשים לגדול בתחום החיסכון לטווח ארוך, וכאן הקשר לעוד מעסיקים שווה להפניקס את הפרמיה הנוספת. זה גם מתחבר עם מהלכים שהפניקס מבצעת לחיזוק זרוע הסוכנויות של הקבוצה, ובהן גם הסוכנויות הפנסיוניות, ובראשן אגם לידרים ושקל.

כך, מבחינת הפניקס מדובר בתוספת כוח שמגיעה לגוף פועל ויעיל, שיכול לבלוע את פעילות הלמן אלדובי בקלות יחסית. אגב, הוצאת הלמן אלדובי מהמשחק כשחקן נפרד, לצד הגידול הנמשך בנכסים המנוהלים על ידי אלטשולר שחם גמל, ובהתחשב במקרה שירביט, שממחיש כי סיכונים לפעמים מתגשמים - אולי מכינים את הקרקע לשינוי משמעותי אפשרי בהתייחסות של רשות שוק ההון למכרז הבא של הפנסיה ברירת מחדל (שאמור לקרות בשנה הבאה).

פסגות עשוי להימכר בחלקים

כמו כן, אין הרבה אופציות לצמיחה מואצת באמצעות רכישות בשוקי הגמל והפנסיה - כלומר, ברכישה של גוף גדול. עם זאת, יש עוד גוף גדול שעל פניו נמצא על מדף המכירות, וגם אפשר שיימכר בחלקים - בית ההשקעות פסגות.

פסגות, המנוהל על ידי ראובן קפלן ונמצא בשליטת קרן אייפקס, שמנוהלת בישראל על ידי זהבית כהן, מחזיק בנתחים של 9.4% ושל 0.8% בשוקי הגמל והפנסיה, בהתאמה. בית ההשקעות הגדול הזה נמצא על המדף כבר שנים, והוא עשוי להימכר או להיות מונפק בבורסה במקשה אחת או בחלוקה לפעילויות השונות.

מבחינת אלטשולר שחם גמל, ואולי גם הפניקס ועוד כמה גופים בודדים, פסגות עשוי להיות האופציה האחרונה לצמוח באחת בשוק הפנסיה והגמל, במה שיהיה "מפץ גדול", בטח ביחס לזה שסוכם בין הפניקס להלמן אלדובי.

ולסיום, העסקה האמורה גררה מלחמה בין בעלי מניות בהלמן אלדובי, וגם בתוך דבוקת השליטה, שהתחברה משלל עסקאות - ובראשן מיזוג הדס ארזים להלמן אלדובי לפני כמה שנים. אחד מבעלי המניות האלה הוא בית ההשקעות אי.בי.אי, שנמצא בצד המרוויח של החברה.

אי.בי.אי נסחר בבורסה, והוא צפוי להציג עם השלמת העסקה רווח הון משמעותי של 39 מיליון שקל לפני מס, במה שישלים בהצלחה את יציאתו מתחום ניהול חיסכון לטווח ארוך (תחום שמאופיין ביתרון לגודל). נזכיר כי אי.בי.אי מיזג את פעילות הגמל וההשתלמות שלו לזו של הלמן אלדובי לפני כמה שנים.

מי שעוד ייהנו מהעסקה הם ערן מיטל וחנן אסייג, שגם מחזיקים במניות מיעוט בהלמן אלדובי ורצו בהשלמת עסקה אסטרטגית למכירתו.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.