קשה להאמין שרק לפני שנתיים, חברות טכנולוגיה ישראליות רבות זכו לחיזורים של מנהלי חברות SPAC שהציעו להן שוויים גבוהים במיוחד, כשגם חברות לא רווחיות וכמעט ללא הכנסות זכו לשווי של למעלה ממיליארד דולר.

אחת מהן הייתה אוטונומו , שפיתחה זירת מסחר לדאטה שנאסף מכלי רכב מחוברים, שבסוף השבוע האחרון הודיעה על מיזוג לחברת Urgent.ly מארה"ב, לאחר שמחקה 94% משוויה מאז שהפכה לחברה ציבורית.

● כבר לא ציבורית: חברת האוטוטק אוטונומו נרכשת על ידי ארג'נטלי

אוטונומו הגיעה לנאסד"ק בקיץ 2021 לפי שווי של 1.26 מיליארד דולר, כשהכנסותיה השנתיות עמדו על 400 אלף דולר בלבד, והתחזית הייתה לצמוח במהירות עד להכנסות של 574 מיליון דולר ב־2025.

בן וולקוב, מייסד ומנכ"ל אוטונומו, סיפר אז בראיון לגלובס כי החברה דחתה הצעות למיזוג ל־SPAC בשוויים גבוהים יותר, של פי 3-4.

ההמשך ידוע: שוק ה־SPAC הצטנן במהירות על רקע אכזבות המשקיעים מתוצאות החברות שכבר מוזגו ואזהרות מצד הרגולטור, ובהמשך סקטור הטכנולוגיה בכללותו ספג ירידות חדות, לאחר שנתיים חזקות. הריבית עלתה, והמשקיעים העדיפו לפנות להשקעות בטוחות יותר - חברות ערך על חשבון חברות צמיחה.

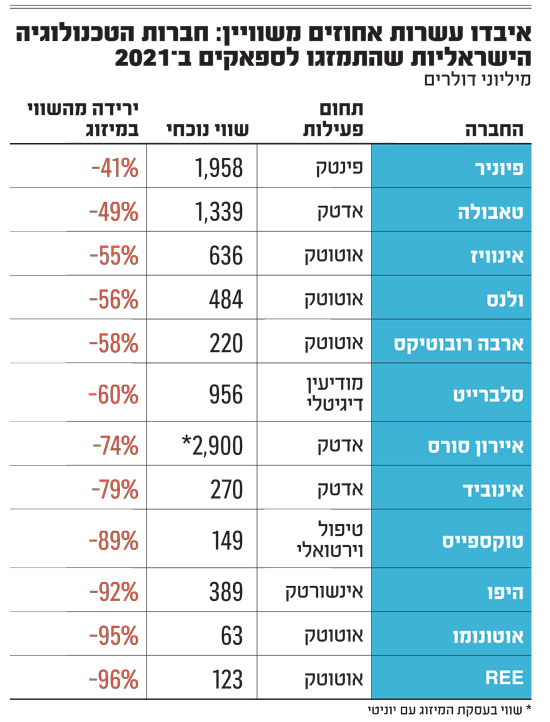

רובן הגדול של חברות הטכנולוגיה שמוזגו ל־SPAC בשנת השיא 2021, בהן תריסר חברות ישראליות, נסחרות כיום בערכים נמוכים משמעותית משוויין במיזוג - כאשר חלקן כבר נדרשו לנקוט צעדים שונים בעקבות ירידת השווי החדה, כדי להתמודד עם המומנטום השלילי.

חילופים בצמרת ופיטורים נרחבים

מבין הישראליות שמוזגו ל־SPAC בשנת 2021, לא רק אוטונומו סיימה את דרכה העצמאית כחברה ציבורית. קדמה לה איירון סורס, שפיתחה פלטפורמה למפתחי אפליקציות. איירון סורס הייתה חברת הטכנולוגיה הישראלית בעלת השווי הגבוה ביותר שמוזגה ל־SPAC - כ־11 מיליארד דולר. לאחר נפילה במניה, בקיץ האחרון היא הודיעה על מיזוג ליוניטי האמריקאית בעסקת מניות. כשדווח על המיזוג השווי שנגזר ממנו לאיירון סורס היה 4.4 מיליארד דולר, אך עד השלמתו כעבור מספר חודשים ירד השווי לפחות מ־3 מיליארד דולר - צלילה של יותר מ־70% מהמיזוג.

חברה אחרת שמוזגה ל־SPAC באותה תקופה היא טאבולה, שמספקת המלצות תוכן לגולשים באינטרנט. בטאבולה שמוביל אדם סינגולדה דווח לאחרונה על הסכם אסטרטגי, שהפך את חברת האינטרנט Yahoo לבעלת המניות הגדולה בחברה (עם כ־25%). יאהו לא הזרימה כסף לחברה כחלק מהעסקה, שבמסגרתה הפרסום משולב התוכן של טאבולה יוטמע בכל נכסיה הדיגיטליים של יאהו בבלעדיות ל־30 שנה.

עוד חברה ששמה הוזכר כמי שמועמדת להימכר היא טוקספייס, שהוקמה על־ידי הישראלים אורן ורוני פרנק. החברה המספקת טיפולים נפשיים וירטואליים מחקה כמעט את כל שוויה זמן קצר לאחר שמוזגה ל־SPAC, ולפי פרסומים שונים הייתה מועמדת לרכישה, אך עד כה לא בוצעה עסקה כזו. עם זאת, מייסדיה נאלצו לעזוב את תפקידי הניהול בחברה על רקע החולשה במניה.

חברות נוספות שבהן היה שינוי בהנהלה מאז המיזוג ל־SPAC הן חברת הביטוח הדיגיטלי היפו, שבה המייסד אסף ונד שהיה מנכ"ל הפך ליו"ר פעיל, ובמקומו מונה ריצ'רד מקרתון שהיה נשיא החברה; וחברת הפינטק פיוניר שמינתה מנכ"ל משותף לצד המנכ"ל הוותיק יותר, סקוט גאליט.

כמובן שחלק מהחברות הללו גם ביצעו סבבי פיטורים, ביניהן גם אוטונומו והיפו. בשבוע שעבר גם REE , חברת אוטוטק שמוזגה לפי שווי של מעל 3 מיליארד דולר ונסחרת כיום בשווי של 123 מיליון דולר, הודיעה על פיטורי 11% מכוח־האדם - 31 עובדים.

נסחרת בשווי כמחצית מהמזומנים בקופתה

במקרה של אוטונומו, כפי שפורסם בגלובס לפני שלושה חודשים, החברה בחנה אפשרויות להתמזג עם חברה אחרת. בסוף השבוע דווח על עסקת מיזוג במסגרתה ארג'נטלי, המספקת טכנולוגיות ושירותי דרך לנהגים, תרכוש את אוטונומו בעסקת מניות שבסיומה יחזיקו בעלי המניות של אוטונומו בכ־33% בדילול מלא.

מאט בות', מנכ"ל ארג'נטלי, ינהל את החברה הממוזגת ואילו וולקוב יכהן כדירקטור. ארג'נטלי היא חברה פרטית, שתהפוך לציבורית עם השלמת המיזוג. אוטונומו נסחרה לפני ההודעה על המיזוג ב־70 מיליון דולר, ומנייתה ירדה לאחר מכן ב־10% לשווי של 63 מיליון דולר. יש לציין שהחברה נסחרת בשווי נמוך מכמחצית סך המזומנים שבקופה - בסוף הרבעון השלישי היו לה מזומנים והשקעות לטווח קצר וארוך בסך 156 מיליון דולר.

מכיוון שהרוכשת היא חברה פרטית, קשה לגזור את שווי אוטונומו בעסקה. הוא יחושב על בסיס שוויה של הרוכשת ומספר המניות שלה, וכן המזומנים בקופת אוטונומו ומספר המניות שלה. לפי הדיווח ל־SEC (רשות ניירות הערך של ארה"ב), שוויה של ארג'נטלי נקבע על 271 מיליון דולר בתוספת שווי המזומנים שלה, ומסך זה יופחתו עלויות המיזוג, החוב שלה ועלויות מס מסוימות. נכון ליום ההודעה על המיזוג, עבור כל מניה רגילה של אוטונומו תתקבל 1.41 מניה, אך היחס צפוי להשתנות עד לסגירת העסקה.

לפי פרסומים קודמים, ארג'נטלי גייסה עד כה כ־130 מיליון דולר במספר סבבי גיוס, בין היתר מקרנות ההשקעה של BMW, פורשה ויגואר. החברה מציינת כי ב־2022 הכנסותיה צמחו ב־25% ל־185 מיליון דולר. אוטונומו עדיין לא דיווחה על תוצאותיה ל־2022, אך בשלושת הרבעונים הראשונים של השנה הכנסותיה הסתכמו ב־4.9 מיליון דולר וההפסד התפעולי הסתכם ב־41.6 מיליון דולר. המיזוג ייסגר ברבעון השלישי של 2023, לאחר קבלת אישור בעלי המניות של אוטונומו.

"משוכנע בהזדמנות בסקטור המוביליטי"

לפי החברות המתמזגות, המיזוג יצור פורטפוליו טכנולוגי סינרגטי ומבודל עם הזדמנויות ל־cross-selling וחיסכון בעלויות. מנכ"ל ארג'נטלי מסר כי השילוב של אוטונומו יאפשר לחברה הזדמנויות בחיבור בין דאטה, ציי רכב, ביטוח וסיוע בדרך, והשירותים שיוצעו ישפרו את חוויית המשתמש ואת הבטיחות שלו.

אוטונומו

עיסוק: פיתחה פלטפורמה וזירת מסחר לדאטה שנאסף מכלי רכב מחוברים

היסטוריה: הוקמה ב־2015 על ידי המנכ"ל בן וולקוב. הפכה לחברה ציבורית באוגוסט 2021, במיזוג לחברת SPAC לפי שווי של 1.26 מיליארד דולר

נתונים: בינואר־ספטמבר 2022 רשמה הכנסות של 4.9 מיליון דולר והפסד תפעולי של 41.6 מיליון דולר

במכתב לעובדי אוטונומו כתב וולקוב כי "עברנו הרבה ב־18 החודשים האחרונים: ההתרגשות להפוך לחברה ציבורית, השלמת שתי רכישות, האתגרים שהגיעו עם הצמיחה והאכזבה שמגיעה עם הפחתת מספר העובדים. אולם, אני משוכנע בהזדמנות העצומה שנוצרת כיום בסקטור המוביליטי. יחד עם ארג'נטלי, יש לנו הזדמנות להוביל את השינוי ולהשפיע באופן משמעותי על חייהם של אנשים".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.