רצף עסקאות שהתקיימו בחודשים האחרונים מגלה כי המועדון הנכסף של חדי הקרן הולך ומצטמצם. בשבוע שעבר קיבלנו לכך עוד הוכחה כשחברת הסייבר פרימטר 81 נמכרה לידי צ'ק פוינט תמורת פחות מחצי מיליארד דולר. לפני שנה עמד שוויה על מיליארד דולר.

● בתוך חודש אחד: החברה הישראלית שאיבדה 6 מיליארד דולר מהשווי

● אלביט צפויה לסייע לאוסטרליה ובסין מתגאים בלייזר שפועל בלי הפסקה

והמצב בפרימטר עוד נחשב טוב. מבט קצר על גורלן של רוב חברות הסייבר הישראליות שנמכרו לאחרונה מגלה תמונה עגומה: סקאדהפנס, indeni, מינרווה לאבס ונאוסק, שנחשבו להבטחות גדולות, נמכרו כל אחת בסכום שנע בין מיליוני דולרים לעשרות בודדות.

נראה כי לאחר שנים בהן גייסו חברות הסייבר כספים בשווי מופרך, מאז תחילת השנה המשקיעים מבצעים מעין 'ניקוי שולחן' ומרוקנים באופן משמעותי את פורטפוליו הסייבר שלהן.

האם השווי של פרימטר היה מוצדק מלכתחילה?

פרימטר 81, שהוקמה על ידי היזמים עמית ברקת ושגיא גידלי, הייתה מאותן אלה שביקשו בערוב ימי בועת הקורונה להצטרף למועדון חדי הקרן. למעשה, היא סיפור הצלחה די מרשים: החברה הוקמה תקופה קצרה לפני פרוץ הקורונה על מנת לסייע לחברות לחבר את עובדיהן מהבית בצורה בטוחה יותר. בתוך חמש שנים בלבד היא הצליחה לצמוח במהירות, לגייס 165 מיליון דולר ולגדול ל־200 עובדים.

כמה מהמשקיעים בחברה שבחרו להשקיע בסיבוב האחרון - בהן אנטרי קפיטל של השותפים אבי אייל, רן אחיטוב וערן בילסקי - השקיעו בחברה לפי השווי הגבוה ביותר וכעת יזכו להחזר נמוך יותר משאר המשקיעים בקרן, בהם אינסייט פרטנרס וספרינג ונצ'רס של אביב רפואה.

אבי אייל, השותף המייסד בקרן אנטרי, טען כי הקרן, נוסף על כמה משקיעים נוספים, הרוויחה מההשקעה בפרימטר 81 בזכות שימוש במנגנון ״עדיפות בפירוק״ (Liquidation preferences) שנחתם מול מייסדי החברה בסיבוב ההשקעה האחרון ומקנה למשקיעים עדיפות בקבלת כספי האקזיט לפני משקיעים אחרים, או כל מי שמחזיק במנייה רגילה - בדרך כלל יזמים ועובדים.

במבט לאחור נשאלת השאלה האם השווי שלפיו גייסה פרימטר 81 את כספה היה מוצדק מלכתחילה? לפי הערכת גלובס עולה כי בין השנים 2018 ל־2021 אומנם צמחו הכנסות פרימטר ב־300%, אך הן נעו לפי ההערכה בין 6־12 מיליון דולר בלבד. 2021 הייתה גם אותה השנה שבה ביצעה החברה סיבוב סקנדרי - מכירת מניות פרטיות - לפי שווי של 600 מיליון דולר, מה שמהווה מכפיל של פי 60־70 מהכנסות.

מדובר במכפיל גבוה במיוחד, אך כנראה שההסבר לכך הוא שקצב ההכנסות השנתי המצטבר (ARR) היה גבוה יותר ונע בין 14־15 מיליון דולר בשנה. יש לציין שמכפילים אלו אפיינו גם חברות סייבר אחרות בשנים 2021 ו־2022. חד הקרן המבטיח וויז (Wiz) של אסף רפפורט, שכיכב רק בשבוע שעבר על שער מגזין פורבס, גייס באותה תקופה לפי מכפיל הכנסות של 150 בעוד שאקסוניוס וסניק גייסו לפי מכפילי הכנסות של יותר מ־80, בסמוך לסיבוב של פרימטר.

שפל שלא נראה שנים ארוכות

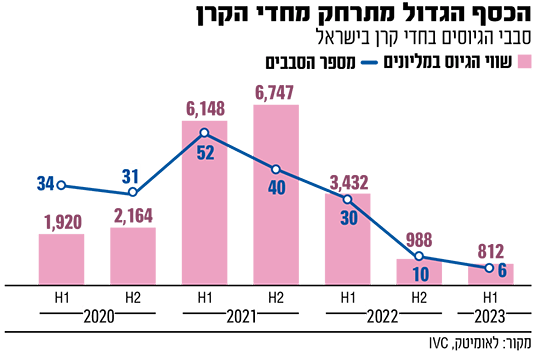

חד קרן - חברת הייטק פרטיות ששוויה מיליארד דולר ומעלה - היא חיה הולכת ונכחדת. מאז תחילת השנה נוצרו בישראל בסך הכל שני חדי קרן. לשם השוואה, בשנה שעברה ובשנה לפניה נוצרו 54. הסיבות לכך הן מגוונות, אך קשורות ברובן לעליית הריבית שהבריחה את המשקיעים המוסדיים וקרנות הגידור ואילצה אותם לשים את כספם באפיקים נושאי תשואה גבוהה ביותר - כמו השקעה באג"ח, נדל"ן מניב, תשתיות וחוב.

הירידות בשוק ההון ב־2022, עצירת ההנפקות בשל כך וההפחתה בתיאבון הרכישה של ענקיות הטכנולוגיה הורידה את התשואה של קרנות ההון־סיכון, גופי ההשקעה המרכזיים בהייטק, לשפל שלא נראה שנים ארוכות: אם בסוף שנת 2021 הניבו קרנות ההון־סיכון תשואה של 62% על כספים, ב־2022 התשואה של הקרנות הפכה שלילית (17.6%-), וסימנה אותן כאחד מכלי ההשקעה הגרועים בשוק ההשקעות האלטרנטיביות.

מאז אמצע 2022, כדי לשמור על כספם, חדלו המשקיעים כמעט לחלוטין מתמיכה ביצירה של חדי קרן חדשים ובעליית הערך של חדי קרן קיימים - למעט יחידי סגולה שהוכיחו צמיחה פנומלית בהכנסות לצד רווחיות גבוהה. קצב יצירת חדי הקרן החדשים בארה"ב, למשל, הואט ל־3.1 בלבד בחודש מאז תחילת השנה. ב־2022 הוא עמד על 16.7 חדי קרן חדשים בחודש.

השווי של חדי הקרן הפסיק לגדול

מעבר לכך שחדי קרן חדשים כבר לא נוצרים, גם אלו שקיימים הולכים ומאבדים מחשיבותם. "אם קיבלת את תו התקן של חד קרן לפני שנתיים, הרי שהיום הוא איבד מהמשמעות שהייתה לו", אומר לגלובס גל גיטר, שותף בקרן הצמיחה של אייבקס. "כיום יש כמה חדי קרן שהולך להם לא רע, אבל במקביל גם רבים שלא שווים יותר מעשירית מהשווי הקודם שלהם. חד קרן היה, ועודנו, סמל סטטוס - יזמים ביקשו אותו והרבה מהם גם קיבלו אותו. גם היום הוא עדיין מהווה סמל סטטוס אבל נדיר הרבה יותר לפגוש חד קרן".

גל גיטר, קרן אייבקס / צילום: Elisa Szklanny

עד לפני שנה התרגלו חדי הקרן לגייס בשווי הולך ועולה פעם בכמה חודשים במטרה להביא כמות הולכת וגדלה של עובדים ולהגדיל את מאמצי השיווק והמכירות. כך, למשל, חברות הסייבר פיירבלוקס וסניק - גייסו כמיליארד דולר כל אחת במספר רב של סיבובי גיוס בין השנים 2020 ל־2022.

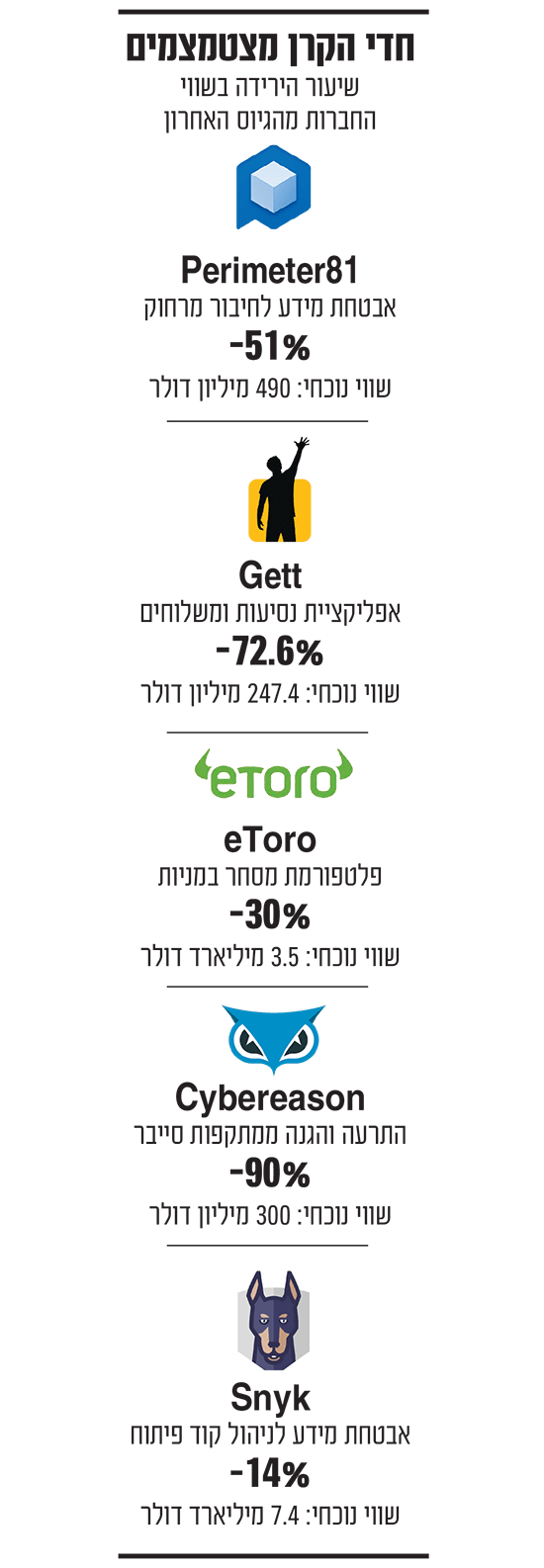

עם זאת, מבדיקת גלובס עולה כי כמעט כל חדי הקרן הגדולים שגייסו בשנות השפע לא הצליחו להגדיל את השווי שלהן בסיבוב נוסף גם השנה. סייבריזן גייסה 100 מיליון דולר לפי שווי של 300 מיליון דולר, לאחר ששנה וחצי קודם לכן הוערכה ב־3 מיליארד דולר; איטורו שנאלצה להוציא לפועל את סבב הגיוס שהחלה לפני שנתיים, הפחיתה את שוויה מ־6.4 מיליארד דולר ב־2021 ל־3.5 מיליארד השנה.

החריגה לעניין זה היא וויז של אסף רפפורט, שהמשיכה לצבור כוח ולהגיע לשווי פנומנלי של 10 מיליארד דולר בתחילת השנה.

ההכנסות יורדות והחברות מחפשות אפיק מכירה

מנהלי חדי הקרן, שהתרגלו עד לאחרונה לגייס מאות מיליוני דולרים כל כמה חודשים בשווי שהולך ועולה נתקלו בשוקת שבורה כפולה: המשקיעים הורידו במכפילי השווי שלהם ובמקביל ההכנסות חדלו לצמוח ואפילו רשמו ירידות בשל המשבר הכלכלי. "ב־2021 חדי הקרן צמחו ביותר מ־75% בקצב ההכנסות השנתי שלהן", אומר גל גיטר. "השנה ישנן חברות שיצמחו אולי ב־20%. במקביל, צריך לזכור שהן שורפות הרבה כסף, מה שאומר שאם הן היו נמצאות היום בבורסה, הן היו מוחקות 80% או אפילו 90% מהשווי שלהן".

רוב חדי הקרן גייסו בעבר סכומי עתק מה שמעניק להם, לכאורה, אורך נשימה לעוד שנים. חברה כמו גונג, למשל, יכולה להמתין להנפקה אפילו עד שנת 2025, רק בזכות ההון שגייסה. אלא שהמתנה שכזו מייצרת תסיסה בקרב עובדי החברות שרוצים לדעת כמה שוות האופציות שברשותם. במקרים רבים, הירידה בהכנסות החברות ובשווי החברות הופכת את המניות שברשותן לחסרות ערך.

לכן חברות רבות מחפשות את אפיק המכירה המיידית - גם אם תוך פשרה על ירידה במחיר. "אלה לא תמיד חדשות טובות", אומר אדם פישר, שותף בקרן ההון סיכון בסמר שמנהל השקעות בחברות צמיחה רבות. "העובדה שהחברה בוחרת להימכר ולא ממתינה להנפקה, גורמת לה להפעיל את מנגנון מניות הבכורה שמעניק למשקיעים המאוחרים יתרון בהחזרים האקזיט על חשבון המשקיעים המוקדמים".

אדם פישר, שותף בקרן בסמר / צילום: באדיבות קרן בסמר

גם אלטרנטיבות אחרות שהיו מקובלות בתקופת השפע, כמו גיוס הלוואות - הפכו יקרות מאוד בגלל עליית הריבית. ההלווואות ההמירות למניות שזכו לכינוי "סייף" (SAFE) המאפשרות לחדי הקרן להימנע מירידת שווי איבדו את הפופולריות בקרב המשקיעים שחוששים מירידת שווי בשלב הבא.

"מי שבוחר שלא להמתין להנפקה ולא מצליח למצוא רוכש בסכום שהוא מבקש נותר בלי הרבה ברירות אחרות", אומר גיטר מקרן אייבקס.

"הוא נאלץ לגייס בשווי נמוך יותר - כשהוא מגייס כסף כדי להחזיר את החברה לפסים של צמיחה, או שהוא נאלץ לחתוך את ההוצאות באופן דרמטי. צריך להבין שלהגיד למנכ"ל של חד קרן לחתוך 30% או 40% מהוצאות שלו זה כמו להגיד לילדה הכי יפה בכיתה לעשות ניתוח פלסטי". יש לציין כי כתוצאה מההליכים עד כה פוטרו בישראל אלפי עובדים מחדי קרן כמו ורביט, טראקס, ראפיד, לייטריקס וסייסנס.

העובדים מחפשים אפשרויות לאקזיט

גיטר מעריך כי מתוך כ־80 חדי קרן בישראל רק 30 ראויים לצאת להנפקה בטווח הארוך, כיוון שהן מפגינות צמיחה עם מספרי הכנסות גבוהים המתכנסים לרווחיות. אלה חברות שיכולות עוד קודם לכן להירכש על ידי קרן פרייבט אקוויטי שתבצע בהן השבחה.

עד שהחברות יבינו מה טוב להן ויפנו לגיוס או למכירה, מחפשים העובדים וכמה מהמשקיעים אפיקים מהירים יותר לאקזיט. הם מגיעים לבורסות המאפשרות מכירה של מניות שניוניות (מניות הנמכרות מיד שניה, באישור החברה) ומציעים אותן למכירה בהנחה משמעותית רק כדי שיוכלו לפגוש במזומן. כך, גם מניות חברות שנחשבו עד לאחרונה כמבטיחות מוצעות למכירה בשווי נמוך.

גונג הייתה לחברה הישראלית שגייסה ב־2021 את סיבוב הגיוס הפרטי לפי השווי הגבוה ביותר לאותה התקופה - 7.2 מיליארד דולר. החברה, שפיתחה טכנולוגיה לניתוח שיחות מכירה בארגונים התקשתה להראות צמיחה דומה במכירות וכיום היא מאותגרת על ידי טכנולוגיית הבינה המלאכותית היוצרת של ענקיות הטכנולוגיה. באחת הבורסות השניוניות הוצאה מנייה שלה למכירה בדיסקאונט של 72%. לגונג יש די והותר כסף כדי להמתין להנפקה, אך השאלה היא האם תצליח לצמוח בקצב שירשים את המשקיעים.

גם מערכת הנסיעות העסקיות נבן (טריפאקשנס לשעבר), שעל פי ההערכה מכניסה חצי מיליארד דולר בשנה, נהנית מרווחיות גולמית של 70% ומתכוננת להנפקה בשווי של 10 מיליארד דולר בחציון הראשון של 2024. בבורסה השניונית הוצעה למכירה בהנחה של 36%.

חדי קרן נוספים - בהם ורביט ולייטריקס - מאוימים על ידי היכולות שמפגינה הבינה המלאכותית היוצרת. מערכת התמלול האוטומטית של ורביט, למשל, מאותגרת על ידי מודלי שפה המסוגלים גם הם לתמלל ולכתוב טקסטים הנאמרים בקצב שיא. החברה הוערכה בנובמבר 2021 ב־2 מיליארד דולר ומאז ערכה שני סבבי פיטורים.

לייטריקס מירושלים מנסה לרתום את יכולות הבינה היוצרת לתוכנות לעיצוב תמונות, אך התחרות מול תוכנות אחרות זולות יותר או חינמיות באה בעוכריה. זאת, למרות שהיא מצליחה לשמר קצב הכנסות שנתי של 200 מיליון דולר בשנה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.