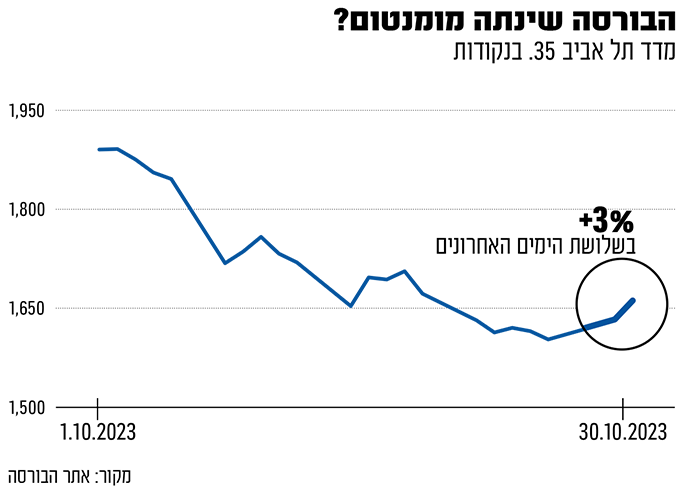

אחרי צניחה חדה ומתמשכת במדדים המובילים, ניצנים של אופטימיות זהירה התגלו בבורסה המקומית בתחילתו של השבוע הרביעי למלחמה. מדד תל אביב 35 עלה בכ־3% ביומיים הראשונים של השבוע. עלייה שהתמתנה ביום שלישי, ועדיין הצלחה לרכך מעט את הנפילה של המדד המוביל מאז ה־7 באוקטובר.

● אלו מניות הנדל"ן שעלו בכ־10% מתחילת השבוע

● הסערה במט"ח: מה עומד מאחורי נסיגת הדולר משער של 4.08 שקלים

עם זאת, לא כולם נהנו מהעליות. בירידות ביום שלישי בלטו מניות הבנקים על רקע פרסום לפיו בנק ישראל בוחן עצירה או חלוקה מופחתת של הדיבידנדים בבנקים לנוכח השפעותיה הצפויות של המלחמה על המשק. כך, אם המשק כולו ירד ב־10% מתחילת המלחמה, מדד הבנקים ירד בכ־14%.

את היומיים הירוקים בבורסה הסבירו הפעילים המקומיים בשוק בשורה של גורמים. מהתייצבות המערכה המלחמתית ואי־זליגתה (בינתיים) לגזרות נוספות, דרך הפנמת העלויות שהיא תדרוש מהמשק, ועד לעליות שאפיינו את תחילת השבוע בוול סטריט. גלובס צולל לימים התנודתיים בבורסה.

המוסדיים הגדילו את החשיפה לשוק המניות

בסיכום חודש אוקטובר של הבורסה בתל אביב, נכתב כי מדד הפחד VTA35 זינק ביותר מפי שניים מתחילת המלחמה. מדובר בשער הגבוה ביותר מאז מרץ 2022 - החודש הראשון למלחמה באוקראינה. עם זאת, לקראת סוף החודש, ובפרט השבוע, המדד התמתן מעט.

מחזורי המסחר במרבית אפיקי ההשקעה בת"א בחודש החולף היו דומים או נמוכים לעומת הממוצע מתחילת השנה. "מאז תחילת המלחמה, משקיעים פרטיים ישראלים ומשקיעים זרים צמצמו חשיפה לשוק המניות ומנגד מי שרכש והגדיל את החשיפה היו משקיעים מוסדיים לטווח ארוך", ציינו בבורסה.

מנכ"ל בית ההשקעות פסגות, אייל גורן אומר לגלובס כי "המלחמה שפרצה הייתה 'ברבור שחור' (כינוי לאירוע בלתי צפוי בבורסה, ח"ש) שהכניס איתו הרבה אי־ודאות, פחד וחרדות בכל רמות החיים של הציבור. זה חלחל מהחיים הפרטיים ועד לתיק ההשקעות. אנשים פעלו בצורה מוגזמת וזה מה שהוריד את מדדי השוק בין 10% ל־15% בתחילת המערכה". לדבריו, "המוסדיים הגדילו בשבועות האחרונים משמעותית את החשיפה למניות בארץ, בעיקר במניות הבנקים ובמדד ת"א 125. בימים האחרונים הציבור הגיע, אחרי המוסדיים. זה כמעט תמיד ככה".

מפלס הוודאות של המשקיעים התייצב

אף אחד בשוק עדיין לא מדבר על תחילתה של התאוששות. מה שקרה השבוע, לדעת גורן, הוא התייצבות מסוימת במפלס הוודאות של המשקיעים, "גם אם היא 'ודאות רעה' (ביחס לצפוי לכלכלה ולמשק, ח"ש), ובמצב כזה השוק יכול לרוץ קדימה".

לדבריו, "המשקיעים כבר מפנימים שהמשק בדרך למיתון - הכלכלה נעצרה. הבנו גם שיש בעיה בתפקוד משרדי הממשלה השונים ושצפויה ירידה בתחזיות דירוג האשראי של ישראל. בהמשך הפנמנו שהממשלה 'תזרוק כסף' על העורף ונראה שהמשק חוזר לשגרה תחת מלחמה, שיכולה להימשך שנתיים".

הוא ממליץ למשקיעים בימים אלה "לנסות לנטרל תחושות אמוציונליות. לדעתי אם מניות הבנקים נסחרות במכפיל של 0.75 על ההון, זה תמחור אטרקטיבי עבורן. גם בהנחה של מלחמה ארוכה, מיתון במשק וקריסת עסקים בישראל".

5 טיפים של בכירים בשוק

1העדיפו ניהול סיכונים על פני תשואות גבוהות.

זה לא הזמן ל"תמרונים גדולים"

2 רשתות השיווק צפויות להרוויח בתקופה הזו.

גם תמחור הבנקים עשוי להיות אטרקטיבי כעת.

מנגד, ענף הביטוח צפוי להיפגע

3 ברכיבי המניות בחו"ל מומלצת חשיפה לטכנולוגיה

בדגש על שבבים סייבר וענן

4 פיקדונות דולריים הם אלטרנטיבה

ראויה לשוק המניות, עם ריבית של מעל 5%

5שמרו על רכיבי אג"ח של ממשלת ישראל

בתיק ההשקעה, להפחתת הסיכון

האמור אינו מהווה ייעוץ או שיווק השקעות,

המתחשב בנתונים ובצרכים המיוחדים של כל אדם

"השוק לא הולך בכל הכוח לכיוון אחד"

גורם בכיר אחר בשוק ההון מעריך כי "העליות שנרשמו השבוע בבורסה הן מוקדמות מדי ומקלות עם המצב. לדעתי מוקדם להגדיל השקעות בשוק המניות בת"א. בשל העליות בימים האחרונים, נוצרה הזדמנות לבצע 'שיפור לאחור'. כלומר, להתאים את רמת הסיכון בתיק למצב המלחמה".

לדבריו נראה שהמערכה שהחלה בעזה תהיה ממושכת: "מתי שוק ההון עולה? כשהוא רואה שהמלחמה לקראת סיום. אני עדיין לא מאמין שזה המצב ולכן תיק ההשקעות צריך להיות מאוזן. למעשה צריך להתמקד בניהול הסיכונים ולא לנסות לחתור לתשואה. ברוח התקופה אני סבור שכדאי להימנע מ'תמרונים גדולים' בתיק ההשקעות ולבצע התאמה הדרגתית".

הכלכלן הראשי של בית ההשקעות אי.בי.אי, רפי גוזלן, סבור כי ההתאוששות הקצרה בשוק המניות נובעת מתיקון נורמטיבי של המשקיעים: "זו חלק מההתנהגות רגילה של השוק, שלא הולך בכל הכוח רק לכיוון אחד. היינו ברצף של ימי ירידות ולדעתי כעת השוק פחות או יותר עיכל את הסיטואציה שנוצרה ועשה הערכת מצב. ייתכן וזה קשור ליציבות היחסית שמושגת גם בשוק המטבע (ראו תיבה בעמוד 11, ח"ש), אך כמובן שהדברים מאוד נזילים. אני מאמין שהשוק גילם את המצב שנוצר. אם תהיה התדרדרות במצב הבטחוני, ברור שזה ישתנה".

שוק האג"ח: התאוששות או "אתנחתא"?

ולא רק שוק המניות בטלטלה. איגרות החוב הממשלתיות של ישראל מציגות תשואות גבוהות במיוחד מפרוץ המלחמה - מה שמעיד על עליית הסיכון למשק המקומי. בבורסה מציינים בהקשר זה את השלכותיה הכלכליות הצפויות של המלחמה, אשר הביאו גם להורדת תחזית דירוג האשראי של ישראל ע"י סוכנות S&P, לצד צעדים דומים שנקטו סוכנויות פיץ' ומודי'ס. "התשואה לפדיון של אג"ח ממשלתי שקלי ל־10 שנים ומעלה המשיכה לעלות והגיעה לכ־5.3% בסוף אוקטובר, לעומת תשואה של כ־4.4% בסוף החודש הקודם ותשואה של כ־3.7% בתחילת השנה - עלייה המשקפת את עליית הסיכון הכלכלי", נכתב בסיכום הבורסה.

לדברי גוזלן "קיבלנו הבהרה מבנק ישראל בהחלטת הריבית האחרונה, שכל עוד יש לחץ לעלייה בסיכון, לא נראה את הריבית יורדת. עבור המשקיעים, תשואות של סביב 5.5%־5.4% בחלקים הארוכים מתחילים להראות אטרקטיביות".

בד בבד נמשכה גם בחודש החולף מגמת העברת השקעות הציבור לאפיקי חו"ל ולקרנות הכספיות על חשבון שוק המניות והאג"ח המקומי. לפי הבורסה בת"א, הציבור המשיך לפדות כספים מקרנות המשקיעות בניירות ערך בתל אביב, בעיקר בתחומי אגרות החוב, והזרים כספים לקרנות נאמנות המשקיעות בחו"ל וגם לקרנות הכספיות נושאות ריבית (שדומות לפיקדונות בבנק). מקרנות האג"ח בתל אביב נפדו 3.2 מיליארד שקל באוקטובר, בהמשך לפדיונות של כמעט 21 מיליארד שקל מתחילת השנה. לקרנות הכספיות, לעומת זאת זרמו 5.9 מיליארד שקל בחודש שחלף, בהמשך לסכום של כ־42 מיליארד שקל שהוזרם אליהן מינואר עד ספטמבר.

מה כדאי לעשות עם תיק ההשקעות?

הגורם הבכיר עמו שוחחנו אומר ש"אי אפשר להסתכל על שוק המניות בארץ כמקשה אחת. רשתות השיווק מן הסתם 'נהנות' קצת יותר בתקופה הזאת משום שהציבור מצטייד במזון ובמוצרים בסיסיים וממעט לצאת. חברות הביטוח למשל נפגעות יותר בשל הירידות בבורסה שמשפיעות על ההשקעות שלהן בשוק ההון, לצד עלייה בפרמיית הסיכון בביטוחים שהן מוכרות. ההטייה להשקעות בחו"ל עדיין במקומה. אנחנו רואים שכלכלת ארה"ב מתפקדת טוב ועונת הדוחות הכספיים שם לרבעון השלישי בסה"כ חיובית".

כיצד היית בונה תיק השקעות של עד 30% מניות?

הגורם: "הייתי רוכש 15% במניות חו"ל, 12% במניות בארץ ו־3% במזומן או פיקדונות. ב־70% הסולידיים, הייתי בונה שכבת אג"ח ממשלתיות להורדת הסיכון וגם מבחינת הנזילות. התחום הסולידי יורכב מ־40% באג"ח ממשלתיות, מחציתו צמוד מדד והיתרה שקלית. היתרה תוחזק באג"ח קונצרניות דולריות, ואג"ח של ממשלת ארה"ב. כאשר אלה הם שיעורים גדולים יחסית לתיק השקעות מקומי".

האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.