מניות הטכנולוגיה הגדולות התייצבו שוב כמובילות השוק השנה. אבל כמה רחוק לפני שאר העדר הן רצו?

ביחד, המניות המכונות "שבע המופלאות" - אפל, מיקרוסופט, אלפבית, אמזון, אנבידיה, טסלה ומטא - זינקו השנה ב־75% (נכון לתחילת השבוע), משאירות אבק לשאר 493 החברות במדד S&P 500 (שהסתפקו בעלייה של כ־12% צנועים, בעוד שהמדד כולו עלה ב־23%).

שבע המניות המופלאות צמחו ומהוות כבר כ־30% משווי השוק של ה־S&P 500 כולו, על פי מחלקת המחקר של בנק גולדמן זאקס - קרוב לחלק היחסי הגבוה אי פעם שהחזיקו שבע מניות כלשהן.

"זהו נתון מדהים לדעתי, כשמדובר על מדד שאמור לייצג קבוצה כל כך נרחבת של חברות", אמרה אן מילטי, מנהלת הון אקטיבי ב־Allspring Global Investments, בהתייחס לפער הביצועים הגדול.

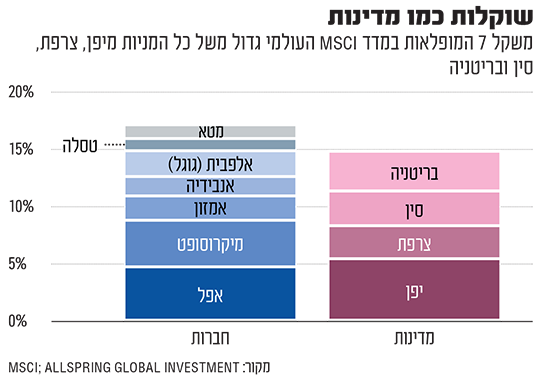

ההגמוניה של מניות הטכנולוגיה הגדולות ניכרת גם בקנה מידה גלובלי. בתוך מדד MSCI All World - מדד ייחוס שאמור לכסות כ־85% משוק האקוויטי (הון המניות) הזמין להשקעה בעולם כולו - המשקל המשוקלל של שבע המופלאות גדול יותר משל כל המניות מיפן, סין, צרפת ובריטניה.

משקיעים וקובעי אסטרטגיה כבר זמן רב מעלים חששות מפני הריכוזיות בשוק, שכן כאשר מספר מניות בלבד אחראיות לרוב הרווחים בשוק, הוא נעשה פגיע יותר לירידות שערים במקרה שכמה מניות כבדות יורדות.

החששות האלה נראו כצופים פני עתיד אשתקד, כשמניות טכנולוגיה גדולות ירדו ובמקביל הפדרל ריזרב החל להעלות את הריבית בארה"ב. כשהריבית הייתה אפסית כמעט, משקיעים רדפו אחרי התשואות החזקות שהניבו מניות טכנולוגיה ומניות צמיחה אחרות, אבל כשהריבית החלה לעלות, פתאום ניצבה בפני המניות הללו תחרות מצד השקעות בסיכון נמוך יותר.

כך את 2022 סיימו שבע המופלאות עם ירידה של 40%, או אובדן של 4.7 טריליון דולר בשווי שוק כולל, בעת ששאר המניות ב־S&P 500 ירדו ב־12%.

רוב המשקיעים ציפו לעוד מאותו הדבר ב־2023. במקום זה, ענקיות הטכנולוגיה פצחו בראלי סוער שגבר על המשבר בתחום הבנקאות בארה"ב בראשית השנה, על החששות בנוגע לגירעון בתקציב הממשל ועל המלחמות במזרח התיכון ובאירופה.

רוח גבית מ־AI ומנתוני מאקרו מעודדים

מה הוביל לסופת הרווחים הזו? ההייפ סביב אינטליגנציה מלאכותית שסחף את וול סטריט ועודד תקוות שהחברות בתחום ייצרו רווחים גדולים בעתיד. אליו נוספו נתונים כלכליים חזקים והתמתנות באינפלציה, שהניעו הימורים כי הריבית הגיעה לשיא ומכאן רק תרד, וכל אלה סיפקו עוד רוח גבית למניות הטכנולוגיה.

מניית מיקרוסופט חוותה ראלי של 55% במהלך 2023, עם שיא חדש בנובמבר; אפל טיפסה ב־52%, וביוני הפכה לחברה האמריקאית הראשונה עם שווי גבוה מ־3 טריליון דולר; מניית אנבידיה עלתה יותר מפי שלושה לשווי שוק של יותר מטריליון דולר.

קומץ מניות אחרות הצליחו לעמוד בקצב הזה. למרות שמדד S&P 500 רחוק רק 1.6% מהשיא שרשם בינואר 2022, רק 23% מהמניות במדד נמצאות בטווח 10% מהשיא שלהן, על פי נתוני השוק של דאו ג'ונס. זה נמוך מהממוצע ההיסטורי שעומד על 28%.

אחראיות גם לצמיחת הרווחים

לשבע המופלאות מגיע קרדיט גם על צמיחת הרווחים בשוק. כשצפי העלייה ברווחים של חברות מדד S&P 500 בסיכום השנה הוא ל־0.7%, הרי שללא תרומת המופלאות הנתיב היה לירידה ברווחים של 4%, על פי FactSet.

ישנם כמה אנליסטים שלא סבורים כי הדומיננטיות של מניות מסקטור הטכנולוגיה תימשך בשנה הבאה, ומהמרים במקום זאת על תחומים חבוטים כמו תעשייה, ייצור חומרים ותחבורה שיציגו ביצועים טובים יותר.

מאט אורטון, אסטרטג שווקים ראשי ב־Raymond James Investment Management, ממליץ למשקיעים להגדיל את ההחזקות שלהם באופן סלקטיבי בשווקים מתעוררים ובמניות של חברות בשווי שוק נמוך, שהוא צופה כי ירוויחו מהיחלשות של הדולר ומריבית נמוכה יותר.

הוא מתבסס על ההערכה - או תקווה - "שלא נחווה את אותה רכבת הרים רגשית שעברנו בשנה האחרונה", כשלדברי אורטון, "עברנו לסביבת שוק מעט יותר נורמלית שבה חלק מהדברים שלא עבדו זמן רב, סוף -סוף מתחילים לעבוד שוב".

יקרות מדי? תלוי את מי שואלים

כמה מאותן ענקיות טכנולוגיה עדיין לא התאוששו מהמכה שחוו בשנה שעברה, כשמניות אמזון, אלפבית, מטא וטסלה נסחרות עדיין מתחת לרמה שבה נסחרו בסוף 2021.

נראה שגם המשקיעים נזהרים. למרות שהוסיפו נטו של 4.1 מיליארד דולר חדשים למניות וקרנות סל ונאמנות הממוקדות במגזר הטכנולוגיה עד נובמבר השנה, זה עדיין נמוך בכחצי מסך של כ־7.9 מיליארד דולר שהוזרמו להשקעות כאלה בתקופה המקבילה ב־2022, לפי Refinitiv Lipper.

מייקל רוזן, מנהל השקעות ראשי ב־Angeles Investment Advisors, מסביר שאחת הסיבות שמניות הטכנולוגיה חזרו בסערה היא שהריביות הגבוהות יותר עזרו להן להרוויח תשואה על מזומנים לראשונה זה עשרות שנים. זה חיזק את דוחות המאזן של החברות ועזר להן להציג רווחים מוגדלים.

"הריביות פשוט לא משנות כמו שהרווחים משנים", אמר רוזן. "איפה שמיוצרים הרווחים הללו - בזה אני רוצה להחזיק".

מניות טכנולוגיה עדיין נראות יקרות בהשוואה לשוק הכללי. אנבידיה נסחרת במכפיל 25 על הרווחים החזויים ב־12 החודשים הבאים, בעוד שהמכפיל של מיקרוסופט הוא 31 ושל אפל 30. לשם השוואה, מדד S&P 500 נסחר במכפיל 19 על הרווח הצפוי.

ננסי טנגלר, מנכ"לית ומנהלת השקעות ראשית ב־Laffer Tengler Investments, סבורה ששווה לשלם את המחיר הגבוה על מניות טכנולוגיה, מאחר שהן עשויות להציג ביצועים טובים גם בתקופות שבהן הריבית גבוהה. "כולם 'נתקעים' על הערכות השווי: 'אוי, אבל הן כל כך יקרות'", אמרה טנגלר. "אז זהו, שהן לא כל כך יקרות. בסביבה כלכלית בהאטה, את רוצה להיות מושקעת יותר בחברות שהצמיחה שלהן אמינה. אלה סוג החברות שמביאות תוצאות".

אלנה פייפ השתתפה בהכנת הכתבה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.