הבורסה בתל אביב נותרה השנה מאחור בהציגה תשואת חסר משמעותית לעומת שווקים בעולם (עלייה של 3.3% במדד ת"א 125 לעומת זינוק של 25% במדד S&P 500 ו־43% בנאסד"ק). כך בעוד שבארה"ב ובאירופה המדדים תיקנו את הירידות של שנת 2022 ונוגעים בשיאי כל הזמנים, בישראל המדדים הבולטים צריכים לעלות ב־12%-14% כדי להגיע בחזרה לשיא.

● תחזיות בתי ההשקעות: פספסו את הזינוק בוול סטריט ובריבית ב-2023

● איפה לשים את הכסף ב-2024? בתי ההשקעות מהמרים על בורסת תל אביב

מהתחזיות של רוב בתי ההשקעות בישראל לקראת השנה החדשה, עלה כי הם מעריכים שלבורסה המקומית אכן צפויה עלייה דו־ספרתית ב־2024. מי שעוד מעריך כי לשוק ההון המקומי פוטנציאל עליות משמעותי הוא ברק בנסקי, המשנה למנכ"ל כלל ביטוח ומנהל חטיבת ההשקעות בחברה, המופקדת על כספי עמיתים בהיקף כ־330 מיליארד שקל.

למרות העליות הנאות בתל אביב בחודשיים האחרונים - כ־16% מהשפל של סוף אוקטובר (שמחקו את הירידות מתחילת מלחמת 'חרבות ברזל'), בנסקי מעריך שהבורסה המקומית עדיין זולה: "תמחור השוק הישראלי נמוך משמעותית בהשוואה לתמחור ההיסטורי שלו עצמו, וגם ביחס לשווקים אחרים. יש כאן פוטנציאל גדול לתשואת יתר בעקבות הורדת הריבית, בהנחה שלא תהיה הרעה נוספת בגזרה הביטחונית, ורגיעה מסוימת בסביבה הפוליטית".

לזכותו של בנסקי ייאמר כי הוא מגבה את הערכותיו במעשים, ובמקרה הזה - בהשקעות משמעותיות. כלל ביטוח ביצעה במחצית השנייה של 2023 שורה של רכישות במניות חברות מובילות הנסחרות בתל אביב, בהיקף של יותר מ־2.2 מיליארד שקל. בין היתר במניות של חברות הנדל"ן היזמי אקרו, ישראל קנדה, אפריקה מגורים, שיכון ובינוי נדל"ן ואאורה; בענקית הנכסים המניבים אמות; בחברות התעופה אל על וישראייר; במשק אנרגיה, בעלת השליטה בתחנת הכוח דליה, ובבנק הפועלים.

בשיחה עם גלובס מסמן בנסקי סקטורים שצפויים לבלוט לדעתו - לטובה ולרעה - בשנה הקרובה. הוא חיובי לגבי מניות הבנקים, שכן "ההתייעלות שבוצעה בשנים האחרונות במערכת תפצה על העלייה הצפויה בחובות מסופקים. התמחור של מניות הבנקים כיום, סביב 0.8 על ההון, אטרקטיבי הן יחסית והן אבסולוטית". בתחום מניות התקשורת הוא מאמין כי "מדובר בחברות יציבות תפעולית, עם תמחור נוח המגלם את סיכוני הסים הווירטואלי". הוא אף מעניק "סבירות לא מבוטלת לחלוקות דיבידנד בחברות הסלולר, לראשונה זה שנים". לעומת זאת בתחום הנדל"ן המניב, סבור בנסקי שהשוק המסחרי "יפגוש צרכן חלש יותר, ושוק המשרדים יפגוש אבטלה גבוהה יותר וירידה בביקוש".

סקטורים מומלצים ע"י כלל ביטוח

בארץ

בנקים

נדל"ן למגורים

תקשורת

בחו"ל

טכנולוגיה

בריאות

עדיף להתרחק

קמעונות

מזון

בנדל"ן למגורים הוא מעריך כי "הירידה הצפויה בריבית תשפיע לטובה על הביקוש. יש ביקוש כבוש שמחכה להתפרץ ולצד הירידה בהתחלות בנייה, אלו ישפיעו על השוק בעוד כשנה וחציי־שנתיים. מגמת הבנייה בהתחדשות עירונית צפויה להתגבר ולהוות הפתרון המועדף למחסור החמור בקרקעות באזורי ביקוש. החברות הגדולות בתחום ממוצבות מצוין לניצול המצב להגדלת צבר הפרויקטים והרווחיות".

בנסקי מסייג את המלצותיו בכך ש"בנוסף לאי ודאות העולמית, ישראל סובלת מהמלחמה מול חמאס וחיזבאללה, שמגיעה אחרי שנה של מורכבות פוליטית. אם הלחימה תסתיים עד סוף הרבעון הראשון של 2024, להערכתנו ההשפעה הכלכלית שלה תהיה משמעותית, אך מוגבלת. אם תיפתח חזית צפונית משמעותית והתמשכות הלחימה אל שלהי 2024, ישראל יכולה לסבול ממיתון משמעותי והשפעות שליליות על שער החליפין".

התשואות במסלולי הגמל וההשתלמות של כלל ביטוח היו חלשות יחסית בשנה האחרונה - בדומה אגב לשאר חברות הביטוח, והיא ממוקמת אחרונה בדירוג. בשוק מסבירים שהפער נובע מהחיסרון לגודל של גופי הביטוח וכן לחשיפה הגבוהה יותר שלהם להשקעות האלטרנטיביות, שנועדו להפחית תנודתיות בתיק ההשקעות, אך משלמות על כך מחיר בתשואות בשנים ששוק המניות מזנק. עם זאת, במדידה על פני תקופות ארוכות יותר הפער בין תשואות מנהלי ההשקעות השונים מצטמצם. כלל עצמה הייתה במהלך שנת 2022 במקום הראשון וגם ב־2021 מצבה היה טוב יחסית, כך שבטווחי הזמן של 3 ו־5 שנים היא ממוקמת באמצע הטבלה.

"השוק האמריקאי עדיף, ו'רק נראה יקר'"

מהן התחזיות שלך לגבי שוקי חו"ל?

"במקביל לתרחיש 'נחיתה רכה' בכלכלה העולמית, אנחנו לא פוסלים הרעה בתנאי המאקרו כתוצאה מהשפעה מאוחרת של עליות הריבית בעולם. הלחץ של הריביות הגבוהות על הכלכלה הגלובלית יימשך, ואיתו הסכנה למיתון. השווקים מתמחרים הורדות ריבית משמעותיות בשנה הקרובה, לצד אופטימיות לגבי צמיחת הכלכלות ורווחי החברות, אבל בנקודה הנוכחית הסיכוי לאכזבה בשווקים אינו נמוך".

לדברי בנסקי, רוב המניות, גם בארה"ב, נמצאות ב"תמחור סביר" וזאת למרות ש"מרבית שוקי המניות מתומחרים באופן מלא ואינם זולים ביחס לתשואה הגלומה בשוק איגרות החוב". ההסבר שלו הוא ש"הסתכלות על נתוני ממוצעים של מדדים יכולה להביא למסקנה לא נכונה. עיקר התשואה במדדים האמריקאיים נבעה ממספר מצומצם של ענקיות טכנולוגיה, שהשוק מאמין שייהנו מטכנולוגיית ה־AI, בעוד שיתר המניות השיגו תשואה נמוכה משמעותית".

בחלוקת ההשקעות מעבר לים, בנסקי סבור שהשוק האמריקאי עדיף על אירופה: "על פניו השוק נראה יקר אך אם מביאים בחשבון את הצמיחה והרכב הסקטורים במדדים ביחס לאירופה, התמחור די הוגן". חיזוק נוסף לדבריו הוא בכך ש"החברות הגדולות בעולם נסחרות בשוק האמריקאי שמאפשר חשיפה לגיאוגרפיות שונות, גם מבלי להשקיע בהן ישירות".

הוא ממליץ בחו"ל על הטכנולוגיה שאמנם לא זולה אבל "הסקטור מגלה יסודות דפנסיביים בשל חוזק המאזנים של החברות, כמות המזומן, כוח התמחור החזק לצד צמיחה חזקה ופיזור החשיפות לסגמנטים שונים (שבבים, תקשורת, תוכנה, מחשוב ענן וכמובן AI)". כמו כן על סקטור הבריאות ש"נמנה עם הסקטורים הדפנסיביים בשל הביקוש הקשיח יחסית, התמחור הנוח והמאזנים החזקים, בדגש על סקטור הביוטק והציוד הרפואי".

"להגדיל משקל האג"ח, התשואות מעניינות"

ומה באשר לשוק האג"ח? עד לפני שנתיים התשואות שניתן היה להשיג בשוק זה שאפו לאפס. כיום מדובר בתשואות של 5%-6% בנכסים סולידיים. אבל אלו במגמת ירידה, כיוון שהריביות של הבנקים המרכזיים צפויות לרדת ומשקיעים רוכשים כיום איגרות חוב, זה מעלה את מחירן ומוריד את התשואות. לכן הוא אומר כי "עד לפני שבועיים התשובה שלי הייתה חד משמעית שתשואות האג"ח מעניינות ביחס להשקעה במניות בשוקי חו"ל, וכי יש להאריך מח"מ ולהגדיל את משקל האג"ח בתיקים".

אלא שכאמור בחודש נובמבר התשואות ירדו ב"מהלך חד מאוד, ולמעשה חלק גדול מהתחזית שלנו לגבי שוק האג"ח כבר התממשה. לכן היום אני יותר זהיר, בראייה של שנה קדימה אפשר להניח תשואות דומות ואולי מעט יותר נמוכות, אבל בדרך לשם צפויה תנודתיות לא קטנה, שתפתח גם הזדמנויות השקעה. באופן כללי תשואות האג"ח בהחלט מעניינות, ויש להגדיל את משקלן בתיק השקעות מפוזר ביחס לשנים האחרונות, כאשר גם ללא רווחי הון נוספים, התשואה השוטפת בהחלט ראויה", מציין בנסקי.

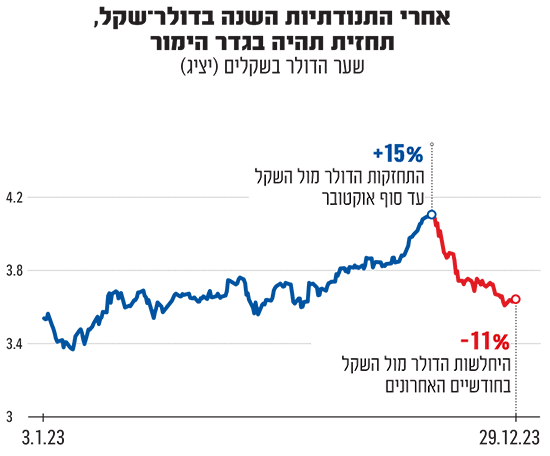

ומה באשר לשער הדולר־שקל? לתפיסת בנסקי מדובר בשאלה שלא ניתן לענות עליה, וכיום היא בבחינת הימור מוחלט. "הכיוון ייקבע בהתאם ללחימה והמצב הפוליטי, ולגבי שניהם קשה מאוד להיות חד משמעיים". בשנה האחרונה השקל הספיק להיחלש בקרוב ל־15%, לכ־4.1 שקלים לדולר, ותוך חודש להתחזק חזרה ל־3.6 שקלים, כמעט שערו בתחילת השנה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.