בעולם מקביל, דני ירדני בכלל לא היה עוסק בהשקעות. הוא גדל בקבוצת כנרת והיה חקלאי, "עד לפני 22 שנה חלבתי פרות והייתי אחראי על קטיף מנגו וליצ'י", הוא מגלה בשיחה עם גלובס. הוא הגיע לעולם ההשקעות די במקרה, "אחרי תואר במנהל עסקים, שעשיתי כשלא ידעתי מה אני רוצה לעשות בחיים".

● S&P: אלו הגורמים שעלולים לפגוע בדירוג האשראי של ישראל

● למה כדאי למשקיעים לקחת לפעמים פסק זמן משוק המניות

מאז, הוא התפתח מקצועית בבית ההשקעות אלטשולר שחם, עד לתפקיד סמנכ"ל ההשקעות. למרות זאת יש לו פינה חמה בלב לתחום החקלאות והוא הוביל בבית ההשקעות לפני 4 שנים מהלך של קנייה ישירות מחקלאים, "ללא תיווך, במטרה שכמה שיותר יגיע לחקלאי הישראלי".

דני ירדני

אישי: בן 49, נשוי ואב לשלושה ילדים, מתגורר בת"א

מקצועי: סמנכ"ל השקעות באלטשולר שחם,

בית ההשקעות שבו הוא עובד כבר 22 שנה (כל חייו המקצועיים)

עוד משהו: בצעירותו היה חקלאי בקבוצת כנרת,

חלב פרות וקטף מנגו וליצ'י

בתפקידו הנוכחי משפיע ירדני על תיק ההשקעות של הציבור בגוף הגמל הגדול בישראל. דבר אחד ברור לו לגמרי - החלק של הציבור המקומי במניות נמוך מדי, ונדרש להגדיל את הרכיב הזה בתיק ההשקעות. "ההיסטוריה מראה ששוק המניות נותן את התשואה הטובה ביותר לאורך זמן, למרות העליות והירידות שבדרך.

"אם יש לך מספיק סבלנות ואתה לא נגרר אחרי טרנדים ופחדים, בסוף תעשה תשואה טובה במניות", הוא אומר. "עד לפני כ-15 שנה התיקים הכלליים בארץ השקיעו רק 30% במניות, וזה נמוך מדי. נכון שיש כאן הרבה עניין תרבותי בסוף, אבל בארה"ב הממוצע עומד על 60%".

לדברי ירדני, "למרות עליית הריבית צריך להישאר על 50% מניות. אנחנו לא מנסים לתזמן את השוק", אך מסייג כי "זה נכון כל עוד המכפילים העתידיים הם באזור ה-20. אם נגיע למכפילי שוק גבוהים של 30, ונרגיש שמתפתחת בועה, נוריד חשיפה".

ירדני מודע כמובן לכך שיש מקרים יוצאי דופן, כשהדוגמה הבולטת היא מדד הניקיי היפני, שעוד לא חזר לרמות שבהן נסחר בסוף שנות ה-80 (אך כבר לא רחוק משם, אחרי שעלה ב-300% מאז שנת 2012), אך המסקנה שלו לא משתנה.

"לאורך זמן רוב השווקים בעולם עולים, אם יש צמיחה וחדשנות. אם אתה מאמין שהעולם ממשיך קדימה, אז המניות יעשו טוב. עובדה שלמרות עליית הריבית השוק האמריקאי בשיא כל הזמנים. אם אתה חושב שתם עידן החדשנות, אז מניות אולי יעבדו פחות, אבל יש עוד הרבה חדשנות - פעם זה היה האינטרנט ועכשיו זה AI. ומאחר שכל החיים שלנו נמצאים בתוך מכשיר הסלולר, קצב אימוץ החדשנות כיום הרבה יותר גבוה מבעבר".

כולם מדברים על '7 המופלאות' שאחראיות לרוב התשואה בשוק של ארה"ב, האם זה לא מעוות את המדדים?

"נכון אבל גם בלעדיהן מדד ה-500 S&P עלה ב-10%. יש 130 מניות שהשיגו תשואות של יותר מ-25%, חלקן טכנולוגיות וחלקן מעסקים רגילים. קשה מאוד להתנבא לגבי מניות צמיחה, אבל צריך לזכור שלא כל מניה שלא עלתה היא השקעה טובה, ולא תמיד מניה שכבר עלתה היא יקרה מדי. יכול להיות שהמכפיל עלה ואז היא יקרה יותר, ויכול להיות שגם הרווחים השתפרו ולכן היא לא התייקרה.

"מיקרוסופט למשל, היא חברה מצוינת שלמרות שעלתה ב-56% היא ממוצבת בצורה מצוינת להמשך, גם בגלל ה-AI וגם כי הם בנו תשתית טובה קדימה, וגם כי מדובר בהנהלה שידעה לצאת ממשבר ולעשות טרנספורמציה טובה".

מיקרוסופט, אגב, נסחרת בשיא כל הזמנים והפכה לאחרונה לחברה השנייה בהיסטוריה (אחרי אפל) שהגיעה לשווי של 3 טריליון דולר.

ברכיב המניות - רק 20% בישראל

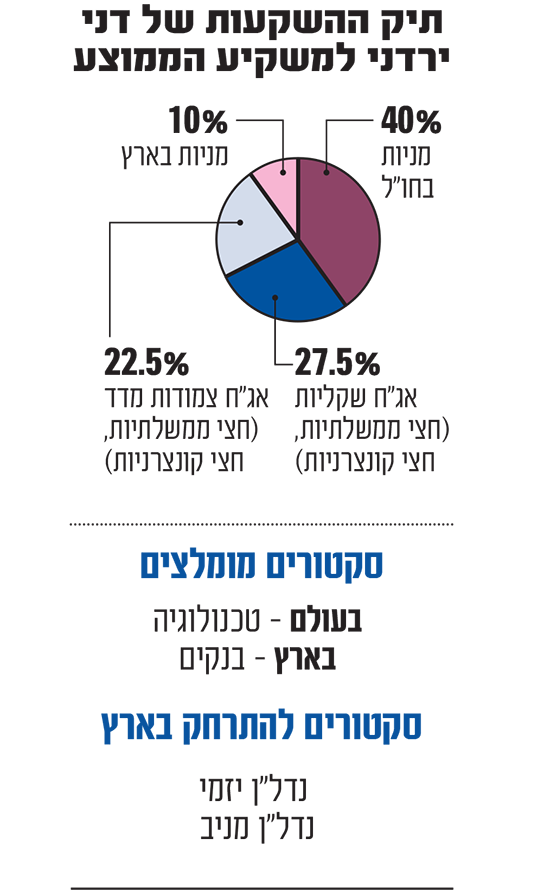

כשאנחנו מבקשים מירדני לבנות תיק השקעות למשקיע הממוצע, הוא מציין כי התיק צריך להיות מורכב מ-50% מניות ו-50% באג"ח, כשמתוך רכיב זה - כ-45% צמוד המדד והיתר שקלי. בחלוקה בין אג"ח ממשלתיות לקונצרניות הוא מחלק חצי חצי, בדגש על "מח"מ בינוני ומטה", כלומר כשנתיים-שלוש.

באלטשולר שחם ממשיכים להמליץ על החזקת כ-80% מהתיק המנייתי בחו"ל, וכ-20% בישראל. מלחמת חרבות ברזל רק המחישה לדעתם את הצורך בכך, "כשבוחנים את השוק העולמי, ישראל היא חלק קטן מאוד, אז אנחנו מסתכלים על זה ש-20% זו עדיין אלוקציה מכובדת לישראל. ההיגיון של פיזור הסיכון מחוץ לישראל נשאר בעינו. העובדה שהסיכון התממש ביתר שאת לא אומרת שהוא נעלם. אנחנו מקווים שיהיה טוב בארץ, אבל צריך לפזר את הסיכון".

אג"ח: "הפיצוי בקונצרניות לא מספיק"

עליית הריבית במשק בשנתיים האחרונות הפילה את מחירי האג"ח והתשואות בהן עלו. אחרי הנפילות של שנת 2022, ירדני נזהר מלכנות את איגרות החוב נכס סולידי, שכן "המשקיעים גילו פתאום מחדש את מה שתמיד היה נכון, שנכס שנחשב מסוכן יותר, כמו מניות, הוא לא תמיד יותר מסוכן מנכס שנחשב סולידי יותר, כמו אג"ח. חברות חזקות עם מניות טובות לא בהכרח מסוכנות יותר מאג"ח של חברות אחרות, ולכן להבחין רק בין אג"ח למניות זה לא תמיד נכון".

ובכל זאת, שוק האג"ח חזר להיות מעניין. "בשונה מהעשור האחרון, יש ריביות גבוהות וזה אומר שגם במח"מ קצר אפשר לקבל ריבית לא רעה", הוא מציין. "עם זאת, עקום התשואות מגלם ירידת ריבית עתידית שהיא הרבה יותר מההערכות שלנו, ולכן אנחנו לא רצים להאריך מח"מ".

לדברי ירדני, הפיצוי שמתקבל כעת באג"ח קונצרניות (של חברות) לא תמיד מפצה מספיק על הסיכון. כך כשתשואת אג"ח ממשלתית עמדה על 2% בשנים קודמות, מרווח של עוד 0.8% בקונצרנית היווה פיצוי טוב, "אבל כשאיגרת ממשלתית נותנת כיום 4%, הרי ש-0.8% זה כבר פחות אטרקטיבי, והמרווח הזה נמצא עכשיו בירידה".

טכנולוגיה בארה"ב, לא אירופה ולא נדל"ן

בהתייחסו לסקטורים של מניות, ירדני מאמין שהטכנולוגיה תמשיך להיות הקטר העולמי, ומגדיר אותה כ"אבן יסוד בתוך תיק ההשקעות", בעיקר בארה"ב. לדבריו, "באירופה יש הרבה פחות חדשנות. אנחנו משקיעים שם בעיקר במניות וסקטורים ספציפיים ופחות במדדים הרחבים". בארץ הוא ממליץ על הבנקים ש"ירדו חזק בחודש האחרון על רקע הכוונה למסות אותם באופן ספציפי. אבל בסופו של דבר הבנקים בארץ יודעים את העבודה, הם מציגים שיעורי רווחיות שמצדיקים את המחירים הנוכחיים".

מנגד, הוא ממליץ להתרחק מנדל"ן יזמי ומניב. "לא כל חברות הנדל"ן למגורים ראויות להשקעה, יהיו כאלה שלא ישרדו, בעיקר מי שקנו קרקעות במחירים גבוהים ב2021--2022 וקיבלו תנועת מלקחיים של ירידת מחירים והתייקרות מימון. יש סיבה לחשוש, ואין ספק שהשוק הזה עוד לא ראה הכול".

עם זאת, הוא בטוח שבטווח הארוך מחירי הדיור יחזרו לעלות, וזה יגיע מתישהו גם לחברות הנדל"ן. "במאקרו אנחנו לא מוטרדים. בהינתן שלא יהיה שינוי דמוגרפי קיצוני, האוכלוסייה גדלה וצריך לגור איפשהו. אם מחירי הדיור לא יעלו אז השכירות תעלה", הוא אומר. "המלאים שהצטברו ייספגו ואחר כך המחירים יעלו. בוודאי אם הממשלה לא תנהל את זה כמו שצריך, ואין חשיבה אסטרטגית בישראל כבר עשרות שנים".

באשר לנדל"ן המניב הוא יותר פסימי: "בנו המון וכעת חברות זרות פחות רוצות להשקיע פה, ויש מצוקה, במיוחד בסטארט-אפים. החגיגה שהייתה פה ב-2021 לא תחזור, ויהיו הרבה יותר שטחי משרדים פנויים. אני לא סבור שתהיה עדנה בתחום הזה".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.