אודות המשקיע האינטליגנט

הטור של 'המשקיע האינטליגנט' מאת ג'ייסון צוויג, מתפרסם ב־Wall Street Journal מזה כעשור ומתפרסם בגלובס באופן בלעדי. לדברי צוויג: "המטרה שלי היא לסייע לכם להבחין בין העצה הטובה לבין זו שרק נשמעת טוב". הטור יצא להפסקה של מספר חודשים לצורך כתיבת ספר, וכעת הוא חוזר במתכונת שבועית

אודות ג'ייסון צוויג

מבכירי העיתונאים של The Wall Street Journal. מחברו של הספר "הכסף שלך והמוח שלך: איך מדעי המוח יכולים לסייע לכם להיות עשירים", והעורך של הגרסה המעודכנת של רב־המכר "המשקיע הנבון", שהוגדר על ידי וורן באפט כ"ספר ההשקעות הטוב ביותר שנכתב אי־פעם"

המגבלה הגדולה ביותר שלנו כמשקיעים היא שנדמה לנו שאנחנו יודעים יותר ממה שאנחנו יודעים באמת. מכשול נוסף הוא שהידע שלנו גדול מכפי שאנחנו חושבים, אבל אנחנו לא יכולים להשתמש בו. זו תעלומה שסוף סוף מקבלת מעט תשומת לב.

● ראיון | הכלכלן שחושש מהבחירות בארה"ב, אך ממליץ להשקיע בדולר ובאג"ח

● ראיון | המומחה שבטוח: גל עזיבת המנכ"לים רומז שהידרדרות נוספת בדרך למשק

● חנן שטיינהרט, פרשנות | התופעה החריגה הזו התרחשה רק שש פעמים ב-50 השנים האחרונות

כדי להיות משקיעים, ולא ספקולנטים, יש לעשות מחקר מעמיק לפני קניית נכס. כפי שהמשקיע המנוח צ'רלי מאנגר אהב לומר, "חייבים להיות רציונליים". אין זה אומר שהכרחי להיות חסרי רגשות. אחד הכללים המפורסמים ביותר של וורן באפט - "נסה לפחד כשאחרים חמדנים ולהיות חמדן רק כשאחרים מפחדים" - נעוץ ביכולת שלו להגיב לרגש. באפט אינו חסר רגשות, הרגשות שלו הפוכים לאלה של אחרים.

למעשה, אי־אפשר להיות רציונלי ללא היכולת להרגיש. אנשים הסובלים מנזק באמיגדלה, האזור במוח שקשור בעיבוד פחד, לפי מחקר מ־1999, נוקטים ב"דרך פעולה מזיקה" בהימורים. חוסר היכולת שלהם לחוש פחד גורם להם לרדוף אחרי רווחים ללא כל מחשבה על ההשלכות של הפסדים.

מחקר שפורסם ב־2016 מצא שסוחרים מקצועיים, שהיו מיומנים יותר בהערכת הדופק של עצמם, נטו לייצר רווחים יומיים ממוצעים גבוהים יותר לאורך זמן וזכו לקריירות ארוכות יותר. הסיבה לכך היא, כנראה, שהם היו ערים יותר לתחושות הבטן שלהם. התרגשות עשויה לדחוף אותם לעסקה רווחית, בעוד שהפחד עשוי לאותת להם לצמצם הפסדים.

בשנים האחרונות נערכים מחקרים העוסקים ב"חיזוי על סמך פעילות מוחית (neuroforecasting)", היכולת של פעילות במוח, גם פעילות לא מודעת, לחזות תוצאות.

במחקר שפורסם בחודש שעבר, ניסו 36 משקיעים מקצועיים הולנדים לבחור מניות מנצחות ומפסידות בזמן שהמוח שלהם נסרק במכשיר MRI תפקודי. בין המניות שהם העריכו היו: AT&T , קרפור Ralph Lauren, Sanofi, וטבע תעשיות פרמצבטיות.

עבור כל מניה, צפו המשקיעים בפרופיל בסיסי, לרבות מגזר התעשייה ושווי שוק, טבלת מחירים, נתונים על מכירות ועל רווחיות, הערכת שווי ביחס למתחרות, ותקציר החדשות האחרונות. למשקיעים לא נאמרו שמות המניות, והם אמרו שהם אינם מזהים אותן.

המידע שהמשקיעים סקרו היה מתקופות שונות בין 1999 ל־2011. המשקיעים התבקשו לומר האם לדעתם המניה תציג ביצועים טובים יותר או פחות ביחס למגזר שלה ב־12 החודשים שלאחר כל תקופת מדידה.

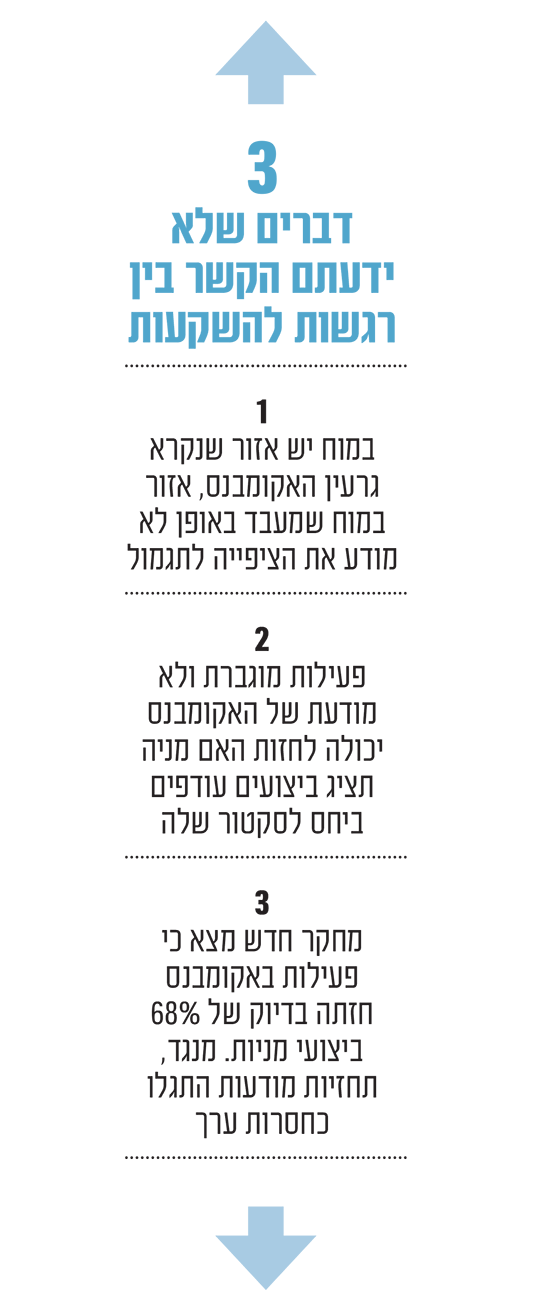

התחזיות המודעות שלהם לא היו טובות יותר מהטלת מטבע. עם זאת, החוקרים מדדו גם את הפעילות בגרעין האקומבנס של בוחרי המניות, אזור במוח שמעבד באופן לא מודע את הציפייה לתגמול. והיא זו שאפשרה לחוקרים לחזות אילו מניות ישיגו ביצועים טובים יותר - עם דיוק של כ־68%. ככל שהפעילות הייתה אינטנסיבית יותר, כך עלה הסיכוי לכך שיסתבר בסופו של דבר שהמניה הצליחה.

כך פועל המוח שלכם כשהוא חושב על מניות

נראה כאילו למשקיעים המקצועיים האלה יש ידע שימושי שהם אינם יודעים על קיומו. ובו בזמן, מה שהם מאמינים שהם כן יודעים - התחזית המודעת שלהם - הוא די חסר ערך.

התוצאות הללו "מרתקות ומנוגדות ביותר לאינטואיציה", אומר בריאן קנוטסון, פרופסור לפסיכולוגיה ומדעי המוח באוניברסיטת סטנפורד (שימש כמבקר המחקר אך לא היה מעורב בו).

גורמים רבים יכולים להשפיע על החלטות השקעה. זו הסיבה לכך שאנשים בסופו של דבר עושים בחירות מגוונות מאוד, גם אם המוח שלהם מראה תגובות ראשוניות דומות לאותו גירוי.

"אות המוח במדגם דומה יותר בין הנסקרים מאשר התחזיות שלהם", אומר ליאו ואן בריסל, מדען מוח מאוניברסיטת ארסמוס ברוטרדם שהיה שותף לכתיבת המחקר החדש. "כלומר, האות המוחי הוא מנבא טוב יותר באופן רוחבי".

אתם בדרך הנכונה אם הבטן שלכם מתהפכת

אם אין בכוונתכם להיכנס לסורק מוח בכל פעם שאתם עומדים לבצע השקעה, איך תוכלו ליישם את המחקר הזה? אם תצליחו לזהות, לתעל ולעצב את הרגשות שלכם, הם יוכלו לחזק, במקום לעכב, את היכולת שלכם להיות רציונליים.

אני למדתי שהרגשות שלי הם אינדיקטורים מנוגדים טובים: כשאני חושש, אני צריך במקום זאת להיות חמדן, וכשאני חש חמדן אני צריך לחשוש. במשבר הפיננסי העולמי, התחלתי לחשוש ב־6 במרץ 2009. אבל הכרתי את תחושות הבטן שלי טוב מספיק כדי להקשיב לפחד שלי - ולעשות את ההיפך. הבורסה הגיעה לתחתית שלושה ימים לאחר מכן, אבל המשכתי לקנות.

בריאן פוזנר, משקיע שהייתה לו קריירה מכובדת ב־Fidelity, Warburg Pincus ו־ClearBridge Investments, אומר שההצלחות הגדולות ביותר שלו היו בנקודות מפנה עם חברות שהיו על סף כישלון.

"במצבים האלה, כמעט בהגדרה, אדם שמזהה את הפוטנציאל הוא כמעט או לגמרי לבדו", הוא אומר. "אלה השקעות מורטות עצבים". במקרים אלה, לדבריו, איתות טוב שאתה בדרך הנכונה הוא "כשאתה רוצה להקיא".

לפעול ביחס הפוך למה שאנשים אחרים מרגישים עבד עבור וורן באפט. לפעול ביחס הפוך למה שאתם מרגישים, עשוי לעבוד עבורכם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.