"הפעם זה אחרת"? כמעט בכל משבר קטן כגדול בשווקים יש אלו המשוכנעים כי המצב שונה מבעבר וכי הפעם כללי הבסיס בכלכלה אינם חלים. עד כה לפחות, זה אף פעם לא היה אחרת והמחזוריות התקיימה. בועות התנפחו ולבסוף התפוצצו, ושוקי המניות ידעו לחזור מהשפל ושברו שיאים חדשים. התנאים והנסיבות בכל פעם משתנים, אבל הדפוס הבסיסי התקיים. אי אפשר כמובן להתחייב שכך יהיה תמיד בעתיד.

● זה התרחיש הכלכלי שממנו חוששים בעולם. ואיך תיפתח היום הבורסה בת"א?

● פצצות יוצאות דופן מוטלות על איראן בזמן שידידות מיירטות טילים: בעולם מתרשמים מהמלחמה של ישראל

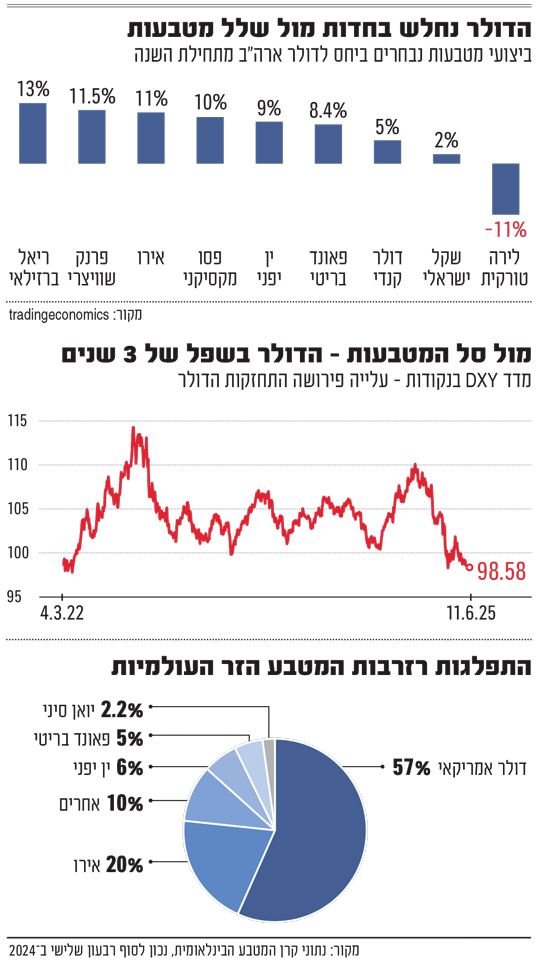

אבל יש משתנה אחד שגם במהלך הטלטלה בשווקים השנה בעקבות תוכנית המכסים של נשיא ארה"ב, והזיגזגים שלו, מגיב אחרת. באופן מסורתי, הדולר האמריקאי הוא נכס מקלט בתקופות משבר ואי ודאות. זה שבורחים אליו ממניות ונכסים אחרים שנמצאים בסיכון. הפעם זה אחרת. מתחילת השנה, חרף אי הוודאות הגלובלית שלוותה ברכבת הרים חדה בשוקי המניות בעולם ובוול סטריט בפרט, המטבע האמריקאי נחלש מול כלל המטבעות המרכזיים. עדות נוספת לכך קיבלנו בסוף השבוע עם ההסלמה בין ישראל לאיראן, שהביאה לקפיצה חדה במחירי הנפט ולירידות בוול סטריט. למרות זאת, הדולר כמעט ולא הגיב.

מדד הדולר (דולר אינדקס) שבוחן את כוחו מול סל של שישה מטבעות עיקריים, אירו, ין יפני, פאונד בריטי, דולר קנדי, קרונה שוודית ופרנק שוויצרי, איבד 9% מתחילת השנה. כיום הוא נמצא ברמה הנמוכה ביותר מאז מרץ 2022 - ערב פרוץ משבר האינפלציה, ובכלל לא בטוח שהוא הגיע לתחתית.

לשם המחשת ההבדלים בין התקופות: בזמן המשבר ב־2022, על רקע פרוץ המלחמה בין רוסיה לאוקראינה, כשהשווקים רעדו ו־S&P 500 ונאסד"ק נכנסו לשוק דובי - קפץ מדד הדולר ב־20%. ובכלל, במבט לשני העשורים האחרונים, מ־2005 עד עתה, ניכרת דווקא עלייה בערכו של הדולר. כדאי לשים לב לזה שערך הדולר כיום, אחרי ההיחלשות השנה, עדיין גבוה מערכו במהלך המשבר הפיננסי של 2008, אירוע שלילי ביותר בהיסטוריה הכלכלית והפיננסית של ארה"ב.

איך מסבירים את הפער הזה בין ההיסטוריה של דולר חזק לחולשתו כיום? ישנן מספר סיבות - ובראשן המדיניות שמוביל הנשיא טראמפ.

"הכתובת היא אחת - דונלד טראמפ"

"אין ספק שהשנה התפתח סנטימנט שלילי כלפי הדולר בשוק המט"ח הגלובלי", מסביר פרופ' ליאו ליידרמן, היועץ הכלכלי הראשי של בנק הפועלים. "עיקר הירידה השנה התרחשה בין פברואר לאפריל. הנטייה בחודש מאי הייתה להתייצבות מסוימת, אם כי בחישוב החודשי חל פיחות של כ־1%".

פרופ' ליאו ליידרמן / צילום: ענבל מרמרי

ליידרמן מוסיף כי "על פי מרבית הניתוחים, הפרשנויות והתבטאויות המשקיעים, הכתובת לנפילת הדולר היא אחת: דונלד טראמפ. זה לא סוד שלמגזר העסקי והפיננסי בארה"ב קשה לקבל את סגנון ניהול המדיניות הכלכלית של טראמפ, תוך הצהרות והכרזות מפתיעות לעתים קרובות, לפעמים תוך כדי יום מסוים, וחזרה מחלק מאלה, במה שניתן לתאר כזיגזגים במדיניות".

אמנם אף אחד לא באמת ידע להעריך איך באמת תיראה תוכנית המכסים של טראמפ ערב כניסתו לבית הלבן, אבל הוא לא הסתיר את כוונותיו לפעול בנושא. קצת לפני הבחירות, כשהסקרים ניבאו את ניצחונו, הדולר דווקא התחזק. מגמה זו המשיכה ביתר שאת לאחר הבחירות ועד כניסתו לתפקיד. הציפייה הייתה למדיניות שתחזק את המשק האמריקאי ואת המטבע המקומי.

"מהר מאד הציפיות האופטימיות נהפכו לסנטימנט שלילי, תוך הפתעה גדולה גם מסגנון ניהול המדיניות תוך הצהרות והכרזות תכופות, לעתים בכיוונים הפוכים", אומר פרופ' ליידרמן בנוגע לשינוי הכיוון.

גם בבנק הגדול בארה"ב, ג'יי.פי מורגן צ'ייס, מציינים את ירידת אמון המשקיעים כאחת הסיבות להיחלשות המטבע. בסקירה שפרסמו לפני כחודש וחצי, תחת השם "האם זוהי נפילתו של הדולר האמריקאי?", נכתב בין היתר כי "במשך שנים, הדולר נהנה מדואליות ייחודית: הוא עלה הן בתקופות של משבר וסיכון גבוה (כמקלט בטוח) והן בתקופות של עליות בשל צמיחת הכלכלה האמריקאית. לכן, משקיעים העדיפו באופן עקבי את ארה"ב לאורך מחזורי השוק.

"האמון הזה הפך דינמיקה אחת לנדירה במיוחד: ירידת הדולר לצד מניות ואג"ח אמריקאיות. זה בדרך כלל סימן להון שבורח מהמדינה. היסטורית, שילוב תנועות מחירים זה התרחש רק 6% מהזמן בארה"ב, לעומת למעלה מ־30% בשווקים מתפתחים כמו ברזיל". הם הוסיפו כי הדפוס הקבוע נשבר השנה פעם אחר פעם: "הדולר ירד באותם ימים שבהם מניות ואג"ח אמריקאיות נמכרו, מה שמעיד על כך ש'פרמיית האמון' בנכסים אמריקאיים הוטלה בספק".

עוד סיבה לדאגה: 37 טריליון דולר חוב

סיבה נוספת שמשפיעה על המטבע היא החוב הכבד של ארה"ב - קרוב ל־37 טריליון דולר. אותו חוב שעמד במרכז החלטת חברת הדירוג מודי'ס לפגוע בדירוג "המושלם" של ארה"ב לפני מספר שבועות.

במודי'ס ציינו את העלייה העקבית בחוב ואת הצפי לגידול בגירעון כסיבות מרכזיות. לפי החברה, הגירעונות הפדרליים צפויים להגיע ל־9% מהתמ"ג עד 2035, עלייה מ־6.4% ב־2024, בעוד שהחוב צפוי לעלות ל־134% מהתמ"ג עד אז.

פרופ' ליידרמן מסביר כי לאחרונה חל שינוי בולט בדינמיקה של קשר הגומלין בין רמת הריביות ותשואות אגרות החוב בארה"ב לבין עוצמת הדולר. לדבריו, "בעבר בלט הקשר החיובי בין רמת התשואות לבין עוצמת הדולר, כאשר הסבר פשוט הוא שבדרך כלל עלייה בתשואות בארה"ב הגדילה את האטרקטיביות בהשקעה בנכסים אמריקאים, וביניהם אג"ח ממשלתיות ל־10 שנים, דבר שחיזק את הדולר".

השינוי הזה בא לידי ביטוי בצורה חדה השנה. תשואות האג"ח עלו בחדות - האיגרת ל־30 שנה חצתה את רף ה־5%, מה שנחשב לחריג בהיבט היסטורי. אז למה המשקיעים לא השתכנעו? "תחת הסיכונים הפיננסיים ואי הוודאות הגבוהה שקשורים למדיניות טראמפ, עלייה בתשואות בארה"ב באה יחד עם היחלשות של הדולר. זאת, מכיוון שהפעם ייתכן שהעלייה בתשואה על אג"ח אמריקאי משקפת דווקא עלייה בפרמיית הסיכון של ארה"ב, כולל בתחום הפיסקלי. עלייה בפרמיה זאת באה לידי ביטוי, בין היתר, בהפחתת דירוג האשראי של ארה"ב על ידי מודי'ס", מוסיף ליידרמן.

בשורה התחתונה, החוב האדיר שנמצא במתווה של עלייה שוחק את אמון המשקיעים ביכולת של ארה"ב לעמוד בהתחייבויותיה.

טראמפ מציג את תוכנית המכסים / צילום: ap, Mark Schiefelbein

המטבע הפך לקלף במלחמת הסחר

בעוד שהדולר מפגר אחרי המטבעות המרכזיים מתחילת 2025, עבור ארה"ב בכלל לא בטוח שמדובר בבשורה רעה. ממשל טראמפ שולח מסרים סותרים בנושא זה. הנשיא עצמו רמז שהוא רוצה שהדולר ייחלש מול מטבעות עיקריים אחרים תוך שמירה על מעמדו כעוגן וכמטבע רזרבה עולמי.

טראמפ טוען כי מדינות אחרות נוקטות מניפולציות ומחלישות בכוונה את המטבעות שלהן כדי להשיג יתרון מסחרי לא הוגן, שכן מטבע חלש הופך את הייצוא לזול ואטרקטיבי יותר לקונים זרים. כעת הוא רוצה לשחק באותו משחק ולתמוך ביצוא האמריקאי.

עם זאת, בתוך הממשל עצמו יש חילוקי דעות. שר האוצר סקוט בסנט הצהיר כי מדיניות הדולר החזק של ארה"ב נשארת "בעינה", אבל שר המסחר הווארד לוטניק מדבר על היתרונות של דולר חלש ליצואנים אמריקאים. בכל מקרה, ליידרמן מזהיר: "אם בנוסף למלחמת סחר תתפתח מלחמת מטבעות, הדבר יערער את היציבות הפיננסית בכל העולם. לעת עתה זה לא על הפרק".

עדיין "מלך המטבעות" הבלתי מעורער

הדולר האמריקאי זכה ובצדק לכינוי "מלך המטבעות". לפי נתוני קרן המטבע הבינלאומית, מהווה הדולר 57.3% מכלל רזרבות המטבע הזר בעולם - כלומר יותר מחצי מהכסף שבנקים מרכזיים ומדינות שומרים בצד למקרי חירום ולפעילות סחר בינלאומית הוא דולרים, מה שמדגיש את המעמד הדומיננטי של אמריקה כמטבע הרזרבה העולמי.

דיבורים על כך שהדולר מאבד את מעמדו אינם חדשים. בשנות ה־90 היה זה הין היפני שנחשב למתחרה פוטנציאלי, בתחילת שנות ה־2000 היה זה האירו ובשנים האחרונות מוזכרים אחרים כמו היואן הסיני.

חרף איתנותו, איבד הדולר מעט מהדומיננטיות. בשיא, הוא היווה כ־70% מהרזרבה העולמית. האיום הגדול כיום מגיע מכיוון מדינות אסיה שמעודדות תהליכי דה־דולריזציה. לאחרונה התחייב איגוד ASEAN - הכולל 10 מדינות מדרום־מזרח אסיה - להרחיב את השימוש במטבעות מקומיים במסחר ובהשקעות עד 2030. המטרה: להפחית זעזועים כלכליים מתנודות הדולר ולחזק מערכות תשלום אזוריות עצמאיות.

מעבר ל־ASEAN, מדינות BRICS - הכוללות את הודו וסין - גם מפתחות מערכת תשלומים עצמאית כדי לעקוף מערכות מסורתיות כמו SWIFT ולהפחית תלות בדולר. במקביל, סין מקדמת התחשבנויות במסחר הדדי במטבע שלה - היואן.

אמנם דה־דולריזציה אינה מגמה חדשה, אך כלכלן בכיר בבנק ההשקעות ברקליס התראיין ל־CNBC והסביר שהנרטיב השתנה. מיטול קוטצ'ה, ראש אסטרטגיית מטבעות ושווקים מתפתחים באסיה, אמר כי משקיעים ומקבלי החלטות מתחילים להכיר בכך שהדולר יכול לשמש מנוף ואף נשק גלוי - במשא ומתן מסחרי: "זה היה השינוי האמיתי בחודשים האחרונים".

נכס מקלט אחר שנהנה מחולשת הדולר הוא הזהב. המתכת היקרה זינקה לשיאים היסטוריים עם קפיצה של יותר מ־25% מתחילת השנה, כאשר משקיעים ברחבי העולם צברו יותר זהב במטרה לגוון את תיקי ההשקעות שלהם ולהפחית חשיפה לנכסי דולר.

התחזית הפסימית של מורגן סטנלי

למרות שמדינות מפחיתות את החשיפה והתלות שלהן בדולר, עדיין מאתגר להדיח את מעמדו כמטבע הרזרבה מספר אחד. פרופ' ליידרמן בטוח כי אם ארה"ב תבצע שינויים - תקטין גירעונות, תגיע להסכמי סחר סבירים ותפחית אי ודאות - הפוטנציאל להתחזקות המשק והדולר יכול להיות משמעותי, ומוקדם להספיד את המטבע. ההסכמות שהושגו מול סין עשויות להיות סימן חיובי בהקשר זה.

מי שסיפקו לפני ימים אחדים תחזית פחות אופטימית הם כלכלני מורגן סטנלי. להערכתם, במהלך 12 החודשים הקרובים המטבע האמריקאי יאבד 9% נוספים מערכו ויחזור לרמות שבהן היה בתקופת הקורונה.

עם זאת, פרופ' ליידרמן ממליץ לנהוג בזהירות בתחזיות ולדעתו "מוקדם להספיד את הדולר. ארצות הברית ממשיכה להיות הכלכלה החזקה והמובילה בעולם וייתכן מאד שחלק מהירידות השנה יתבררו זמניות".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.