פחות מיממה לאחר ההודעה על רכישת ארמיס בידי ServiceNow בעסקת ענק שחוצה את רף 8 מיליארד הדולרים (כולל חבילות שימור עובדים) - טדי וארדי מאינסייט מעדיף לדבר פחות על המספרים, ויותר על הדרך.

בפוסט שפרסם בלינקדאין הוא כתב כי מדובר ב"אבן דרך אדירה" עבור המייסדים יבגני דיברוב ונדיר יזרעאל והצוות כולו, ותיאר כיצד השותפות בין אינסייט לארמיס החלה בצ'ק קטן בסיבוב C ב־2019, והעמיקה במהירות עד לרכישת שליטה לפי שווי של מעל מיליארד דולר.

פוסט זה אינו מהווה רק מחווה סנטימנטלית, הוא משקף את האופן שבו אינסייט תופסת את העסקה: לא כאקזיט חד־פעמי, אלא כסגירת מעגל של מהלך השקעה ממושך - מאותה ההיכרות הראשונית, דרך העמקת המעורבות ועד למימוש האסטרטגי מול ענקית תוכנה גלובלית.

● "הנפקה היא לא מטרה בפני עצמה": מאחורי הקלעים של האקזיט הרביעי בגודלו אי־פעם

● מרוץ ההשקעות בבינה מלאכותית עשוי להפוך את 2026 לשנת גיוס האג"ח הגדולה אי־פעם

אינסייט, שרכשה את השליטה בארמיס ב־2020, צפויה להיות המרוויחה הגדולה מהמכירה, עם תשואה של מיליארדים. אבל עבור וארדי, זהו בעיקר רגע שמחדד תזה רחבה יותר על הצלחה, צמיחה וגם נקודות הכשל של ההייטק הישראלי.

בראיון לגלובס הוא מנסה להסביר מה מבדיל בין סטארט־אפ שמצליח לבנות מוצר יוצא דופן, לבין כזה שמצליח להפוך לארגון גלובלי שמחזיק לאורך זמן. "הרגע המסוכן לא מגיע כשצריך לפתח טכנולוגיה", הוא אומר. "הוא מגיע הרבה אחרי, כשצריך לשחרר שליטה, לבנות הנהלה, ולתת לחברה לגדול מעבר למייסדים".

יבגני דיברוב ונדיר יזרעאל, מייסדי ארמיס / צילום: ארמיס

לא קסם, אלא מוצר שפותר שוק "כואב"

עבור אינסייט, עסקת ארמיס אינה רק מימוש מקרי של שוק חם. הקרן, המנהלת כ־90 מיליארד דולר, מתמחה בהשקעות תוכנה רחבות היקף ובליווי חברות עד לשלבי הבשלות והנפקות. ארמיס היא מקרה בוחן מושלם לתזה הזו: חברה שהחלה כסטארט־אפ ממוקד באבטחת תשתיות תפעוליות (OT), והתרחבה לפלטפורמה מקיפה לניהול חשיפת סייבר בארגונים מורכבים - מ־IT ועד מכשור רפואי. "מאז ההשקעה הראשונית ב־2019, ארמיס צמחה מסטארט־אפ למובילה עולמית בתחום ניהול חשיפת סייבר", אמר וארדי. "הצמיחה היא עדות ליכולת הביצוע של הצוות והיזמים".

ארמיס היא לא האקזיט הראשון שאתם בין משקיעיו. גם וויז, שנרכשה השנה על ידי גוגל ומהווה את האקזיט הגדול בתולדות ישראל, נמצאת בפרוטפוליו שלכם. איך הכרתם?

כששואלים את וארדי על וויז, הוא מחייך. "בדיעבד כולם אומרים שזה היה ברור, אבל אף אחד לא יודע מראש איך הסיפור ייגמר. מה שאפשר לזהות מוקדם אלו חריגות". החריגה הראשונה, לדבריו, הייתה קצב החדירה לשוק והגעה ללקוחות ענק כבר בשלבים מוקדמים. החריגה השנייה הייתה ה־Time to value - היכולת להציג ערך מיידי. "בעולם הסייבר הארגוני התרגלו לחודשי הטמעה ארוכים", הוא מסביר. "כאן ראינו מוצר שמקצר את זה לדקות. זה משנה את כל הדינמיקה במכירות ובאימוץ".

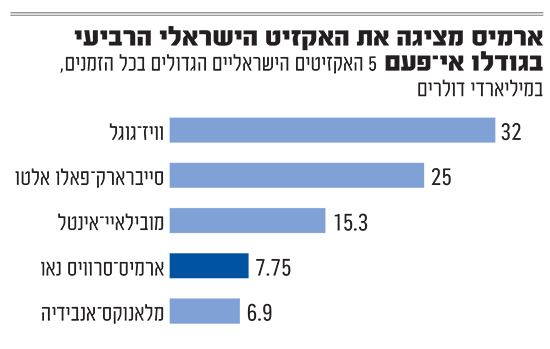

בין האקזיטים שאינסייט הייתה מעורבת בהם

מכירת וויז (Wiz) לגוגל

32 מיליארד דולר

מכירת און (Own) לסיילפורס

1.9 מיליארד דולר

מכירת Run:AI לאנבידיה

700 מיליון דולר

מכירת דסי (Deci) לאנבידיה

300 מיליון דולר

עוד לדבריו, האינדיקציה הברורה הגיעה מהמספרים: בתוך כ־18 חודשים, החברה הציגה ביצועים שנראו כמו תחזיות לשנה הרביעית או החמישית. "זה לא קסם", מדגיש וארדי. "זה מוצר שפותר בעיה לשוק ש'כואב' מספיק, וצוות שיודע למכור".

"קונים יין מצרפת וסייבר מישראל", וגם זו הבעיה

לישראל, לדבריו של וארדי, יש יתרון מותגי מובהק. "שמעתי פעם מנהל אבטחת מידע שאומר שקונים יין מצרפת וסייבר מישראל", הוא מספר. אבל היתרון הפך גם למלכודת. "יש כאן צפיפות אדירה: הרבה רעיונות נישתיים, הרבה כפילויות, ופחות תיאבון לרעיונות גדולים באמת".

הביקורת מתחדדת בעידן הבינה המלאכותית. בעוד השיח המקומי נוטה להתמקד בשאלה מי יבנה מודל בסיס ענק, וארדי מציג עמדה שונה: החדשנות המשמעותית זזה לשכבת האפליקציות. "שם אפשר להמציא מחדש תוכנה, לתקוף שחקנים איטיים, ולבנות ערך אמיתי למשתמשים".

בארה"ב, מציין וארדי, מייסדים רבים מגיעים מתוך התעשיות שבהן הם פועלים - משפט, בריאות או פיננסים - ומזהים חוסר יעילות מבפנים. בישראל, לעומת זאת, הכישרון ההנדסי אמנם קיים, אך "הפער הוא בדמיון ובתיאבון לבחור בעיות מחוץ לאזור הנוחות". הסייבר, לדבריו, "שואב את החמצן - את ההון, ההייפ והדימוי העצמי של האקוסיסטם".

ולמה בעצם אנחנו לא רואים יותר חברות סייבר שמגיעות להנפקה?

כתשובה לשאלה זו, וארדי מציע קודם כול מסגור סטטיסטי: הנפקה היא "הקצה הסופי של המשפך". לדבריו, חברות רבות נופלות בדרך, ואחרות נרכשות בשלב מוקדם בשוק הרווי ברכישות. הוא מזכיר כי ההיסטוריה של ההייטק הישראלי התאפיינה בעסקאות "Tuck-in" - מכירה מהירה בשווי של כמה מאות מיליוני דולרים זמן קצר אחרי הגיוסים הראשונים.

לדברי וארדי, אף שדור המייסדים הנוכחי מכוון גבוה מבעבר - לבניית חברות פלטפורמה ציבוריות - המחסום העיקרי נותר בשלב הצמיחה הבינלאומית.הרגע שבו הכל יכול להיתקע

כשמבקשים מווארדי לסמן את נקודת התורפה של ההייטק הישראלי, הוא מצביע שוב על שלב המעבר ממוצר שעובד לחברה שיודעת לצמוח. "זה הרגע שבו צריך לעבור משלב ה-Design Partners והפיילוטים למערך מכירות (Go-to-market) אמיתי", הוא מסביר. במשך שנים המודל היה קבוע: הפיתוח נשאר בארץ, ואחד המייסדים עוקר לארה"ב כדי להקים את מערך המכירות. לדבריו, השאלה היא לא המעבר הפיזי, אלא מה שקורה ביום שאחרי: "האם מגייסים הנהלה בכירה ונותנים לה באמת לנהל?".

כאן, לדבריו, נוצר החיכוך התרבותי. גם אחרי שהמסלול הזה שורטט אינספור פעמים, יזמים ישראלים עדיין מתקשים לשחרר שליטה. "זה עובד בשלב המוקדם", הוא אומר, "אבל בשלב הצמיחה זה הופך למגבלה".

במובן הזה, האקזיט של ארמיס ממחיש את התזה שלו: לא רק מוצר חזק, אלא בניית ארגון גלובלי והרחבת פלטפורמה. "לא חסר כאן הון או כישרון טכנולוגי", מסכם וארדי, "האתגר האמיתי מתחיל הרבה אחרי הקוד הראשון. שם נקבע אם ההצלחה תהיה נקודתית או ענקית".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.