בנובמבר 2024 נשיא חדש־ישן נכנס לחדר הסגלגל. בין השאלות על התמיכה בישראל, השותפות עם אילון מאסק ושלל סערות כלכליות וגיאו־פוליטיות שהביא איתו דונלד טראמפ, בשוק היה ברור שמדובר בבשורה כואבת למניות האנרגיה המתחדשת. בתוך שבועות ספורים כבר לא היה מקום לספק. הוא ביטל צווים נשיאותיים שמתגמלים את התעשייה, וקידם שורה של מהלכים נגד מה שהוא כינה "התרמית הירוקה החדשה".

● עסקת הענק, הפגישה הדרמטית והמניה שטסה: השנה הזוהרת של שוק ההון

● בחברת הדירוג הגדולה מעריכים: מי הכלכלה שתצמח הכי הרבה ב-2026?

חודשים ספורים אחר כך הכריזו בשוק על מותו של סקטור האנרגיה הירוקה. "כל הסקטור - אנרגיה סולארית, רוח, מימן - כל דבר 'נקי' מת עכשיו", אמרה כותרת בבלומברג שציטטה את נישנט גופטה, מייסד ומנהל השקעות ראשי של חברת קאנו קפיטל. קרן הגידור שלו הוקמה רק שנה קודם לכן וכל מטרתה הייתה להשקיע באנרגיות מתחדשות, אבל בתחילת 2025 הוא גילה "שהנתונים הפונדמנטליים אומללים", לדבריו.

נראה כמו עוד טרנד חולף

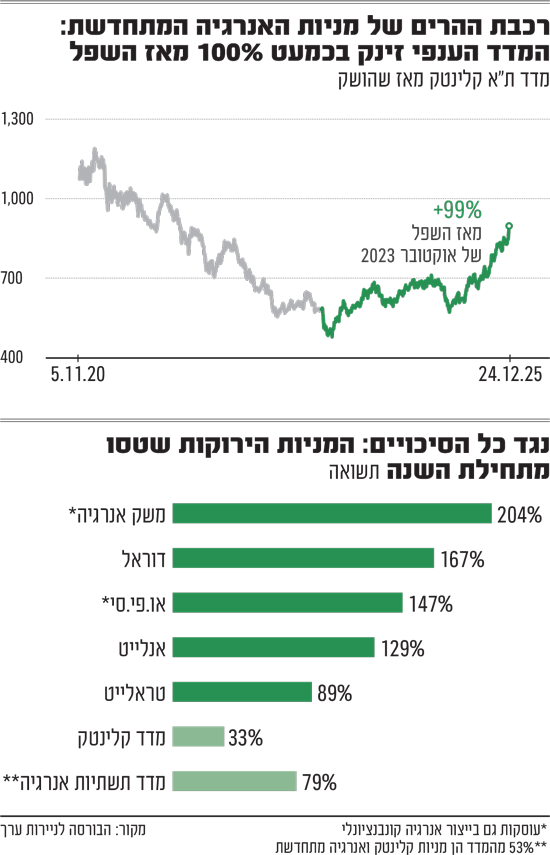

מספטמבר 2024 ועד אפריל 2025 מדד האנרגיות המתחדשות של S&P צלל ב־25%. בשוק כבר הכריזו על "התפוצצות הבועה הירוקה". גם בישראל המשבר הירוק נתן את אותותיו. מאז כניסתו של טראמפ לבית הלבן ועד אפריל השנה מדד הקלינטק של תל אביב ירד בכ־20%, בניגוד למגמת העלייה שפקדה את מדדי הדגל של הבורסה. ובקיצור, מניות האנרגיה הירוקה נראו כמו עוד טרנד שדעך. כמו מניות הקנאביס, חלום הכבישים שטוענים רכבים חשמליים, ועוד שורה ארוכה של להיטים שהתנפצו.

ולא סתם. הדפוס של הסקטור הזה היה דומה לדפוסים רבים של טרנדים שהתרסקו בבורסה. הוא פרח בשנות הקורונה כשגל הנפקות של חברות העוסקות בתחום שטף את הבורסה. לשתי "החלוצות" הבורסאיות, אנלייט ואנרג'יקס, הצטרפו שורה של חברות בולטות נוספות בענף, ובהן נופר, דוראל ומשק אנרגיה. באותם ימים של ריבית אפסית, הצטייר תחום האנרגיה הירוקה כ"דבר הבא", כזה שצפוי לכבוש את העולם, או לפחות את הכלכלה המקומית, בסערה ובספטמבר 2020 הושק מדד קלינטק של הבורסה בתל אביב.

אך שלוש שנים לאחר מכן, ב־2023, השווקים רעדו, הריבית עלתה לשיאים חדשים, ומלחמת רוסיה אוקראינה חשפה את התלות באנרגיות מסורתיות. השמיים התקדרו מעל הענף, שורה של חברות פרטיות קטנות ובינוניות הגישו לבית המשפט בקשות להגנה מפני נושים עקב חובות של עשרות מיליוני שקלים, ובבורסה המדד הענפי צלל לשפל כשהוא מוחק 60% מערכו. בחירתו של טראמפ, כאמור לא סייעה לענף.

המדד שהתרסק מזנק

אבל אז, בניגוד לכל הסיכויים, מניות האנרגיה המתחדשת החלו לזנק ובחודשים האחרונים הם הפכו לאחד הטרנדים הכי חמים בבורסה המקומית. המדד הענפי התאושש ביותר מ־62% מאז השפל של אפריל השנה, וקפץ בכמעט 100% מאז השפל של שנת 2023. כמה מהמניות הבולטות בו, כמו דוראל, ומשק אנרגיה מציגות תשואה תלת ספרתית מתחילת השנה.

גם דונלד טראמפ, כך מתברר, השתכנע בנחיצות של הסקטור הירוק. הביקוש לאנרגיה עבור חוות שרתים ומהפכת ה־AI כל כך גדול, שהוא דחה את ביטול הטבות המס לסוף שנת 2030. ככה זה כשהבחירה היא בין להישאר מאחור במירוץ הטכנולוגי הגדול של המאה ה־21 לבין עידוד תעשיית הנפט והפחם. תוסיפו לכך ירידה דרמטית במחירי התשומות כמו פאנלים סולאריים, סוללות ליתיום ומתקני אגירה, ואת ירידת הריבית גם בישראל וגם בארה"ב - וקיבלתם עדנה מחודשת של מניות הענף.

באמצע 2025, עוד לפני התאוששות הענף, מנכ"ל דוראל הטרי יוני חנציס ההתעקש ואמר לגלובס ש"הביקוש לחשמל בארה"ב נמצא בשיא, והדרך היעילה, המהירה והנקייה ביותר לעמוד בו, היא הקמה מסיבית של מתקני אנרגיה מתחדשת. המאפיינים הכלכליים של התחום הם שמייצרים, לפני כל דבר אחר, את שיווי־המשקל השוקי והכלכלי שהופך את האנרגיה המתחדשת לחלופה הנכונה, הזולה והמשתלמת ביותר למשק האמריקאי, ומהווים בסיס איתן להמשך הצמיחה של שוק האנרגיה העולמי - בכל תרחיש רגולטורי".

יוני חנציס, מנכ''ל דוראל / צילום: תמר מצפי

ענקיות הטק מתחמשות

גם ענקיות הטק מסתערות על התחום וכמעט כל אחת מהן מצוידת בהסכם עם יצרנית אנרגיה מתחדשת (בנוסף למסורתית לרוב) כדי להבטיח את אספקת החשמל לחוות השרתים שלה. גוגל למשל דיווחה ביום שלישי על רכישת חברת Intersect Power תמורת 4.5 מיליארד דולר במזומן, בנוסף לנטילת חוב בסכום לא ידוע. אינטרסקט, שמקימה דאטה סנטרים ותשתיות אנרגיה מחזיקה בצבר פרויקטים שלפי הערכות יגיעו לאספקה של 10.8 גיגה־וואט עד 2028 (לפני כניסת ביטול הטבות המס לתוקף).

ביוני האחרון הייתה זו מטא שחתמה על 4 הסכמים עם Invenergy (חברת פיתוח אנרגיה נקייה) לאספקת אנרגיה סולארית ורוח לתמיכה בהרחבת פעילות הדאטה סנטרים בארה"ב.

אחת מזריקות העידוד המשמעותיות לענף הגיעו בחודש לפני כשבועיים, במכרז החשמל הגדול בארה"ב. חברת PJM, רשת החשמל הגדולה בארה"ב ביצעה מכרז על המחיר שתשלם ליצרניות חשמל. המחיר שנסגר במכרז לא היה גבוה במיוחד - 333 דולר למגה־ואט ליום, עלייה של 1.3% ביחס למחיר שנסגר במכרז הקודם. אבל התמונה האמיתית נחשפה בסימולציה שפרסמה PJM לאחר המכרז. המחיר נסגר ברף נמוך כי הוא הוגבל על ידי המושלים בארה"ב. אלמלא אותה הגבלה, העלייה הייתה עומדת על 40% במחיר של כמעט 543 דולר למגה־ואט ליום.

לדברי חנציס, "הפער הגדל בין ההיצע לביקוש כבר מתבטא בעליות מחירים, כפי שניתן היה לראות במכרז הזמינות האחרון ב־PJM. הפתרון היעיל, המהיר והכלכלי ביותר למענה על הביקושים האדירים הוא אנרגיה מתחדשת. מתקני סולאר ואגירה הם הקלים והמהירים ביותר להקמה, והם גם האלטרנטיבה הזולה ביותר לייצור חשמל כיום".

הביקוש של השוק האמריקאי, שפועלות בו מספר חברות ישראליות בולטות, כולל יצרניות המתחדשות אנלייט, אנרג'יקס ודוראל, בשחקים. למעשה, דווקא ביטול הטבות המס יצר באופן אירוני אפקט חיובי עבורן: חברות אנרגיה מתחדשת החלו להתחרות על מי תצליח לסיים הכי הרבה פרויקטים לפני 2029, כדי לזכות בהטבות המס על פרויקטים קיימים רגע לפני ביטולן. חברות שהיו בעמדה חזקה לעשות זאת - הרוויחו בגדול.

5 המניות המצטיינות

למעשה, מבחינת הצבר קדימה, החברות הישראליות בדרך להיות גורם משמעותי מאוד בשוק האמריקאי. על פי רועי שביט, אנליסט אנרגיות מתחדשות באי.בי.אי בית השקעות, "שנת 2025 תיזכר כשנת ההתנתקות של הסקטור. הרגע שבו מניות האנרגיה והמתחדשות הפסיקו להיסחר בקורלציה הפוכה לריבית, והחלו להיסחר בקורלציה ישירה לביקושי ה־AI. אם השנה הקודמת התאפיינה בלחץ שלילי על המניות למרות שיאי התקנות, 2025 סיפקה למשקיעים תיקון משמעותי כלפי מעלה. החברות הישראליות הציגו ביצועי יתר מרשימים לעומת השוק".

מבין חברות הענף, שיאניות התשואה הן אלו שחשופות לשוק האמריקאי. משק אנרגיה זינקה מתחילת השנה ביותר מ־200% (למרות שהיא גם עוסקת באנרגיה מסורתית), דוראל קפצה בכמעט 170%, או.פי.סי בכמעט 150%, אנלייט בקרוב ל־130% וטראלייט החברה הבת של מנורה מבטחים זינקה בכ־90%. מדד הקלינטק אמנם רשם תשואה רק של 33% מתחילת השנה, אך מאז אפריל כאמור הוא זינק ב־62%, בהשוואה לכ־56% במדד ת"א 35. מדד תשתיות אנרגיה, הדרך הוותיקה של המשקיעים להיחשף למניות התחום ש־53% ממנו הן מניות קלינטק ואנרגיות מתחדשות (והשאר מהתעשייה המסורתית), קפץ בכמעט 80% מתחילת השנה ובקרוב ל־90% מאז השפל של אפריל.

המהפכה כאן כדי להישאר?

אז האם הפעם מהפכת האנרגיה הירוקה כאן כדי להישאר? לפי מורגן סטנלי, לכל הפחות זו תהיה מגמה שתתחזק בשנת 2026. בסקירה שפרסם בנק ההשקעות בשבוע שעבר כתבו האנליסטים כי הביקוש הפונדמנטלי לסקטור צפוי להתאושש בשנה החדשה. זאת, בשל העלייה בביקוש לחשמל, במיוחד ממרכזי נתונים, שצפויים להיות מנוע הצמיחה המרכזי של המגזר.

בנק ההשקעות מעריך כי צריכת החשמל בארה"ב תגדל בכ־3% בשנה עד סוף העשור. "אנרגיה מתחדשת נותרה אטרקטיבית מבחינת כלכלית, וחברות בתחום משיכות לקרוץ לחברות ההיפר־סייקל (ענקיות הטכנולוגיה) המבקשות להגביל פליטות פחמן ככל שצריכת החשמל של הדאטה סנטרים עולה". הפעם, כך נראה, זה לא החלום הירוק שמוביל את המניות, אלא המירוץ לחשמל שניתן לייצר כמה שיותר מהר.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.