המשבר הנוכחי בארצות הברית הביא אותנו להיות עדים לקיעקוע של אחת האמונות הרווחות בשוק לגבי מגזר התקשורת. מגזר זה שנחשב בעבר לדפנסיבי ביותר, מאבד את מעמדו ככזה ומניות התקשורת אינן יציבות עוד, כפי שהיו במשברים קודמים.

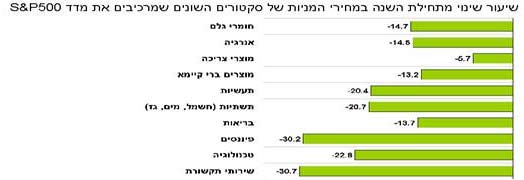

בחינה של הסקטורים השונים במדד S&P500 המייצג יותר מכל את התעשייה בארצות הברית ואת הלך הרוחות בשווקים, מלמד שסקטור התקשורת הוא הסקטור שנפגע בצורה החדה ביותר.

מניות התקשורת נפלו מתחילת השנה בשיעורים גבוהים מ-30% - ירידה חדה אף יותר מזו שנרשמה במניות מגזר הפיננסים שנסחרות במדד ונמצאות כיום בעין הסערה.

אין תשובה פשוטה לשאלה למה דווקא ענף תקשורת נפגע כל כך. הפגיעה בביצועי המניות לא נובעת מגורמים פונדמנטליים, דוחות החברות לא שידרו עד כה קשיים. הירידה נובעת מחשש מההאטה הצפויה בצמיחה ומירידה כמעט ודאית בצריכה הפרטית בארה"ב, שתתבטא בירידה בקצב ההצטרפות של מנויים חדשים לאינטרנט ומפגיעה בפעילות הקווית של החברות. לכך מצטרף החשש כי שוויו של הנדל"ן הרב שבו מחזיקות חברות התקשורת מאבד גובה גם הוא.

ירדו מעט בינתיים

מבט על ישראל מלמד שחברות התקשורת הבכירות בישראל (סלקום פרטנר ובזק ) בארץ מצליחות לשמור מתחילת השנה על חוסן מרשים: ירידות ב-8.1%, 17.6% ו 9.9% בהתאמה. וזאת בהשוואה לירידה ב-28.6% של מדד ת"א 25, שבו הן כלולות.

ההתנהגות המנותקת של חברות התקשורת הישראליות מביצועי המתחרות בעולם והחברות בארץ מוסברת בעיקר בתזרים החזק, תשואת הדיבידנד הגבוה וההילה הדפנסיבית שבה מעוטרת מניות אלו בעיני המשקיעים בישראל.

אולם יש לזכור ההוצאה על תקשורת בישראל מהווה כ 4.4% מהתוצר וזאת בהשוואה להוצאה של 2.2% מהתוצר ובארה"ב וכ-2.5% מהתוצר באירופה. נתון זה מלמד שבמקרה של האטה כלכלית דווקא צריכת התקשורת בישראל (בהשוואה לעולם) עשויה להיות מהראשונות להיפגע.

2009 תהיה מאתגרת

מבט קדימה על הענף מנבא ששנת 2009 תהיה שנה מאתגרת יותר עבור החברות. האטה מאקרו כלכלית אפשרית, לצד שיעורי החדירה הקיימים הגבוהים צפויים להקשות על צמיחתן והמשך רגולציה תקשה על החברות לבצע קפיצת מדרגה נוספת בפעילותן.

רק הרשת החדשה שפלאפון מקימה עשויה לעורר מחדש את התחרות המנומנמת ביניהן.

נכון, חברות התקשורת בישראל הם חברות טובות עם הנהלות יציבות אשר מספקות תשואת דיבידנד גבוהה שנעה סביב בין 8% ל-10%. למרות זאת, אנו מעריכים כעת, בבואנו לבחון את היחס בין הסיכון לסיכוי, שבהשקעה אנו מחויבים לתת משקל רב יותר לגורם משמעותי נוסף אלטרנטיבת ההשקעה.

פערים אטרקטיביים בין מחיר לשווי

המשבר העולמי גרר גם את שוק ההון שלנו לירידות חדות ובשוק נפתחו פערים אטרקטיבים בין המחיר שבהן נסחרות המניות, לשוויין. הדבר נכון במגוון גדול מאד של חברות ומגזרים.

יתרה מכך, חוסר הודאות בשוק והההתנהגות העדרית של המשקיעים, גררו בריחה המונית גם מאג"ח קונצרניות ולכן גם תשואת האג"חים עלתה בצורה משמעותית והיא מהווה הזדמנות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.